Аспекти розвитку та функціонування банківської установи

Вступ

Функціонування сучасного ринку неможливе без ефективно діючої фінансової системи. Елементами її є багато установ, але найважливішою установою є банк. Він відіграє важливу роль, тому що акумулює грошові кошти і накопичує, перерозподіляє їх шляхом кредитування і здійснює грошові розрахунки та операції з цінними паперами, випускає гроші в обіг, є тим джерелом для господарств, які постачають їх додатковими ресурсами.

Комерційні банки – це кредитні установи, що здійснюють універсальні банківські операції для підприємств усіх галузей господарства (крім емісії грошей) за рахунок грошей залучених у вигляді вкладу; приймають та розміщують грошові внески громадян та юридичних осіб; надають різні види позик; здійснюють розрахунки за дорученням клієнтів та їх касове обслуговування; випускає чеки, акредитиви, акції, облігації тощо; купує, зберігає та продає цінні папери; здійснює валютні операції; надає консультаційні послуги.

У широкому розумінні комерційний банк – це будь який банк, що функціонує на другому рівні банківської системи. Таке трактування характерне для української практики, в якій усі банки називаються комерційними.

У вузькому розумінні комерційний банк – будь який банк, що виконує повний набір базових банківський операцій з єдиною метою одержання максимального прибутку.

Основними джерелом доходу більшості комерційних банків є проценти, які сплачуються позичальникам за користування кредитами. Це пояснюється тим, що банки є фінансовими посередниками, які здійснюють перерозподіл грошових засобів між тими, у кого вони масово вільні, і тими, кому вони в даний час необхідні.

Актуальністю обраної бази практики є те, що банківська система –одна з найважливіших і невід’ємних структур ринкової економіки. Розвиток банків, товарного виробництва і обороту історично йшов паралельно і тісно переплітався. При цьому банки, проводячи грошові розрахунки і кредитуючи господарство, виступаючи посередниками у перерозподілі капіталів, істотно підвищують загальну ефективність виробництва, сприяють зростанню продуктивності суспільної праці.

Метою практики є поглиблення знань, набутих в процесі навчання, оволодіння сучасними формами та методами економічної та фінансової роботи, формування умінь та навичок в сучасних економічних умовах, вміння застосовувати знання та творчо їх використовувати в практичній діяльності.

На базі Ірпінського відділення АТ “Брокбізнесбанк” розглянемо аспекти розвитку та функціонування банківської установи.

Завданням практики є закріплення, розширення і систематизація знань, одержаних при оволодінні спеціальними предметами на основі вивчення діяльності комерційного банку, теоретичне та практичне розуміння процесу роботи конкретного банку, спектру виконання операцій та надання послуг, а також вивчення основ організаційної діяльності в умовах трудового колективу.

1. Загальне ознайомлення з банківською установою. Вивчення організації фінансової роботи в банківській установі

«Брокбізнесбанк» заснований 30 серпня 1991 р. як наступник «ОрендКоопБанку», який, у свою чергу, був заснований у 1990 році. Розвиток регіональної мережі розпочався у 1992 р. з найбільших промислових центрів України, що було обумовлено орієнтацією на корпоративних клієнтів. За три роки свого існування (1991-1994 рр.) Банк увійшов до числа найбільших банків України за рейтингом НБУ, у 1996 р. він отримав право обслуговувати Державний бюджет України, а у 1999 р. став учасником Фонду гарантування вкладів фізичних осіб.

Протягом 2000-2003 рр. Банк став партнером системи грошових переказів Western Unіon, увійшов на ринок платіжних карток, впровадивши перший зарплатний проект, отримав право обслуговувати Пенсійний фонд України. В регіональних підрозділах банку впроваджені послуги Фінансового супермаркету, став членом платіжної системи VІSA Іnternatіonal.

З 2005 р.Банк інтенсивно розвиває регіональну мережу, став учасником ринку роздрібних послуг та отримує право на касове обслуговування з метою оплати готівкою чеків органів Державного казначейства України у 2006–2008 роках. Розпочав діяльність Дилінговий центр банку, який займається проведенням операцій в мережі Інтернет.

Рейтингове агентство «Кредит-рейтинг» у 2006 р. встановило Банку кредитний рейтинг та довгостроковий кредитний рейтинг боргових зобов’язань банку за національною шкалою на рівні uaA+, прогноз – «стабільний».

Кредитний рейтинг – міра кредитоспроможності приватної особи, підприємства, регіону чи країни. Рівень кредитного рейтингу визначається достатніми показниками капіталізації, наявністю розгалуженої регіональної мережі і розвинутого карткового бізнесу, що сприяє збереженню клієнтської бази і утриманню конкурентних позицій.

Рейтинг uaA+ характеризує високий рівень кредитоспроможності Банку в порівнянні з іншими українськими позичальниками чи борговими інструментами, а стабільний прогноз вказує на відсутність передумов для зміни рейтингу протягом року.

Вихід на міжнародні ринки відбувся у 2007 р. Створено перший Фонд фінансування будівництва житлових приміщень. Це дало початок активного розширення спектру послуг для населення.

Банк отримав статус принципового члена міжнародної платіжної системи Vіsa Іnternatіonal у 2008 році. Тоді ж було відкрито перший центр самообслуговування клієнтів та модернізовано корпоративну мережу, що посприяло розширенню можливостей клієнтів щодо користування послугами банку. Впроваджено консьєрж-сервіс для VІP-клієнтів. Першим з українських банків взяв участь у всесвітньому конгресі SІBOS-2008 – одному з авторитетних заходів у світовій індустрії фінансів. Отримано право на касове обслуговування з метою оплати готівкою чеків органів Державного казначейства України у 2009-2011 роках.

Згідно Закону України «Про акціонерні товариства» (2) АБ (акціонерний банк) «Брокбізнесбанк» змінив назву на АТ (публічне акціонерне товариство) «Брокбізнесбанк» з 22.05.2009 року. АТ «Брокбізнесбанк» став банком-агентом Фонду гарантування вкладів фізичних осіб (є членом фонду з 2001 року) з виплат гарантованих сум відшкодувань вкладникам ліквідованих банків. Впроваджена внутрішньобанківська система термінових грошових переказів «Швидкі гроші». Навіть в умовах нестабільності Банк продовжує свій регіональний розвиток. З метою оптимізації організаційної структури, підвищення ефективності діяльності регіональних підрозділів банку та покращення керованості, мінімізації витрат почалося створення об’єднаних у межах економіко-географічних зон регіональних філій (18).

У 2010 році АТ «Брокбізнесбанк» продовжує розширятися: відкриваються нові відділення, збільшується кількість банкоматів, встановлюються POS-термінали.

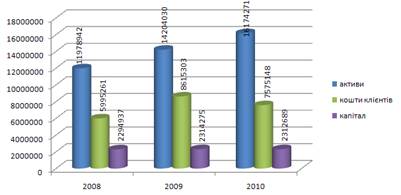

Зобразимо графічно основні показники банку за 2008-2010 рр. на основі даних Балансу (Додаток А-Б) (26):

Рис. 1.1. Активи, капітал, кошти клієнтів (тис. грн.)

Отже, з графіка чітко видно зростання активів Банку з 1197942 тис. грн. у 2008 році до 16174271 тис. грн. у 2010 році. Протягом 2009 року клієнти активно вкладали свої кошти в банк, про що свідчить збільшення цих коштів від 5996261 тис. грн. до 8615303 тис. грн. Проте у 2010 році бачимо певний спад – коштів клієнтів банку стало 7575148 тис. грн. Власний капітал залишається майже незмінним протягом 2008-2010 рр., але можемо відмітити, що, як і кошти клієнтів, капітал банку збільшився у 2009році та трохи зменшився у 2010 році. З цього можемо зробити висновок, що Банк успішно здійснює свою діяльність – нарощує активи, залучає кошти клієнтів.

Інформація про одержані АТ «Брокбізнесбанк» ліцензії та дозволи на окремі види діяльності:

- Реєстрація в НБУ №18 від 06.05.1992 р.;

- Банківська ліцензія №138 від 04.06.2009 р. на право проведення банківських операцій та письмовий дозвіл №138-4 від 22.09.2009 р.

- Ліцензія Державної комісії з цінних паперів та фондового ринку на здійснення діяльності з торгівлі цінними паперами: дилерська діяльність серія АВ №470647 від 10.06.2009 р. по 16.10.2012 р.; брокерська діяльність серія АВ №470646 від 10.06.2009 р. по 16.10.2012 р.; андерайтинг серія АВ №470648 від 10.06.2009р. по 16.10.2012 р.;

- Ліцензія Державної комісії з цінних паперів та фондового ринку серія АВ №470656 від 12.06.2009 р. по 16.10.2012 р. на право виконання професійної депозитарної діяльності зберігача цінних паперів;

- Ліцензія Державної комісії з цінних паперів та фондового ринку серія АВ №470657 від 12.06.2009 р. по 16.10.2012 р. на право діяльності по веденню реєстру власників іменних цінних паперів (17).

АT «Брокбізнесбанк» є учасником багатьох фінансових організацій, зокрема членство в міжбанківських об’єднаннях, асоціаціях, біржах та міжнародних організаціях:

- Асоціація українських банків (АУБ);

- Професійна асоціація реєстраторів та депозитаріїв (ПАРД);

- Асоціація «Український Кредитно-Банківський союз» (УКБС);

- ВАТ «Фондова біржа ПФТС»;

- СРО Асоціація «Українські фондові торговці»;

- ВАТ «Всеукраїнський депозитарій цінних паперів» (ВДЦП);

- ЗАТ «Перше всеукраїнське бюро кредитних історій» (ПВБКІ);

- ПрАТ «Українська міжбанківська валютна біржа» (УМВБ);

- ЗАТ «Українська фондова біржа»;

- Фонд гарантування вкладів фізичних осіб.

Міжнародні карткові платіжні системи:

- Vіsa Іnternatіonal Servіces Assocіatіon CEMEA;

- MasterCard Іnternatіonal.

Системи міжнародних грошових переказів:

- Western Unіon.

Послуги, що надає Ірпінське відділення Київської філії АТ «Брокбізнесбанк»:

- розрахунково-касове обслуговування;

- прийом платежів;

- валютно-обмінні операції;

- операції з платіжними картками (POS-термінали, оформлення картки);

- відкриття та ведення поточних рахунків;

- прийом вкладів (депозитів);

- міжнародні грошові перекази;

- внутрішньобанківські перекази «Швидкі гроші»;

- операції з банківськими металами (25).

Банк має специфічну характеристику діяльності, виступає як грошово-кредитна установа. В організаційній та управлінській роботі банку фінансова діяльність займає особливе місце. Від неї багато в чому залежить своєчасність та повнота фінансового забезпечення діяльності та розвитку підприємства, виконання фінансових зобов’язань перед державою та іншими суб’єктами господарювання.

Фінансова робота банку здійснюється за такими основними напрямками: фінансове прогнозування та планування; аналіз та контроль господарської діяльності; оперативна, поточна фінансово-економічна робота.

Фінансове прогнозування та планування є однією з найважливіших ділянок фінансової роботи банку. На цій стадії фінансової роботи визначається цілі на майбутнє та розробка шляхів їх досягнення.

Аналіз та контроль фінансової діяльності банку – це діагноз його фінансового стану, що уможливлює визначення недоліків та прорахунків, виявлення та мобілізацію внутрішньогосподарських резервів, збільшення доходів та прибутків, зменшення витрат, підвищення рентабельності, поліпшення фінансово-господарської діяльності банку в цілому. Матеріали аналізу використовуються в процесі фінансового планування та прогнозування (21).

Фінансово-управлінські організаційні структури тісно пов’язані із загальною структурою управління, оскільки очолює фінансову службу віце-президент Банку, який практично виконує функції фінансового директора Банку. Йому підпорядковуються відділи, які здійснюють фінансове планування, прогнозування та контроль. Начальники цих відділів несуть повну відповідальність за планування структури капіталу Банку, оптимізацію операцій з цінними паперами та інші фінансові операції.

Мета фінансової служби банку – приймати та обґрунтовувати фінансові рішення, які відповідають досягненню банком її завдань і функцій (24).

Функціональними обов’язками фінансової служби банку є:

– визначення перспективи та майбутнього профілю банку;

– визначення цільових рівнів прибутковості банку;

– визначення та характеристика сегментів ринку, що їх має намір обслуговувати банк;

– визначення обсягів ресурсів, необхідних для досягнення цілей, таких як матеріальні, фінансові та трудові ресурси;

– розробка видів послуг, фінансових продуктів та технологій, завдяки впровадженню яких банк зможе стримати бажані результати;

– створення ефективних систем контролю за виконанням планів (23).

Основним об’єктом контрольної роботи Ірпінського відділення Київської філії АТ «Брокбізнесбанк» є виручки торговельних підприємств і надходження готівки підприємств сфери обслуговування населення. Тому установа банку в обов’язковому порядку веде спеціальний журнал, у якому реєструються усі торговельні та інші підприємства сфери обслуговування, що мають постійну виручку, в тому числі і не виділені на самостійний баланс. Для здійснення вказаного контролю економісти на підставі згаданого вище журналу складають контрольні відомості за підприємствами, які здають виручку в денні, вечірні каси банків і через підприємства зв’язку, і передають їх бухгалтерам банку за місцем ведення рахунків клієнтів і контролерам вечірніх кас, які щоденно роблять у цих контрольних відомостях відмітки про здавання виручки.

До функціональних обов’язків спеціалістів фінансово-економічної служби банку належать: щоденний перегляд цих контрольних відомостей, вживання заходів щодо обов’язкового здавання в денну касу всієї отриманої напередодні виручки, а також здійснення відмітки про вжиті заходи щодо підприємств, які порушують касову дисципліну.

Поточна та оперативна фінансова робота в банку спрямовується на практичне втілення фінансового забезпечення підприємницької діяльності, постійне підтримування платоспроможності на належному рівні.

Протягом звітного періоду всі нормативи регулювання діяльності АТ «Брокбізнесбанк», встановлені Інструкцією про порядок регулювання діяльності банків в Україні, затвердженою постановою Правління Національного банку України від 28.08.2001 №368 зі змінами (13), залишалися на достатньому рівні. Керівництво Банку приділяло велику увагу дотриманню платоспроможності, виконанню нормативу обов’язкового резервування коштів на коррахунку в Національному банку України, жодного разу не допускались затримки платежів.

У Ірпінському відділенні Київської філії АТ «Брокбізнесбанк» дані показники не розраховують. Це пов’язано з тим, що безбалансове відділення не має статусу юридичної особи, і, відповідно, не може діяти від свого імені.

2. Управління грошовими потоками банківської установи від операційної, інвестиційної та фінансової діяльності

Об’єктивною необхідністю при управлінні грошовими потоками є структурування грошових потоків – формування упорядкованої сукупності грошових потоків відповідно до встановленого критерію та визначення їх базових функціонально-організаційних особливостей (24).

Операційна діяльність суб’єкта господарювання являє собою основну діяльність підприємства, а також будь-які інші види діяльності, які не можуть бути віднесені до інвестиційної або фінансової діяльності.

Типовими прикладами операцій інвестиційної діяльності є: придбання та введення в експлуатацію виробничого обладнання; придбання нематеріальних активів; придбання ринкових цінних паперів і, відповідно, отримання пасивного (проценти або дивіденди) чи активного доходу тощо.

До типових прикладів операцій фінансової діяльності можна віднести: емісія корпоративних прав (акцій) та обслуговування їх вторинного обігу; отримання банківського кредиту та його погашення; розміщення корпоративних облігацій та обслуговування їх обігу; отримання безповоротної фінансової допомоги; лізингове фінансування придбання фінансової допомоги; викуп корпоративних акцій власної емісії.

Банківські операції здійснюються з метою одержання прибутку. Кожну операцію можна проаналізувати за критеріями визначення доходу і витрат. Доходи і витрати розглядаються як такі, що отримані банком в результаті операційної, інвестиційної та фінансової діяльності. Також існують надходження від інших осіб, які не визнаються доходами (наприклад: сума авансу в рахунок попередньої оплати послуг, товарів тощо; надходження від первинного розміщення цінних паперів).

Деякі операції не визнаються витратами і не включаться до звіту про фінансові результати банку (наприклад: погашення одержаних кредитів, повернення депозитів; попередня (авансова) оплата товарів, робіт, послуг; витрати, які відображаються зменшенням власного капіталу відповідно до чинного законодавства України.)

У результаті операційної діяльності в банку виникають такі вхідні та вихідні грошові потоки:

- процентні доходи і витрати (результат від операцій з коштами, розміщеними в інших банках (залученими від інших банків); доходи (витрати) за кредитами та депозитами, наданими (отриманими) юридичним та фізичним особам, та за іншими фінансовими інструментами, у тому числі за цінними паперами; доходи у вигляді амортизації дисконту (премії) за борговими цінними паперами);

- комісійні доходи і витрати;

- прибутки (збитки) від торгівельних операцій (результат від операцій з купівлі-продажу різних фінансових інструментів, у тому числі за операціями з цінними паперами, з іноземною валютою та банківськими металами);

- непередбачені доходи і витрати (пов’язані зі змінами податкового законодавства, правил бухгалтерського обліку);

- відрахування в резерви (витрати на покриття можливих збитків від зменшення корисності активів банку та списання безнадійних активів);

- доходи від повернення раніше списаних активів (кошти, що надійшли для погашення заборгованості, яка була визнана банком безнадійна щодо отримання);

- інші операційні доходи і витрати (доходи і витрати від операцій, що не пов’язані з інвестиційною та фінансовою діяльністю, а також ті, що не включені у вищезазначені групи операційних доходів і витрат, зокрема: доходи (витрати) від оперативного лізингу; доходи (витрати) від наданих (отриманих) консультаційних послуг фінансового характеру; дивідендні доходи; витрати на інкасацію; штрафи, пені, отримані (сплачені) за банківськими операціями);

- загальні адміністративні витрати (операційні втрати, пов’язані із забезпеченням діяльності банківської установи);

- податок на прибуток.

Вхідні та вихідні грошові потоки від здійснення банком інвестиційної діяльності:

- доходи (витрати) за операціями із збільшення (зменшення) інвестицій в асоційовані компанії;

- доходи (витрати) за операціями із збільшення (зменшення) інвестицій у дочірні установи;

- доходи (витрати) від реалізації (придбання) основних засобів та нематеріальних активів тощо.

За результатами операцій, пов’язаних із фінансовою діяльністю, банк визнає такі вхідні та вихідні грошові потоки:

- доходи (витрати) за операціями з цінними паперами власного боргу;

- доходи (витрати) за субординованим боргом;

- дивіденди, що сплачені протягом звітного періоду;

- доходи, які виникають у результаті випуску інструментів власного капіталу тощо (23).

Суму чистих грошових потоків АТ «Брокбізнесбанк» за 2008-2010 рр. можемо розглянути в Звіті про рух грошових коштів (Додаток В-Г).

Зведемо ці дані до таблиці.

Таблиця 2.1. Чисті грошові кошти від операційної, інвестиційної та фінансової діяльності банку за 2008-2010 рр. (тис. грн.) (26)

Грошові потоки | 2008 | 2009 | 2010 |

| Чисті грошові кошти, що отримані від операційної діяльності/(використані в операційній діяльності) | 277 315 | 208 721 | 2 942 |

| Чисті грошові кошти, що отримані від інвестиційної діяльності/(використані в інвестиційній діяльності) | (501 886) | (119 322) | 311 469 |

| Чисті грошові кошти, що отримані від фінансової діяльності/(використані у фінансовій діяльності) | 1 215 564 | (252 603) | 430 080 |

З таблиці видно, що АТ «Брокбізнесбанк» вхідних грошових потоків від операційної діяльності отримує більше, ніж вихідних. Проте щороку все менше і менше. Якщо 2008 р. різниця між ними складала 277315 тис. грн., 2009 року – 208721 тис. грн., то у 2010 р. вона становила лише 2942 тис. грн.

В інвестиційній діяльності у 2008-2009 рр. Банк більше використовує, ніж отримує. Це пов’язано з придбанням цінних паперів у портфелі банку на продаж, основних засобів, інвестиційної нерухомості, нематеріальних активів. У 2010 році, в зв’язку з операціями з цінними паперами на продаж, різниця між вхідними і вихідними потоками становила 311469 тис. грн.

Внаслідок проведення фінансової діяльності, Банк отримав у 2008 році 1215564 тис. грн. та 430080 тис. грн. у 2010 р. в результаті емісії звичайних акцій та отримання субординованого боргу відповідно. У 2009 році Банк використав у фінансовій діяльності внаслідок повернення інших залучених коштів 252603 тис. грн.

Отже, в результаті здійснення операційної, інвестиційної та фінансової діяльності та впливу змін обмінного курсу на грошові кошти та їх еквіваленти чистий приплив/(відплив) грошових коштів та їх еквівалентів протягом 2008-2010 рр. становив 989551 тис. грн., (224954) тис. грн. та 752653 тис. грн. відповідно.

3. Управління формуванням прибутку банківської установи. Податковий менеджмент підприємства. Управління розподілом і використанням прибутку

Вся господарська діяльність комерційного банку – здійснення банківських угод – має назву статутна діяльність. Її проведення вимагає від комерційного банку значних витрат, але крім витрат виникають доходи, як результат діяльності комерційного банку.

Витрати – це зменшення економічної вигоди у звітному періоді, у формі вибуття або використанні активів чи збільшення зобов’язань, що призводить до зменшення власного капіталу за винятком розподілу капіталу між (акціонерами) чи його вилучення. Зростання банківських витрат, які неузгодженні зі збільшенням його прибутку може істотно погіршити фінансовий стан навіть крупному та авторитетному комерційному банку.

Доходи – це збільшення економічних вигод протягом звітного періоду у формі припливу або зростання активів, або зменшення зобов’язань, що спричиняють збільшення капіталу і не є внесками акціонерів (21).

Однією з найважливіших сторін маркетингової діяльності банку є вибір його цінової політики. Насамперед, керівництво банку вибирає одну основну і (або) декілька альтернативних стратегій ціноутворення в залежності від рейтингу самого банку, розміру контрольованого їм ринку і конкретної ситуації, економіко-політичної кон’юнктури.

При плануванні комплексу послуг, як нових, так і існуючих, банк визначає й аналізує структуру витрат і, отже, їх ціну. Ціноутворення є елементом комплексу маркетингу. Цінова політика банку – це встановлення цін на різні банківські продукти та їх зміна відповідно до зміни ринкової кон’юнктури. Об’єктами цінової політики банку є процентні ставки, тарифи, комісійні, премії, знижки, мінімальний розмір внеску.

У маркетинговій діяльності банку ціна виконує важливу функцію – вона узгоджує інтереси банку і клієнтів. Процес розробки цінової стратегії банку складається з декількох етапів.

Насамперед на підставі стратегічної програми визначаються задачі стратегії ціноутворення. Для кожного банку першорядною є задача одержання максимального прибутку. Проте в умовах конкуренції і зміні кон’юнктури ринку дана задача може бути сформульована по-іншому. Наприклад, одержання максимального прибутку при утриманні лідерства на ринку. В даному випадку банк переслідує цілі – встановлення максимально можливих цін на свої продукти за умови утримання лідируючого положення в певному ринковому сегменті, що практично виключало б можливість конкуренції та дозволяло б тривалий час працювати з достатнім прибутком.

Наступним етапом розробки цінової стратегії є аналіз факторів, які впливають на ціну, як внутрішніх, так і зовнішніх.

До внутрішніх факторів відносяться витрати на надання послуг, якість банківських продуктів, швидкість та якість обслуговування, витрати на вибір ринкових сегментів, підтримання іміджу банку.

До зовнішніх факторів відносяться рівень реального та прогнозованого попиту на даний вид банківського продукту в даних ринкових сегментах та його еластичність, наявність кредитних ресурсів, рівень інфляції, наявність конкуренції, ціни конкурентів на аналогічні послуги, аспекти регулювання банківської діяльності з боку держави. Ринок банківських послуг знаходиться під сильним впливом цих чинників, які багато в чому визначають правила гри. Фактори зовнішнього середовища непідконтрольні банкам і повинні розглядатися з точки зору необхідності врахування їх впливу при розробці стратегії розвитку банку (23).

Ціни на деякі банківські продукти АТ «Брокбізнесбанк» наведені у Додатках Д-Е.

Дані про прибуток АТ «Брокбізнесбанк» можемо розглянути у Звіті про фінансові результати (Додаток Є-Ж)

Зведемо дані Звіту у таблицю.

Таблиця 3.1. Розрахунок прибутку до оподаткування у 2010 році (тис. грн.) (26)

Найменування статті | Сума |

| Чистий процентний дохід | 397 690 |

| Чистий комісійний дохід | 185 412 |

| Результат від переоцінки інших фінансових інструментів, які обліковуються за справедливою вартістю з визнанням результату переоцінки у фінансових результатах | 11 635 |

| Результат від торгівлі іноземною валютою | 47 746 |

| Знецінення цінних паперів на продаж | 1 062 |

| Результат від продажу цінних паперів на продаж | 12 284 |

| Резерви за зобов’язаннями | 1 070 |

| Інші операційні доходи | 13 567 |

За вирахуванням: | |

| Результату від торгових операцій з торговими цінними паперами | 890 |

| Результату, який виникає під час первісного визнання фінансових активів за % ставкою, вищою або нижчою, ніж ринкова | 12 635 |

| Результату від переоцінки об’єктів інвестиційної нерухомості | 682 |

| Результату від переоцінки іноземної валюти | 8 162 |

| Резервів під заборгованість за кредитами | 265 654 |

| Адміністративних та інших витрат | 353 001 |

Прибуток до оподаткування | 29 442 |

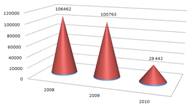

Графічно на основі Додатків Є-Ж наведемо динаміку прибутку Банку до оподаткування (26).

Рис. 3.1. Прибуток Банку до оподаткування протягом 2008-2010 рр. (тис. грн.)

З графіку бачимо, що протягом 2008-2009 рр. він був 106462 тис. грн. та 100763 тис. грн. відповідно. Далі спостерігаємо невтішну ситуацію – Банк отримав прибуток до оподаткування 29442 тис. грн., що менше за попередній період на 71351 тис. грн. Це сталося в результаті переоцінки іноземної валюти.

Банк здійснює облік податків на підставі даних податкового обліку, який здійснюється на підставі вимог податкового законодавства України. Податковий облік здійснюється Банком за рахунками восьмого класу «Управлінський облік».

У Банку виникають постійні податкові різниці внаслідок того, що певні витрати не враховуються при оподаткуванні, а певні доходи не оподатковуються. Тимчасові різниці пов’язані з різними методами визнання доходів та витрат, а також з балансовою вартістю певних активів.

Витратами на податок на прибуток є сума поточних витрат з податку на прибуток та відстроченого податку на прибуток. Поточні витрати на податок на прибуток залежать від обсягів оподаткованого прибутку Банку за рік. Ставка податку на прибуток складає 25 відсотків від об’єкта оподаткування. З прийняттям Податкового кодексу (10) ставка податку на прибуток змінилась – з 1 квітня 2011 року вона становитиме 23%, з 1 січня 2012 року – 21%, з 1січня 2013 року – 19%, з 1 січня 2014 року – 16%.

Банк є платником консолідованого податку на прибуток. З метою узгодження фінансового та податкового обліку проводиться розрахунок та відображення в бухгалтерському обліку відстрочених податкових зобов’язань та відстрочених податкових активів. Наведемо у таблиці значення податку на прибуток за 2008-2010 рр. (згідно даних Додатків Є-Ж).

Таблиця 3.2. Податок на прибуток Банку за фінансовим та податковим обліком за 2008-2010 рр. (тис. грн.) (25)

| Роки | Прибуток до оподаткування | Податок на прибуток за фінансовим обліком | Обліковий податок на прибуток |

| 2008 | 106462 | 36454 | 26615,5 |

| 2009 | 100763 | 32977 | 25190,75 |

| 2010 | 29442 | 11582 | 7360,5 |

Різниця між фінансовим та податковим обліком утворилась за рахунок постійних та тимчасових різниць в активах та пасивах.

В основі банківської діяльності лежить торгівля фінансовими ресурсами. Банки дешевше купують грошові кошти і продають їх дорожче, здійснюючи на свій страх і ризик активні операції. Високі прибутки банк отримує, як правило, від високоризикових операцій, проведення яких за несприятливих умов може підірвати його фінансову стійкість і навіть призвести до неплатоспроможності.

У зв’язку з цим, відповідно до Закону України «Про банки і банківську діяльність» (3) банки зобов’язані формувати резерви на покриття збитків від активних операцій відповідно до нормативно-правових актів Національного Банку України.

На виконання даної норми закону розроблені та діють Положення про порядок розрахунку резерву на відшкодування можливих збитків банків від операцій з цінними паперами (14), Положення про порядок формування і використання резерву для відшкодування можливих втрат за кредитними операціями банків (16) та Положення про порядок формування і використання банками резерву для відшкодування можливих втрат від дебіторської заборгованості (15). На сьогодні у процесі своєї фінансово-господарської діяльності банки зобов’язані створювати три види страхових резервів: на відшкодування можливих втрат за придбаними цінними паперами, для відшкодування можливих втрат за кредитними операціями та для відшкодування можливих втрат від дебіторської заборгованості.

Згідно із Законом України «Про оподаткування прибутку підприємств» (9) банки зобов’язані створювати страхові резерви для відшкодування можливих втрат по основному боргу (без процентів та комісій) за всіма видами кредитів, а також гарантій, порук, придбаних цінних паперів, інших активних банківських операцій, які відносяться до їх господарської діяльності.

Створення страхових резервів в Україні стимулюється шляхом віднесення коштів, сплачених до цих фондів, до складу валових витрат. Відповідно до Закону України «Про Національний банк України» (8) резерви для покриття можливих фінансових ризиків створюються за рахунок доходу до оподаткування. Аналогічна норма міститься також в Законі України «Про оподаткування прибутку підприємств» (9). Згідно з ним суми коштів, внесені банками до страхових резервів, включаються до валових витрат.

Основним напрямом використання отриманого Банком прибутку є реінвестиції на збільшення статутного капіталу банку шляхом збільшення на 0,56 грн. номінальної вартості кожної акції бан