Споживче та іпотечне кредитування і його розвиток в Україні

ДИПЛОМНА РОБОТА

на здобуття освітньо-кваліфікаційного рівня спеціаліста

Тема роботи:

«Споживче та іпотечне кредитування і його розвиток в Україні»

Зміст

Вступ

Розділ 1. Теоретичні і методичні принципи споживчого та іпотечного кредитування

1.1 Економічна суть, значення та класифікація споживчих кредитів

1.2 Організація споживчого кредитування

1.3.Система оцінки кредитоспроможності фізичних осіб

1.4 Загальна характеристика іпотечних кредитів та порядок їх надання

Розділ 2. Аналіз споживчого та іпотечного кредитування в Донбаській філії ВАТ „Кредитпромбанк”

2.1 Загальна характеристика ВАТ „Кредитпромбанк”

2.2 Аналіз наданих кредитів Донбаською філею ВАТ „Кредитпромбанк”

2.3 Аналіз виданих споживчих кредитів Красноармійським відділенням банку “Кредитпромбанк”

2.4 Аналіз виданих кредитів під заставу нерухомості Красноармійським відділенням банку “Кредитпромбанк”

Розділ 3. Напрямки удосконалення споживчого та іпотечного кредитування

3.1 Мінімізация кредитного ризику, форми його страхування та використання сучасних комп’ютерних технологій при проведенні розрахунків

3.2 Проблеми розвитку іпотечного кредитування в Україні

Висновки

Список використаної літератури

Додатки

Вступ

В останній час споживче кредитування набуває все більшої актуальності. Пов’язано це з тим, що всі ланки суспільства прагнуть ефективно функціонувати, а без розвитку всіх напрямків банківської інфраструктури, насамперед споживчого кредитування, не можливий нормальний розвиток суспільства, а саме всіх його категорій (верст населення). Особливо актуально це питання стоїть перед молодим поколінням. Для нормального проживання яким відразу хотілося мати власне житло, можливість його обладнати. Говорячи про це, я маю на увазі не предмети розкошу, а елементарні засоби для існування, які є необхідними для нормального і щасливого проживання як молодих сімей так і інших верств населення. Адже якщо ми хочемо побудувати багату і високо розвинуту країну, то це можливо лише при тій умові що кожен член нашого суспільства буде жити в добробуті та щасті. А цю проблему в деякій мірі можна вирішити за допомогою такого банківського продукту, як споживчий кредит. Адже квартиру, телевізор, меблі, холодильник та інші речі тривалого користування, які людині вкрай необхідні для нормального існування людини як члена нашого високо розвинутого суспільства.

З початку перебудовчих часів довгострокове кредитування поступово стало не привабливим продуктом для більшості банків. Насамперед, причинами цього стали високі темпи інфляції та, як правило, довгостроковий характер кредитування, тоді як банки надавали перевагу короткотерміновим кредитам під торгівельні операції.

Але з часом все змінюється, і ті тенденції які існують в усьому світі не залишилися поза нашою увагою (так за статистичними даними у високо розвинутих країнах близько третини обсягу всіх кредитних угод припадає на кредитування фізичних осіб, тобто на споживче кредитування). То ця тема стає все більш актуальною для нашої країни на даний час. Свідченням цього є як державні програми по житловому кредитуванню молодих сімей так і початок активізації роботи деяких банків на цьому сегменті ринку. Зрозуміло, що спочатку ці послуги орієнтовані на більш заможних громадян нашого суспільства але з часом рамки цих категорій розширюються і є надія що не за горами ті часи, коли цей банківський продукт буде доступний кожному законослухняному громадянину.

Свідченням того що дана тема набуває все більшої актуальності є й той факт, що в останній час починається друкуватися все більше і більше статей, книжок, які в тій чи іншій мірі стосуються теми споживчого кредитування.

В підсумок можна зауважити, що хоч ця тема в останній час стає все більш актуальною і має величезні перспективи для розвитку в банківській системі України, але в українських виданнях вона висвітлена не достатньо та й то переважно в періодичній літературі. На наш погляд більш глибокої розробки ця тема набула в російських виданнях. Це свідчить про те, що впровадження такого банківського продукту як споживче кредитування в Росії назріло таким чином раніше на декілька років, ніж в Україні.

В результаті проведеної мною роботи були детально вивчені теоретичні та практичні аспекти, які стосуються як споживчого кредитування так і тих сфер з якими цей продукт стикається. Що стосується теоретичних аспектів, то вони розглянуті в першому розділі даної дипломної роботи і розкривають класифікаційні види споживчого та іпотечного кредиту (в залежності від цільового характеру, суб’єктів кредитних відносин, способів організації надання позичкових коштів, форм видачі кредиту, ступені покриття кредитом вартості споживчих товарів, строків надання кредиту) та детально описують всі елементи кредитного процесу з урахуванням тієї особливості, що позичальником, як правило, є фізична особа.

Дипломна робота виконана на матеріалах ВАТ „Кредитпромбанк”. До розгляду приймалися дані за останні три роки (2002-2004р.р.). Використовувалися відомості журнальних статей та статистичних збірників. При написанні дипломної роботи також користувалися законами та нормативними актами, постановами та положеннями Верховної Ради України, Кабінету Міністрів, Національного банку України, внутрішніми документами „Кредитпромбанку”, науковими монографіями, підручниками, тощо.

Робота складається з трех розділів, так в першому розділі розглядаються теоретичні основи споживчого кредитування населення, детально розглядаються види та етапи процесу кредитування. В другому розділі досліджується діяльність самого ВАТ „Кредитпромбанку”, а саме механізм споживчого кредитування в банку, проводиться аналіз споживчого та іпотечного кредитування. В третьому розділі робиться оцінка сучасного стану ринку споживчого кредитування, а потім розглядаються основні напрямки розвитку споживчого кредитування в загалі на Україні, та зокрема в ВАТ „Кредитпромбанку”, наведені рекомендації банку, що до роботи із заставою нерухомого майна.

На нашу думку, споживче та іпотечне кредитування має величезні перспективи розвитку на Україні і, як визначилося, в процесі вивчення цієї теми та розробки дуже цікава. Для мене також ця тема є новим напрямком діяльності банківської системи України, свідченням цього також є й той факт що даним напрямком діяльності банку займається невелика кількість фахівців, але з кожним днем все більше і більше банків починають звертати увагу на довгострокове кредитування, які бачать в ньому можливість розширення своєї діяльності. Як раз всі ці фактори й вплинули на мій вибір даної теми дипломної роботи.

В результаті проведеного дослідження за даною темою на основі реальних даних ВАТ „Кредитпромбанку”, враховуючи те, що даний напрямок кредитування для більшості банків є новим в їх діяльності, дуже велике значення має розробка методологічної бази по відповідному банківському продукту. Так нами були вироблені та запропоновані рекомендації по роботі банку із заставою нерухомого майна. Також були виявлені основні напрямки розвитку споживчого кредитування які, на нашу думку, будуть розвиватися в найближчому майбутньому найбільш динамічно, це стосується деяких видів як короткострокового так і довгострокового кредитування. Була запропонована концепція розвитку житлового кредитування населення з ціллю підвищення доступності житла всім категоріям населення. Проведено детальний аналіз рейтингових методів оцінки кредитоспроможності позичальників – фізичних осіб, як тих що використовуються вітчизняними банками так і тих, якими користуються провідні європейські банки.

Розділ 1. Теоретичні і методичні принципи споживчого та іпотечного кредитування

1.1 Економічна суть, значення та класифікація споживчих кредитів

Діяльність українських комерційних банків нині зосереджена переважно на роботі з юридичними особами. Це явище тимчасове. У процесі подальшого розвитку ринкових відносин питома вага операцій із фізичними особами неодмінно зростатиме, тож фінансово-кредитні установи нашої держави мають це враховувати. Як свідчить світовий досвід, банківські операції з фізичними особами становлять близько третини загального обсягу всіх операцій, які проводять фінансово-кредитні установи країн із ринковою економікою. Серед цих банків чимало спеціалізованих, які працюють лише з фізичними особами.

Споживчий кредит має багато специфічних рис, пов`язаних із особливостями сфери особистого споживання громадян.

По-перше, цей вид позики відображає відносини між кредитором і позичальником, сенс яких полягає у кредитуванні кінцевого споживання, на відміну від позик, які надають суб`єктам господарювання для виробничих цілей або для придбання активів, що породжують рух вартості (Наприклад. Акцій, облігацій тощо).

По-друге, на відміну від інших видів кредиту, якими користуються переважно суб`єкти господарювання, споживчі кредити одержують, як правило, фізичні особи.

По-третє, споживчий кредит є засобом задоволення споживчих потреб населення, тобто особистих, індивідуальних потреб людей. Така позика прискорює отримання певних благ (товарів, послуг), які вони могли б мати (придбати) лише у майбутньому, накопичивши кошти, необхідні для купівлі цих товарно-матеріальних цінностей або послуг, будівництва тощо. Надання споживчих позик населенню з одного боку, підвищує їх платоспроможний попит, життєвий рівень в цілому, а з іншого – прискорює реалізацію товарних запасів, послуг, сприяє створенню основних фондів.

По-четверте, всі види споживчого кредиту мають соціальний характер, оскільки вони сприяють вирішенню суспільних проблем – підвищенню життєвого рівня населення (передусім із низьким та середніми доходами), ствердженню принципів соціальної справедливості. Саме із цієї причини споживче кредитування здебільшого регулюється державами особливо ретельно. У нашій країні це виражається у тому, що споживчі позики зазвичай надаються на пільгових умовах.

Отже взагалі, для населення споживчий кредит носить тільки позитивний характер, так він прискорює одержання визначених благ (товарів, послуг), які вони могли б мати (одержати) тільки в майбутньому - при умові накопичення суми грошових коштів, матеріальних цінностей або послуг, будівництва або інших.

За останні роки виявилась тенденція до зростання попиту на споживче кредитування саме фізичними особами.

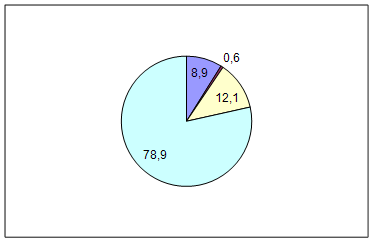

Як зазначалося на XIІI Ялтинській міжбанківській конференції "Конкурентоспроможність банків: як забезпечити її підвищення", останнім часом швидкими темпами зростають обсяги кредитування населення — у 2,7 раза за 2003 p., у тому числі довгострокового — у 3,7 раза. Внаслідок цього частка кредитів, наданих фізичним особам, збільшилась до 12,1 % (рис. 1.1), що свідчить про зростання впливу банківської системи на формування споживчого попиту, а отже, сприяння економічному піднесенню. Природно, що в умовах високих темпів розвитку кредитування може знизитись якість кредитного портфеля банків. Однак цього останнім часом не відбувається —частка проблемних кредитів у кредитному портфелі всіх банків скоротилася з 3.4 до 3.2%. (70)

0,6 - органи державного управління 8,9 - НБУ та інші банки 12,1 - фізичні особи 78,9 - суб'єкти господарювання

Рис. 1.1. Структура кредитного портфеля банків за категоріями позичальників

Надання споживчого кредиту населенню, з одного боку, збільшує його поточний платоспроможний попит, підвищує його життєвий рівень, а з другого боку прискорює реалізацію товарних запасів, послуг, сприяє створенню основних фондів. В процесі погашення споживчих позик у населення зменшується на відповідну суму платоспроможний попит, що необхідно враховувати при визначенні обсягу та структури товарообігу, платних послуг, динаміки доходів та витрат населення, грошової маси в обігу. Таким чином розмір кредитів тісно пов’язаний з формуванням купівельного фонду населення та його відповідності обсягу до структури товарного фонду та послуг.

Недостатня увага українських комерційних банків на початку 21 століття до роботи з населенням має нині як об`єктивні, так і суб`єктивні причини. Основні з них, безумовно, пов`язані з економічною нестабільністю і законодавчою неврегульованістю. Проте перспективи роботи банків із населенням в Україні величезні. І в останні роки – 2003-2004 помітно збільшилась чисельність банків, які здатні надавати споживчі кредити населенню, як короткострокові, так і довгострокові.

Споживчий кредит - кредит, який надається тільки в національній грошовій одиниці фізичним особам-резидентам України на придбання споживчих товарів тривалого користування та послуг і повертається в розстрочку, якщо інше не передбачено умовами кредитного договору.

Суб’єктами кредитних відносин являються фізичні особи (позичальники), а в особі кредитора виступають банки, інші кредитні установи (ломбарди, пункти прокату та інші підприємства та організації).

Між банком та населенням може існувати й посередник, наприклад торгівельна організація, однак при цьому зміст споживчого кредиту не змінюється.

Об’єктом кредитування є витрати, пов’язані з задоволенням попиту населення поточного характеру, в тому числі придбання товарів в особисту власність, а також витрати капітального (інвестиційного) характеру на будівництво та підтримання нерухомого майна.

Що стосується більш детального регулювання споживчого кредиту зі сторони держави в порівнянні з іншими формами кредиту, то це в основному проявляється в регулюванні процентних ставок, строків, додержання принципів соціальної справедливості, доступності кредитів. Більш детальне регулювання обумовлене тим, що споживчий кредит появ’язаний з потребами населення, рівнем його життя.

Враховуючи вивчений матеріал наведемо класифікацію споживчих кредитів яка, на наш погляд, є найбільш повною та вдалою). Кредити класифікуються:

цільовим характером;

суб’єктами кредитних відносин - на банківські та небанківські;

способом організації надання позичкових коштів - на позики організовані та неорганізовані, прямі та непрямі;

|