Комплексна методика прийняття рішень щодо розміщення фінансових коштів на фондовому ринку України

КИЇВСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ

УДК336.76 (477)

Комплексна методика прийняття рішень щодо розміщення фінансових коштів на фондовому ринку України

Спеціальність 08.03.02 - Економіко-математичне моделювання

Автореферат

дисертації на здобуття наукового ступеня

кандидата економічних наук

Глущевський В‘ячеслав Валентинович

Київ - 2002

Дисертацією є рукопис.

Робота виконана в Запорізькій державній інженерній академії (м. Запоріжжя), Міністерство науки та освіти України.

Науковий керівник - доктор технічних наук, професор

Порохня Василь Михайлович,

Запорізька державна інженерна академія, завідувач кафедри математичних методів економіки та інформаційних технологій

Офіційні опоненти: доктор економічних наук, професор

Вітлінський Вальдемар Володимирович,

Київський національний економічний університет, професор кафедри економіко-математичних методів;

кандидат фізико-математичних наук, доцент

Максишко Наталя Костянтинівна,

Запорізький державний університет, доцент кафедри економічної кібернетики.

Провідна установа: Донецький національний університет Міністерства науки та освіти України (м. Донецьк), кафедра

економічної кібернетики.

Захист відбудеться “ 20 ” вересня 2002 р. о 14-00 годині на засіданні спеціалізованої вченої ради Д 26.066.07 у Київському національному економічному університеті за адресою: 03680, м. Київ, просп. Перемоги, 54/1, ауд.317.

З дисертацією можна ознайомитись в бібліотеці Київського національного економічного університету, 03680, м. Київ, просп. Перемоги, 54/1.

Автореферат розісланий “15" серпня 2002р.

Вчений секретар

спеціалізованої ради

кандидат технічних наук, професор Шарапов О.Д.

Загальна характеристика роботи

Актуальність теми. Сучасна економічна система України орієнтована на досягнення стратегічних цілей, зокрема на зростання ефективності господарювання, які охоплюють всі сторони діяльності і спрямовані на використання механізмів перерозподілу фінансових ресурсів. Механізмом перерозподілу фінансових ресурсів країни в ринковій економіці виступає фондовий ринок як складова частина фінансового ринку. Фінансовий ринок країни - економічний простір, на якому акумулюються, розподіляються та перерозподіляються її фінансові ресурси. Після усунення монопольного панування на ньому держави він стає сферою дії як адміністративних, так й економічних законів. Відповідно до цього з‘являється можливість розміщення суб`єктами економіки України власних фінансових коштів у цінні папери вітчизняного фондового ринку з метою їх ефективного використання.

Фінансові ресурси держави обмежені, а забезпечення стабільності фінансового середовища викликає необхідність здійснення їх розширеного відтворення шляхом запозичення й “переливу" капіталу через фондовий ринок. Тому й зрозуміло, що успішне функціонування економіки в умовах ринку неможливо без розвинутого і стабільного фондового ринку. Внаслідок цього з`являється об`єктивна необхідність в появі нових фінансових структур і впровадженні нових інструментів, насамперед, фінансового менеджменту, в практику діяльності фінансових інститутів фондового ринку.

Практична діяльність трейдерів фондового ринку пов‘язана з купівлею-продажем цінних паперів (ЦП) і здебільшого обтяжена багатьма “непередбачуваними” обставинами. В цих умовах процес формування ними власних інвестиційних портфелів - це процес прийняття рішень в умовах невизначеності і ризику. І тому розробка економіко-математичних моделей управління інвестиційним портфелем має важливе науково-теоретичне і практичне значення для сучасного періоду розвитку економіки України.

Рішенню цих питань присвячено праці зарубіжних і вітчизняних науковців, а саме: Г. Марковіца, У. Шарпа, С. Розенберга, Л. Дж. Гітмана, В.В. Вітлінського, В.В. Ковальова, Ю.П. Лукашина, О.В. Мертенса, О.Г. Мендрула, О.В. Пешко, Міркіна Я.М. та ін.

Проте, сучасні умови існування вітчизняного фондового ринку значно відрізняються від умов розвинених фондових ринків, в яких працювали класики теорій інвестиційних портфелів. Зрозуміло, що неможливо переносити на український ґрунт досвід Заходу або, навіть, Росії. Суто українські проблеми потребують суттєвих коригувань та уточнень існуючих методів, а системним дослідженням з розробкою комплексних методик прийняття рішень щодо розміщення фінансових ресурсів на фондовому ринку України приділено недостатньо уваги, що стимулює теоретичні та практичні дослідження в цій галузі. Таким чином, рішення задачі ефективного управління фінансовими ресурсами підприємств - суб’єктів економіки України шляхом їх розміщення на вітчизняному фондовому ринку є актуальним.

Зв‘язок роботи з науковими програмами, планами, темами. Дисертаційна робота проводилась в рамках держбюджетної теми „Концептуальні та методологічні основи розробки програм підвищення ефективності інвестиційних процесів розвитку економіки" (державний реєстраційний номер 0100U004904), що виконується кафедрою математичних методів економіки та інформаційних технологій Запорізької державної інженерної академії. Особистий внесок автора: проведено економічний аналіз сучасного фондового ринку України; розроблено та запропоновано математичну модель підтримки прийняття рішень щодо стратегії інвестування в фінансові активи вітчизняного фондового ринку.

Мета і задачі дослідження. Метою дисертації є розвиток теоретичних і методологічних положень та практичних рекомендацій, спрямованих на підвищення ефективності фінансового менеджменту на вітчизняному фондовому ринку, а також розробка економіко-математичного моделюючого апарату, що виступатиме підґрунтям для прийняття ефективних рішень щодо портфельного інвестування. Для досягнення поставленої мети були поставлені та вирішені такі задачі:

запропонувати системний комплексний підхід і розробити математичну модель процесу прийняття рішення щодо ефективного розміщення фінансових коштів на фондовому ринку;

розробити комплекс математичних моделей фільтрації цінних паперів;

дослідити вплив інвестиційної та фіскальної складових державної економічної політики на вибір об’єктів для інвестування;

розробити динамічну модель оперативного управління портфелем цінних паперів в короткостроковому періоді;

побудувати автоматизовану систему підтримки прийняття рішень, за допомогою якої практично випробувати методи і алгоритми, що реалізують математичну модель процесу прийняття рішення щодо ефективного розміщення фінансових коштів на фондовому ринку України.

Об‘єктом дослідження дисертаційної роботи є закономірності та процеси функціонування фондового ринку України.

Предметом дослідження є моделювання процесів прийняття рішень щодо ефективного управління інвестиційним портфелем підприємств - суб‘єктів ринкових відносин.

Методидослідження. Методологічну і теоретичну основу даного наукового дослідження склали методи системного аналізу, економіко-математичного моделювання, дослідження операцій, математичної статистики і математичного аналізу.

Наукова новизна одержаних результатів. В процесі дослідження автором були одержані наступні наукові результати:

Створена концепція, що узагальнює і поєднує в собі методи традиційного і портфельного підходів до формування інвестиційного портфеля.

Розроблена математична модель системи підтримки прийняття рішень, яка моделює комплексний вплив інвестиційної політики держави, стадії розвитку галузей економіки, фінансово-економічної діяльності емітентів цінних паперів на прийняття рішення щодо формування оптимального портфеля фінансових активів.

Побудовано алгоритм зниження розмірності задачі оптимізації портфеля цінних паперів на основі розроблених спеціальних моделей-фільтрів за критеріями інформаційної “зрілості" цінних паперів та максимізації узагальнюючої оцінки фінансово - господарського становища їх емітентів.

Створено алгоритм процесу побудови функціоналу оцінювання статичної теоретико-ігрової моделі в контексті задачі вибору оптимальної інвестиційної стратегії залежно від стану макроекономічного середовища.

Розроблено метод динамічного управління портфелем цінних паперів, який порівняно з іншими методами дозволяє моделювати стратегію вибору оптимальних термінів проведення операцій купівлі-продажу цінних паперів в короткостроковому інтервалі часу, спираючись на сигнали спеціально побудованих індикаторів.

Практичне значення одержаних результатів полягає в тому, що “фільтрація" зменшує похибку оптимізаційної моделі формування портфеля цінних паперів (ПЦП) в наслідок недостатньої інформованості, враховується вплив інвестиційної політики держави на галузеву пріоритетність інвестування, що значно змінює структуру оптимального ПЦП. Динамічна модель управління ПЦП дозволяє одержати додатковий прибуток від поєднання консервативного та спекулятивного підходів до формування інвестиційного портфеля.

Основні положення та результати досліджень, розроблена в дисертації комплексна методика прийняття рішень щодо розміщення фінансових ресурсів у фінансові активи, а також її математичне та програмне забезпечення, впроваджені в практику діяльності Головного економічного управління Запорізької міської ради (довідка, вих. №197 від 12.06.2002р), в практику діяльності підприємства „Приватна фірма „Емісія" (довідка, вих. №66 від 15.04.2002р), м. Запоріжжя, а також у навчальному процесі на факультеті економіки та менеджменту Запорізької державної інженерної академії при викладанні курсів: „Макромоделювання економіки”, „Фінансовий ринок", „Математичні методи в ринковій економіці" (довідка, вих. №5/669 від 19.05.2002р).

Апробація результатів дисертації. Основні результати досліджень, включені до дисертації, доповідались та обговорювалися на V Всеукраїнській науково-методичній конференції “Економічна кібернетика: проблеми методології та підготовки фахівців” (Київ, 7-8 грудня 2005р), Міжнародній науково-практичній конференції “Ризикологія в економіці та підприємництві” (Київ, 27-28 березня 2007р), Всеукраїнському науково-практичному семінарі “Моделювання та ризикологія в економіці" (Київ, КНЕУ, 27 березня 2002р), науково-методичних семінарах кафедри математичних методів економіки та інформаційних технологій Запорізької державної інженерної академії та ін.

Публікації. Основні положення дисертації опубліковані в 8 наукових працях загальним обсягом 3,21 др. арк., з яких 2,6 др. арк. належать особисто автору.

Обсяг і структура роботи. Дисертація складається із вступу, трьох розділів, висновків, списку використаних джерел з 122 найменувань та 3 додатків; містить 16 таблиць, 34 ілюстрації. Робота викладена на 172 сторінках, з яких таблиці займають 11, ілюстрації - 16, додатки - 3 сторінки.

Основний зміст дисертаційної роботи

У вступі обґрунтовано актуальність теми дисертації, сформульовано мету і задачі дослідження, показано наукову новизну та практичне значення отриманих результатів.

В розділі 1 “Сучасні підходи до формування портфеля цінних паперів" в логічній та історичній послідовності висвітлено підходи щодо рішення задачі розміщення фінансових ресурсів на фондових ринках. На підставі проведеного аналітичного огляду напрямків розвитку фондового ринку України та економіко-математичного апарату моделювання процесів прийняття рішень, який використовується вітчизняними аналітиками, проаналізовано проблему інвестування в фінансові активи українського фондового ринку та сформульовано основні цілі даного наукового дослідження. Це дало підстави наголосити про виникнення об’єктивної необхідності для потенційних інвесторів в розробці моделей та методів управління власними інвестиційними портфелями.

У світовій практиці існують два підходи, які в наші часи застосовуються в управлінні інвестиційним портфелем: традиційний підхід і сучасна портфельна теорія. Традиційний підхід до управління інвестиційним портфелем - це забезпечення збалансованості шляхом включення в портфель цінних паперів різноманітних підприємств й галузей, разом з тим особливо виділяють важливість міжгалузевої диверсифікації. Дана теорія намагається дати обґрунтовані відповіді про найкращу стратегію інвестування. В межах традиційного підходу історично сформувалися дві паралельні концепції щодо принципів і джерел збору та обробки інформації як підґрунтя для прийняття рішень про доцільність інвестування в ті, чи інші цінні папери, а саме: фундаментальний і технічний аналіз.

Основне припущення, на якому базується фундаментальний аналіз, - це те, що на вартість цінного паперу впливає ефективність функціонування його емітента. Якщо перспективи компанії виглядають стабільними, то можна сподіватися на зростання ринкового курсу її акцій. Технічний аналіз цінних паперів вивчає взаємодії різноманітних сил на ринку цінних паперів та їх вплив на курсову вартість останніх. Основний тезис теорії технічного аналізу - “в середніх величинах відображається все”, тобто будь-яка фундаментальна інформація відносно фінансових активів негайно відтворюється рухом цін, і тому є надмірною та зайвою.

Як технічний, так і фундаментальний аналізи в межах традиційного аналізу інвестиційної привабливості цінних паперів не розв`язують відокремлено один від одного задачі управління інвестиційним портфелем. Портфельна теорія також не вирішує цієї задачі повною мірою. В наслідок цього виникає об`єктивна необхідність поєднання найкращих методів і методик цих двох паралельних підходів до рішення задачі оптимального розміщення фінансових ресурсів на фондовому ринку України. Таке поєднання - це передумова проведеного автором науково-практичного дослідження, в результаті якого була створена комплексна модель прийняття рішення щодо кількісного обґрунтування доцільності інвестицій в певні цінні папери.

В розділі2 “Математична модель прийняття рішень щодо розміщення фінансових коштів на фондовому ринку України" в узагальнюючому висновку про стан досліджуваної проблеми зазначено, що у науковій практиці вже накопичено певний досвід щодо вивчення проблеми ефективного управління інвестиційним портфелем. При цьому інвестор переслідуватиме різноманітні цілі. Інвестиції можуть здійснюватися для захисту капіталу від інфляції, тобто одержання низького, але стабільного доходу. Таким портфелям притаманний високий рівень диверсифікації, а перевага віддається цінним паперам, по яких регулярно отримують дохід. Інвестиційний портфель, який утворено на даних засадах, характеризуватиме консервативний підхід. На відміну від консервативної інвестиційної стратегії інвестор може утворювати спекулятивний портфель, в який включатиме цінні папери, що можуть значно змінювати свої ціни за короткий термін. Дана особливість спекулятивної стратегії відображає сподівання інвестора на одержання високих прибутків у разі сприятливого напрямку зміни цін на певні цінні папери. При цьому диверсифікація такого портфеля, за звичай, мінімальна. Проте, при несприятливому розвитку подій існує велика ймовірність втрати не тільки очікуваних прибутків, а навіть і власних коштів.

На сучасному етапі розвитку економіки України кількість цінних паперів, що задовольняють вимогам для включення їх в консервативний портфель, незначна. Тому дотримання консервативної стратегії щодо інвестування коштів може не виправдати сподівань інвестора. Крім того, недостатня розвиненість вітчизняного фондового ринку унеможливлює застосування спекулятивного підходу як методу утворення інвестиційного портфеля і об‘єктивно обумовлюється відсутністю потрібного рівня ліквідності достатньої кількості цінних паперів, які обертаються на українському фондовому ринку. Все це підтверджує проблемність застосування жодної із згаданих інвестиційних стратегій в “чистому” вигляді і наголошує на об`єктивній необхідності розробки додаткових інструментів управління інвестиційним портфелем.

З цією метою в даному науковому дослідженні нами було розроблено комплексну математичну модель прийняття рішень щодо розміщення фінансових ресурсів на фондовому ринку України. Ця математична модель дозволяє розв`язати задачу управління інвестиційним портфелем, розглядаючи в комплексі вплив на прийняття рішення інвестиційної політики держави, стадії розвитку галузей економіки, фінансово-економічної діяльності емітентів цінних паперів, схильності інвестора до ризику та його власних критеріїв корисності.

Загальна схема прийняття рішення щодо розміщення фінансових ресурсів суб‘єктами економіки України на вітчизняному фондовому ринку містить чотири аналітичні блоки (див. рис): фільтрації, експертиз, оптимізації та оперативного управління портфелем цінних паперів.

Інформаційною базою є чотири різновиди інформації:

макроекономічна та загальнополітична інформація;

інформація про стан галузі;

інформація про інвестиційну привабливість підприємства;

інформація про ціни, яка містить біржову статистику.

Блок фільтрації призначений для зменшення розмірності задачі оптимізації структури портфеля цінних паперів. Його наявність в схемі прийняття рішення об‘єктивно обумовлена тим, що на сучасному фондовому ринку України значна частина цінних паперів, які знаходяться в обігу і доступні для інвестування, залишаються ще на стадії “недозрілості", що не дозволяє в повній мірі застосувати до них формальні методи та методики аналізу. Запобігаючи цьому, такі цінні папери необхідно “відфільтрувати”. Через “фільтр" пройдуть тільки ті цінні папери, які згідно з обраними аналітиком цілями можуть бути об‘єктивно проаналізовані. Основу цього блоку складають дві “моделі-фільтри" (“Спред - фільтр” і “Рейтинг - фільтр”).

Модель “Спред - фільтр” базується на припущенні про визнання величини спреду як міри невизначеності ціни акції на ринку. Що стосується українського фондового ринку, який ще тільки розвивається, на основі аналізу динаміки спреду можна робити і деякі передбачення. Якщо порівняти граничне значення кута нахилу лінійного тренду α0 (визначається аналітиком) з розрахованими значеннями відповідних кутів нахилу αj для jго цінного паперу, можна відібрати ті, що задовольняють умові: αj≤α0.

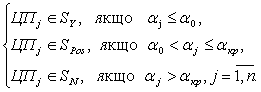

Задача фільтрації з використанням показника спреду формулюється так: розбити сукупність всіх цінних паперів, що обертаються на фондовому ринку України, на множини, які не перетинаються, SY, SPos, SN, використовуючи правила фільтрації:

(1)

(1)

де ![]() , αj - кутовий коефіцієнт лінії тренду

, αj - кутовий коефіцієнт лінії тренду ![]() , для jго цінного паперу;

, для jго цінного паперу; ![]() , α0 - кутовий коефіцієнт лінії тренду

, α0 - кутовий коефіцієнт лінії тренду ![]() для усередненого значення спреду;

для усередненого значення спреду;

;

;  -

-

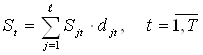

частка jго емітенту ЦП в загальній капіталізації вибраних l цінних паперів на момент часу t; Kjp= Vjp* Pjp, j=1,...,l, t=1,...,T - капіталізація акцій jго емітента, що обертаються на фондовому ринку в момент часу t; Vjp - обсяг торгів в ПФТС по jму ЦП в момент часу t; Pjp - ринкова оцінка (ціна) вартості jго ЦП в момент часу t, αкр=кα0; n, l, T, k - константи, що задає інвестор, Vjp, Pjp - вихідна інформація по цінних паперах.

Даний метод дозволяє значно скоротити для подальшого аналізу обсяг акцій, що обертаються на фондовому ринку, тим самим прискорюючи процес аналізу на ПЕОМ. Фільтр α0 вибирають, виходячи з поставлених цілей аналізу.

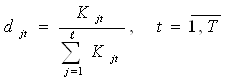

Модель “Рейтинг - фільтр” дозволяє, використовуючи об‘єктивну фінансово - економічну інформацію, відсіяти ті цінні папери, курсова вартість яких не відповідає їх балансовій вартості згідно бухгалтерської звітності підприємства - емітента. Для даного відсіювання застосовується метод порівняльної комплексної оцінки фінансового становища фірми-емітента. В результаті роботи алгоритму порівняльної комплексної оцінки фінансового становища, рентабельності та ділової активності підприємства відсіюють цінні папери за формулою: R0≥Rj, де Rj - граничне значення рейтинг - фільтру, Rj - рейтингова оцінка для jго підприємства:

![]() , (2)

, (2)

де xij, i=1,…,m, - нормалізовані показники jго підприємства;

k1,…,km - вагові коефіцієнти фінансових показників, які визначає аналітик і які характеризують його суб‘єктивні ставлення до певного критерію економіко-фінансового становища емітента цінних паперів (якщо всі критерії рівноцінні, то ![]() ).

).

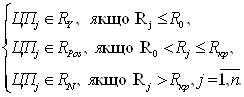

Задача фільтрації за значенням узагальнюючої оцінки фінансово - економічного становища емітентів цінних паперів та введених вище позначень формулюється так:

розбити сукупність всіх цінних паперів, що обертаються на фондовому ринку України, на неперетинні множини RY, RPos, RN, використовуючи правила фільтрації:

(3)

(3)

де Rкр=к*R0, Rкр> R0, коефіцієнт k визначається аналітиком, наприклад k=1,25.

Математичні “моделі-фільтри" дозволяють розв`язати дві задачі фільтрації, тобто розбити сукупність цінних паперів, що обертаються на фондовому ринку України, на множини, що не перетинаються і які характеризуються різними за значеннями показниками “якості”. Модель “Спред-фільтр" вирішує задачу фільтрації з урахуванням технічної (спекулятивної) складової інформації по цінних паперах емітентів, а модель “Рейтинг-фільтр" - з урахуванням фундаментальної складової, яка базується на методиці фінансово-економічного аналізу.

Математична модель, що наводиться нижче, дозволяє інтегрувати технічний та фундаментальний аналіз в контексті формування інформаційного потоку, що містить множини цінних паперів, при розбитті на які враховується як технічна (котирування цінних паперів), так й фундаментальна (фінансово - економічні коефіцієнти для емітентів цінних паперів) складові інформаційної забезпеченості цінних паперів.

Модель формування інформаційних потоків як вихідної інформації оперує рішеннями двох задач фільтрації, що представлені шістьма множинами цінних паперів: по три неперетинні множини для кожної із задач, тобто SY, SPos, SN та RY, RPos, RN,.

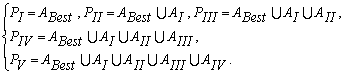

В результаті порівняння елементів множин двох груп: {SY, SPos, SN} та {RY, RPos, RN,}, утворюються два інформаційних потоки: I={ABest, AI, AII, AIII, AIV}, P={PI, PII, PIII, PIV, PV}, елементи яких одержують за правилами теорії множин. Особливість розробленої моделі полягає в тому, що сформовані множини ABest, AI, AII, AIII, AIV - це інтегральний розв‘язок задачі фільтрації сукупності цінних паперів за ознакою їх інвестиційної привабливості, який враховує як “спекулятивну”, так і фундаментальну складову інформації.

Ця особливість дозволяє стверджувати про глобальність охоплення множини факторів, що впливають на оцінку jго цінного паперу. На основі цього інтегрального рішення формується інформаційний потік P={PI, PII, PIII, PIV, PV}, де

(4)

(4)

Кожен з елементів потоку Р - певна множина цінних паперів. Відмінність між елементами Pl, l=I, II, III, IV, V полягає в “жорсткості" обмежень на показник “якості" цінних паперів, що входять до них. Чим менше інвестору притаманний ризик, тим більш якісні й інформаційно забезпеченні цінні папери він включатиме в оптимальний портфель цінних паперів, водночас знижуючи й розмірність задачі, яка розв‘язується, без втрати загальності і глобальності охоплення всіх функціональних зв‘язків проблеми, що досліджується.

Вихідний інформаційний потік для блоку експертиз складає третій і четвертий типи інформації. Даний блок призначений для формалізації вихідної інформації у вигляді вектору параметрів (факторів), що суттєво впливають на показники функціонування як окремих суб‘єктів, так і фондового ринку в цілому. В цьому блоці перетворюється апріорна та апостеріорна інформація про стан об‘єкту та зовнішнього середовища в кількісні складові на базі статичної теоретико-ігрової моделі.

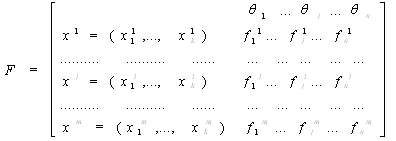

Ситуація прийняття рішень в цьому контексті характеризується у розгорнутому вигляді матрицею:

де fjl - виграш особи, що приймає рішення, який розраховується за формулою: fjl=![]() qijxl,, j=1,...,l, l=1,…,m, при виборі стратегії розміщення коштів xlє Х при проведенні державної економічної політики

qijxl,, j=1,...,l, l=1,…,m, при виборі стратегії розміщення коштів xlє Х при проведенні державної економічної політики ![]() ; qij - можливе значення прибутку по цінному паперу іої галузі при проведенні jої економічної політики. На виході даного блоку формується інформаційний потік параметрів в модель оптимізації, а також потік прогнозних значень параметрів {Fпрогноз}, що є вихідною інформацією блоку оперативного управління ПЦП.

; qij - можливе значення прибутку по цінному паперу іої галузі при проведенні jої економічної політики. На виході даного блоку формується інформаційний потік параметрів в модель оптимізації, а також потік прогнозних значень параметрів {Fпрогноз}, що є вихідною інформацією блоку оперативного управління ПЦП.

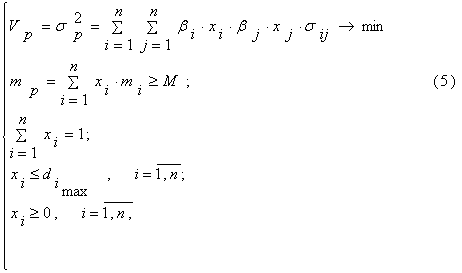

Залежно від цілей аналізу і критеріїв переваги особи, що приймає рішення, оптимальний портфель може формуватися з використанням однієї із множин цінних паперів інформаційного потоку P, яка виступатиме допустимою множиною рішень для оптимізаційної моделі блоку оптимізації структури ПЦП. Основа блоку оптимізації структури ПЦП - модифікована класична модель мінімізації величини ризику: де ![]() - вектор часток цінних паперів у портфелі;

- вектор часток цінних паперів у портфелі; ![]() - гранична частка коштів, яку можна інвестувати в iй цінний папір;

- гранична частка коштів, яку можна інвестувати в iй цінний папір; ![]() - середня прибутковість по iму цінному паперу; M - гранична норма прибутковості для ПЦП;

- середня прибутковість по iму цінному паперу; M - гранична норма прибутковості для ПЦП; ![]() - корегуючи коефіцієнти, що характеризують макроекономічний вплив зовнішнього середовища на переважливість інвестування у

- корегуючи коефіцієнти, що характеризують макроекономічний вплив зовнішнього середовища на переважливість інвестування у ![]() цінний папір (ці коефіцієнти розраховуються в блоці експертиз),

цінний папір (ці коефіцієнти розраховуються в блоці експертиз), ![]() .

.

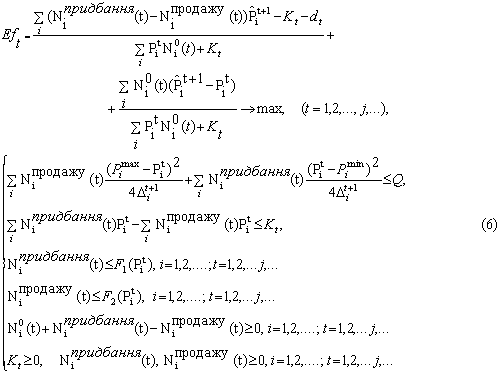

В розділі 3 “Автоматизована система підтримки прийняття рішень” розроблено та описано структуру програмного продукту - інструмента реалізації розробленої комплексної методики. Управління ПЦП в динаміці - наступний етап прийняття рішення. Процес управління ПЦП розглядається як багатокроковий процес переходу з одного стану в іншій, що забезпечує одержання максимального ефекту від цього. На цьому етапі прогнозуються моменти придбання і продажу цінних паперів, для чого застосовуються методи технічного аналізу. Стосовно конкретного ринку або цінного паперу будують індикатори, що найбільш вдало прогнозують ситуацію. Технічні індикатори становища ринку використовують для визначення найімовірнішого розвитку подій. Кожен індикатор має переваги і недоліки. Задача аналітика - вибрати індикатор для конкретного цінного паперу або ринку в цілому. На основі цієї інформації робиться прогноз про найімовірніший розвиток показників по окремих цінних паперах і фондовому ринку в цілому. В залежності від цього приймається рішення щодо зміни структури ПЦП, яке базується на розв‘язку оптимізаційної математичної моделі спекулятивної торгівлі цінними паперами:

де ![]() - обсяги іх цінних паперів в оптимальному ПЦП на момент часу t;

- обсяги іх цінних паперів в оптимальному ПЦП на момент часу t; ![]() - обсяги іх цінних паперів, що відповідно купуються та продаються на момент часу t;

- обсяги іх цінних паперів, що відповідно купуються та продаються на момент часу t; ![]() - ціна іго цінного паперу на момент часу t;

- ціна іго цінного паперу на момент часу t;

![]() - прогнозна ціна іго цінного паперу на момент часу t+1 з урахуванням ставлення до ризику інвестора;

- прогнозна ціна іго цінного паперу на момент часу t+1 з урахуванням ставлення до ризику інвестора;

![]() ,

, ![]() - ліва та права межі надійного інтервалу для прогнозного значення ціни іго цінного паперу на момент часу t+1;

- ліва та права межі надійного інтервалу для прогнозного значення ціни іго цінного паперу на момент часу t+1; ![]() - напівінтервал надійних меж для прогнозного значення ціни

- напівінтервал надійних меж для прогнозного значення ціни ![]() іго цінного паперу;

іго цінного паперу; ![]() ,

, ![]() - функції, які показують кількість цінних паперів іго емітенту, що можна відповідно придбати або продати по зазначеній ціні на момент часу t;

- функції, які показують кількість цінних паперів іго емітенту, що можна відповідно придбати або продати по зазначеній ціні на момент часу t;

Кt- величина кредиту в момент часу t, який доцільно одержати для покриття можливого дефіциту коштів на операції купівлі-продажу цінних паперів;

dt - процент за кредит в момент часу t;

![]() - граничне значення можливих збитків, на які погоджується інвестор. Невідомими в математичній моделі виступають

- граничне значення можливих збитків, на які погоджується інвестор. Невідомими в математичній моделі виступають

![]() , Кt.

, Кt.

На виході блоку оперативного управління ПЦП та, загалі, моделі прийняття рішення видаються рекомендації щодо часткового розподілу вкладень фінансових коштів в кожний проміжок часу, проводиться аналіз вкладень та розраховується економічний ефект при кожній структурній зміні ПЦП. Впровадження розробленої на основі комплексної методики автоматизованої системи підтримки прийняття рішень в практику діяльності інвестиційних фірм запорізького регіону дозволило одержати практичні результати, які наведено нижче. За даними про котирування 93 цінних паперів, що обертаються на фондовому ринку України, було проведено аналіз за період листопад 2005 - січень 2007 рр. Аналітичний результат наведено в табл.1. Одержані результати переконливо довели працездатність цієї методики і доцільність фільтрації в загальній схемі прийняття інвестиційних рішень, а саме: структура оптимального ПЦП майже не змінювалась при збільшенні розмірності допустимої множини, а ринкові характеристики кожного з портфелів (ризик, прибутковість) відрізнялись не більше ніж на 0,001%, що є несуттєвим (для цього прикладу обмеженням оптимізаційної моделі було значення прибутковості не нижче ніж 7,9%).

Таблиця 1

Результати роботи системи “УПЦП”

| Множина допустимих рішень | Кількість ЦП в допустимій множині | Кількість ЦП в ПЦП | Ризик ПЦП | Прибутковість ПЦП |

РІ | 20 | 6 | 0,21511 | 0,07915 |

РІІ | 25 | 6 | 0,21511 | 0,07915 |

РІІІ | 34 | 7 | 0,21496 | 0,07921 |

РІV | 49 | 7 | 0,21496 | 0,07921 |

PV | 93 | 8 | 0,21487 | 0,07918 |

Подобные работы: