Доходность и ликвидность коммерческого банка

1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ ДОХОДНОСТИ И ЛИКВИДНОСТИ КОММЕРЧЕСКОГО БАНКА

1.1 Понятие и сущность доходности коммерческих банков

1.2 Понятие и сущность ликвидности коммерческих банков

2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПУШКИНСКОГО ОТДЕЛЕНИЯ № 2009 СБЕРБАНКА РОССИИ

2.1. Общая характеристика Пушкинского отделения № 2009 Сбербанка России

2.2 Анализ финансовых результатов деятельности Пушкинского отделения № 2009 Сбербанка России

3. ДОХОДНОСТЬ И ЛИКВИДНОСТЬ ПУШКИНСКОГО ОТДЕЛЕНИЯ № 2009 СБЕРБАНКА РОССИИ

3.1 Оценка и анализ ликвидности баланса Пушкинского отделения № 2009 Сбербанка России

3.2 Способы повышения ликвидности Пушкинского отделения № 2009 Сбербанка России

3.3 Предложения по увеличению доходности и ликвидности в Пушкинском отделении № 2009 Сбербанка России

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Банк – это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Основная цель деятельности коммерческого банка – получение максимальной прибыли при обеспечении устойчивого длительного функционирования и прочной позиции на рынке. Размер полученной банком прибыли или убытка концентрированно отражает в себе результаты всех его активных и пассивных операций. Поэтому прибыли и факторы, влияющие на ее динамику, занимает одно из центральных мест в анализе деятельности коммерческого банка. Размер прибыли зависит главным образом от объема полученных доходов и суммы произведенных расходов.

Актуальность данной работы заключается в том, что ликвидность коммерческих банков, а так же методы управления ей – одна из важнейших проблем и ее решение – залог стабильности отечественной экономической системы на современном этапе развития, что подтверждаются кризисами российской банковской системы.

Целью дипломной работы является оценка доходности и ликвидности в Пушкинском отделении № 2009 Сбербанка России.

Достижение поставленной цели обеспечивается решением следующих задач:

1. Изучить теоретические аспекты управления доходности и ликвидности предприятия;

2. Рассмотреть характеристику Пушкинского отделения № 2009 Сбербанка России;

3. Провести комплексный анализ доходности и ликвидности для выявления состояния, на примере Пушкинского отделения № 2009 Сбербанка России;

4. Дать рекомендации по повышению доходности и ликвидности работы Пушкинского отделения № 2009 Сбербанка России.

Решению этих задач соответствует структура дипломной работы.

Объектом исследования является коммерческая деятельность Пушкинского отделения № 2009 Сбербанка России, а именно определение его доходности и ликвидности.

Предметом исследования – факторы, определяющие уровень доходности и ликвидности коммерческого банка.

Теоретической и методологической основой работы являются положения и выводы, сформулированные в научных трудах отечественных авторов, таких как О.И. Лаврушин, Г.Н. Белоглазова, В.В. Ковалев, К.Р. Тагирбекова.

Информативной основой исследования являются работы российских специалистов в области финансов, материалы периодической печати. Для выполнения работы были использованы также данные учёта и отчётности Пушкинского отделения № 2009 Сбербанка России за период с 2006 по 2008 г.г.

Дипломная работа состоит из введения, 3 глав, заключения, списка литературы и приложений.

В первой главе рассматриваются теоретические и методологические аспекты доходности и ликвидности коммерческого банка.

Во второй главе работы приводится общая характеристика деятельности Пушкинского отделения № 2009 Сбербанка России и анализ финансовых результатов деятельности банка за последние 2006-2008 года.

В третьей главе разрабатываются предложения по увеличению доходности и ликвидности в Пушкинском отделении № 2009 Сбербанка России.

1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ ДОХОДНОСТИ И ЛИКВИДНОСТИ КОММЕРЧЕСКОГО БАНКА

1.1 Понятие и сущность доходности коммерческих банков

Понятие доходности коммерческого банка отражает положительный совокупный результат деятельности банка во всех сферах его хозяйственно-финансовой и коммерческой деятельности. За счет доходов банка покрываются все его операционные расходы, включая административно-управленческие, формируется прибыль банка, размер которой определяет уровень дивидендов, увеличение собственных средств и развитие пассивных и активных операций.

Доходность банка является результатом оптимальной структуры его баланса как в части активов, так и пассивов, целевой направленности в деятельности банковского персонала в этом направлении. Другими важными условиями обеспечения доходности банка является рационализация структуры расходов и доходов, расчеты процентной маржи и выявление тенденций в доходности ссудных операций, планирование минимальной доходной маржи для прогнозирования ориентировочного уровня процентов по активным и пассивным операциям. Условием доходности банковской деятельности безусловно является поддержание ликвидности, управление банковскими рисками, их минимизация, а также отношения с клиентами и конкурентоспособность.

Кто может стать клиентом банка? Точного законодательного определения на этот счет нет. Тем не менее существуют некоторые признаки, по которым можно определить лицо, выступающее клиентом банка. С юридической точки зрения клиент банка обладает некоторыми особенностями:

1. Клиентом можно считать лицо, которое поручает какую-либо работу банку; операциями банка в связи с этим являются те, которые проведены от имени клиента;

2. Клиентом банка становится лицо, открывшее в нем счет: депозитный, текущий, расчетный и пр. И в настоящее время зачастую считается, что открытие счета в банке является не только решающим, но и единственным признаком его клиента. Однако постепенно такое толкование сущности клиента перестает бытовать, важными становятся и другие признаки.

3. Клиентом банка или иное лицо делается в том случае, когда между ним и банком возникают деловые отношения. Юридическое или физическое лицо может не иметь счета в банке, но если оно получает в нем те или иные консультации, например по инвестициям или управлению имуществом, то становится клиентом и банк несет за него ответственность.

4. Клиентом банка может стать другой банк.

Доходы – это денежные поступления от произведенной и непроизведенной деятельности. Коммерческий банк, как и любое другое коммерческое предприятия, может получать доходы от основной и побочной деятельности, а также случайные доходы, относящиеся к категории прочих. Соответственно источниками доходов банка является его основная и побочная деятельности. Основной деятельностью банка считается совершение банковских операций и оказание банковских услуг клиентам. Вся прочая деятельности банка, приносящая доход, считается побочной.

Источники доходов можно разделить на стабильные и нестабильные. Относительно стабильными источниками доходов является оказание различных услуг клиентам. Нестабильными являются, как правило, доходы от операций на финансовых рынках, а также доходы от побочной деятельности банка и случайные доходы.

Получаемые банком доходы должны покрывать его расходы и создавать прибыль. Часть доходов банка направляется на создание резервов для покрытия потенциальных рисков. Банк должен обеспечить не только достаточность объема доходов для покрытия своих расходов, но и ритмичность их поступления. Иными словами, поток доходов должен быть распределен во времени в соответствии с периодичностью произведения банком расходов. В таком планировании стабильность источника имеет решающее значение.

Рассмотрим состав и структуру доходов коммерческого банка.

Валовые доходы банка принято разделять на процентные и непроцентные:

К процентным доходам относятся:

1) начисленные и полученные проценты по ссудам в рублевом выражении;

2) начисленные и полученные проценты по ссудам в иностранной валюте.

Структура процентных доходов банка может быть представлена в таком виде:

1) процентные доходы, полученные по межбанковским ссудам;

2) процентные доходы, поступившие по коммерческим ссудам;

Непроцентные доходы составляют:

1) доходы от инвестиционной деятельности (дивиденды по ценным бумагам, доходы от участия в совместной деятельности предприятий и организаций и пр.);

2) доходы от валютных операций;

3) доходы от полученных комиссий и штрафов;

4) прочие доходы.

Доход коммерческих банков зависит от нормы прибыли по ссудным инвестиционным операциям, размера комиссионных платежей, взимаемых банком за услуги, а также от суммы и структуры активов.

Далее автор рассматривает причины, вызывающие изменение факторов, влияющих на уровень доходов банка.

Наиболее важным источником валового дохода коммерческих банков является предоставление ссуд (включая проценты по счетам «Ностро»).

Все банки при разработке кредитной политики учитывают такой фактор, как прибыль. Банки, испытывающие острую потребность в прибыли, будут придерживаться более агрессивной кредитной политики по сравнению с банками, для которых финансовые ресурсы их деятельности не имеют решающего значения. Такая политика может проявляться в относительно высокой доле срочных и потребительских ссуд, которые обычно приносят банку более высокий доход по сравнению с краткосрочными ссудами промышленным предприятиям.

В процентных ставках по ссудам отражаются как специфика каждой отдельно выданной банком ссуды, так и отношение спроса и предложения на ссуды на рынках ссудных капиталов. На уровень процентной ставки по ссудам влияет степень риска, присущего данной ссуде, ее размер, срок, способ погашения и т.д. Кроме того, процентные ставки зависят от уровня конкуренции между банками и другими источниками средств, а также от установленного законом максимального размера процентной ставки и оценки банками и заемщиками перспектив экономического развития (эффект ожидания).

Для анализа процентных доходов банка целесообразно произвести классификацию предоставленных ссуд, например, по группам заемщиков: частные лица, промышленные и сельскохозяйственные предприятия, торговые организации, финансово-кредитные учреждения и т.д. По каждой группе заемщиков банк анализирует данные о суммах предоставленных ссуд, наличии и качестве обеспечения, погашении задолженности, процентных платежах, уровне процентной ставе и т.д. Такой подход позволяет оценить целесообразность предоставления ссуд заемщику с позиций определения соотношения «риск - доходность».

При анализе процентных доходов банка используются также относительные показатели, которые позволяют оценить средний уровень доходности ссудных операций в целом и каждой группы ссуд в отдельности. Такими показателями являются:

1) отношение валовых процентных доходов к средним остаткам по всем ссудным счетам;

2) отношение полученных процентов по краткосрочным ссудам к средним остаткам по краткосрочным ссудам;

3) отношение полученных процентов по долгосрочным ссудам к средним остаткам по долгосрочным ссудам;

4) отношение полученных процентов по отдельным группам ссуд к средним остаткам по исследуемой группе и т.д.

Динамика этих показателей дает возможность оценить, за счет каких ссудных операций вырастут процентные доходы.

Анализ непроцентных доходов позволяет определить, насколько эффективно банк использует некредитные источники получения доходов. При этом их анализируют по видам операций и в динамике.

Важным по значению источником доходов коммерческого банка являются доходы, полученные от операций с ценными бумагами. Размер доходов данного вида зависит от размера и структуры портфеля инвестиций и доходности различных видов ценных бумаг. Банки систематически сопоставляют возможность получения дохода от ценных бумаг с текущей ликвидностью. Как уже отмечалось выше, средства для проведения операций с ценными бумагами выделяются после того, как удовлетворена потребность в ликвидных средствах. Таким образом, подчиненный характер инвестиционных операций затрудняет управление ими и усиливает неравномерность доходов от фондовых операций.

Кроме того, трудности в управлении инвестиционными операциями обусловлены также и тем, что доход по ценным бумагам выступает в форме процентных и дивидендных и прироста стоимости активов (который может быть и отрицательным).

Ставку дохода по облигациям с фиксированным доходом можно выразить в виде купонной ставки, текущего дохода и дохода с учетом срока погашения.

Купонная ставка - это процент к номиналу, выплачиваемый эмитентом. Текущий доход получают путем деления купонного дохода на рыночную стоимость. Этот показатель чаще используется для оценки изменения доходности привилегированных акций, нежели облигаций, так как в нем не учитывается стоимость при погашении и предполагается, что выплата процентов будет проводиться длительный срок. Доход с учетом срока погашения представляет собой наиболее удачный показатель доходности инвестиций с фиксированным доходом. При этом учитывается купонная ставка, стоимость при погашении, покупная цена и срок, оставшийся до погашения.

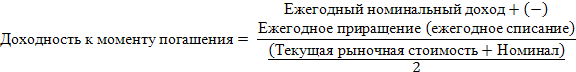

Формула расчета доходности с учетом срока погашения выглядит таким образом:

Ежегодное приращение или списание рассчитывается как величина накидки или скидки (разница между рыночной ценой и номиналом), деленная на количество лет до погашения.

Приведенная формула обычно дает довольно точный результат, если продажная (рыночная) цена близка к номиналу. Однако необходимо иметь в виду, что при больших отклонениях рыночной стоимости от номинала может быть допущена существенная ошибка, поскольку в этой формуле не учитывается нарастающий эффект от того, что с течением времени купонные доходов постепенно возмещают накидку или накапливают скидку.

Цены на облигации и доходы по ним находятся в обратной зависимости, т.е. если цены низкие, то доходы высокие, и наоборот. Так, инвесторы, приобретающие облигации в период низкого уровня процентных ставок, рискуют столкнуться с фактом снижения стоимости в случае повышения ставок.

В отличии от процентных платежей по ссудам доходы и убытки от ценных бумаг, связанные с изменением рыночной стоимости последних, не выделяются как самостоятельная статья операционных доходов в отчете о доходах. Причина этого состоит в том, что доходы и убытки не рассматриваются от случая к случаю и зависят от внешних условий, которые, как привило, не поддаются воздействию со стороны руководства банка.

Считается, что убытки от операций с ценными бумагами являются результатом неудачного инвестирования. Однако необходимо учесть, что банки обычно располагают свободными средствами для инвестирования в периоды, когда уровень процентных ставок низок, а курс ценных бумаг высок, и нередко вынуждены продавать их (чтобы привлечь средства для удовлетворения спроса на ссуды) в случае, если ставки высоки, а курс низок.

Действительно, наличие убытка означает, что стоимость данного актива стала ниже, но на такой убыток банки идут для того, чтобы «переключить» средства с облигаций в более доходные ссуды в период высоких процентных ставок и недостатка средств. Следовательно, этот убыток компенсируется более высокой прибылью по другой статье.

К прочим доходам банка относятся комиссионные. Чтобы возместить расходы, связанные с обслуживанием счетов клиентов, большинство банков взимают плату. Комиссионные могут начисляться в процентах от суммы каждой операции, производимой по счету клиента, либо в твердой сумме, уплачиваемой периодически. Банки могут применять льготы, отменять плату за услуги для тех клиентов, по чьим счетам остатки не снижаются за установленный предел. По депозитам, срочным, сберегательным счетам плата за расчетное обслуживание не взимается, так как начисляемые по этим счетам проценты уже предусматривают компенсацию издержек, связанных с обслуживанием этих счетов. По международным операциям банков размер комиссионных платежей дифференцирован по видам операций и зависит от размера платы, взимаемой за аналогичные операции банками-корреспондентами. Внедрение автоматизированных систем перевода средств и идентификации платежных документов, а также создание компьютерных сетей внутри банка позволяет повысить скорость обработки документов, облегчают сводку и анализ данных и ведут к снижению издержек. Результатом такого снижения издержек является сокращение комиссионных оборотов. Например, в настоящее время не взимается плата за инкассацию некоторых видов чеков, так как операции инкассирования производятся автоматически путем считывания данных присланных чеков и реквизитов банка-отправителя с реестра специальной формы.

Валютные операции банка также в значительной степени влияют на его прибыль. Для анализа прибыльности валютных операций необходимо установить объем сделок каждого вида, сумму доходов и расходов по ним. Прибыль банка от валютных операций определяется как соотношение суммарного дохода по данному виду сделок за период к общему объему сделок.

Банки получают также доход: от услуг по проведению консультационного обслуживания, от продаж страховых полисов, акцептованных векселей, операций по закладным, сборов за резервирование ссуд, трастовых операций и др. Все доходы у российских банков составляют сравнительно небольшую часть валового дохода. Поэтому в счете прибылей и убытков они часто не детализируются.

При анализе доходной части важно выявить, какой удельный вес в ней занимают операционные доходы. Их доля должна стремиться к 100%, а темпы прироста быть равномерными. При уменьшении прироста этих доходов, общее увеличение последних может быть обеспечено за счет других видов доходов банка.

При ритмичном темпе прироста прибыли банка особое внимание следует обратить на изменение удельных весов различных групп доходов, полученных от побочной деятельности и не заработанных банком в истекшем году. Такое положение свидетельствует об ухудшении управления активными операциями банка, а также о неспособности руководства банка найти более правильное решение в связи с изменением конъюнктуры. Сопоставление этих данных с положением аналогичных банков даст возможность выявить, является ли сложившееся положение с доходами особенностью данного банка или оно характерно для всей банковской системы (или отдельного региона). Наличие побочных доходов при условии сохранения темпов роста операционных доходов может свидетельствовать о доиспользовании иммобилизованных активов. Банк может поправить свою доходную позицию за счет полного или частичного поступления средств в возмещение списанных резервов, что будет рассматриваться как положительное явление. Таким образом, можно сделать вывод, что наличие у банка достаточных свободных резервов, которые позволяют ему выравнивать в определенные периоды темпы прироста прибыли или поддерживать ее на стабильном уровне, являются положительным результатом управления финансовым состоянием банка.

1.2 Понятие и сущность ликвидности коммерческих банков

Ликвидность – одна из обобщенных качественных характеристик деятельности банка, обусловливающая его надежность. Ликвидность банка – способность своевременно и без потерь выполнять свои обязательства перед вкладчиками и кредиторами.

Обязательства банка складываются из реальных и условных.

Реальные обязательстваотражены в балансе банка в виде депозитов до востребования, срочных депозитов, привлеченных межбанковских ресурсов, средств кредиторов.

Условные обязательствавыражены забалансовыми пассивными (гарантии и поручительства, выданные банком, и др.) и забалансовыми активными операциями (неиспользованные кредитные линии и выставленные аккредитивы).

Другими словами, ликвидность коммерческого банка базируется на постоянной поддержке объективно необходимого соотношения между тремя ее составляющими – собственным капиталом банка, привлеченными и размещенными им средствами путем оперативного управления их структурными элементами.

Также ликвидность банка является залогом его устойчивости и работоспособности, поскольку банк, обладающий достаточным уровнем ликвидности, в состоянии с минимальными потерями для себя выполнять следующие функции:

1) проводить платежи по поручению клиентов (обязательства по средствам на расчетных, текущих и корреспондентских счетах, зарезервированных для расчетов);

2) возвращать кредиторам (вкладчикам) средства как с наступившими сроками погашения, так и досрочно (средства в депозитах);

3) удовлетворять спрос клиентов на денежные средства в рамках принятых на себя обязательств, например, по заключенным кредитным договорам, кредитным линиям;

4) погашать выпущенные банком ценные бумаги;

5) отвечать по обязательствам, которые могут наступить в будущем, например, по заболансовым обязательствам (выданным гарантиям, доверительному управлению, наличным и срочным сделкам) и т.д.

Ликвидность банка – его способность своевременно и без потерь выполнять свои обязательства перед вкладчиками, кредиторами и другими клиентами:

- за счет имеющихся у него денежных средств; или

- за счет продажи активов; или

- за счет привлечения дополнительных денежных ресурсов из внешних источников по приемлемой цене.

Ликвидность любого предприятия, фирмы, хозяйствующего субъекта – это «способность быстро погашать свою задолженность».

Ликвидность определяется соотношением величины задолженности и ликвидных средств, находящихся в распоряжении предприятия. Ликвидными называются такие средства, которые могут быть использованы для погашения долгов (наличные деньги в кассе, депозитные вклады, размещенные на счетах банках, ценные бумаги, реализуемые элементы оборотных средств, такие как: топливо, сырье и т.п.).

Каждый коммерческий банк должен самостоятельно обеспечивать поддержку своей ликвидности на заданном уровне на основе как анализа ее состояния, которое складывается на конкретные периоды времени, так и прогнозирования результатов деятельности и проведения в следующем научно-обоснованной экономической политики в области формирования уставного капитала, фондов специального назначения и резервов, привлечения ссудных средств посторонних организаций, осуществления активных кредитных операций.

Коммерческий банк считается ликвидным, если суммы имеющихся у него средств и других ликвидных активов, а также возможности быстро мобилизировать средства из других источников, достаточные для своевременного погашения долговых и финансовых обязательств. Кроме того ликвидный резерв необходим для удовлетворения практически любых непредвиденных финансовых потребностей: заключение выгодных соглашений по кредиту или инвестированию; на компенсирование сезонных и непредвиденных колебаний спроса на кредит, пополнение средств при неожиданном исключении взносов и так далее.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков погашения.

В зависимости от степени ликвидности, т. е. от скорости превращения в денежные средства, активы любого предприятия можно условно разделить на следующие группы:

1. Наиболее ликвидные активы (А1). К ним относятся все денежные средства (наличные и на счетах), которые могут быть использованы для выполнения текущих расчетов немедленно, а также и краткосрочные финансовые вложения.

2. Быстро реализуемые активы (А2) — активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), прочие оборотные активы.

3. Медленно реализуемые активы (А3) — наименее ликвидные активы — это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям, при этом статья «Расходы будущих периодов» не включается в эту группу.

4. Труднореализуемые активы (А4) — активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу включаются статьи раздела I актива баланса «Внеоборотные активы»: "Основные средства", "Нематериальные активы", "Незавершенные капитальные вложения", "Оборудование к установке".

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам предприятия, при этом текущие активы более ликвидны, чем остальное имущество предприятия.

Пассивы баланса по степени срочности их возвратов группируются следующим образом.

1. Наиболее срочные обязательства (П1) — кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок.

2. Краткосрочные пассивы (обязательства)(П2) — краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

При определении первой и второй групп пассива для получения достоверных результатов необходимо знать время исполнения всех краткосрочных обязательств. На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ.

3. Долгосрочные пассивы (обязательства)(П3) — долгосрочные заемные кредиты и прочие долгосрочные пассивы — статьи раздела IV баланса «Долгосрочные пассивы».

4. Постоянные пассивы(П4) — статьи раздела III баланса «Капитал и

резервы» и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов» и «Резервы предстоящих расходов». Для сохранения баланса актива и пассива итог данной группы следует уменьшить на сумму по статьям «Расходы будущих периодов» и «Убытки».

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов. Баланс считается абсолютно ликвидным, если выполняются условия:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

Если выполняются первые три неравенства, т. е. текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Также ликвидность означает безусловную платежеспособность предприятия и предполагает постоянное равенство между активами и обязательствами как по общей сумме, так и по срокам наступления.

Различают ликвидность, накопленную банком (денежная наличность, высоколиквидные ценные бумаги), и покупную или вновь приобретенную (привлеченные межбанковские кредиты, выпуск банковских векселей, депозитных и сберегательных сертификатов). Соблюдение этих признаков ликвидности банка (своевременное и без потерь выполнение обязательств) обусловлено внутренними и внешними факторами, определяющими качество деятельности банка и состояние внешней среды.

Ликвидность баланса банка – соотношение между активами и пассивами баланса банка по определенным срокам.При достижении равенства активов и пассивов баланс банка считается ликвидным, что означает способность банка погашать свои обязательства в срок.

Выделяют следующие виды ликвидности баланса банка:

1. Полная ликвидность банка – состояние ликвидности банка, позволяющее выполнять все обязательства по всем договорам без нарушений по срокам или по другим критериям.

2. Статическая ликвидность банка – ликвидность банка, определяемая на конкретный момент времени.

3. Удовлетворительная ликвидность банка – состояние ликвидности, при котором банк нарушает обязательства только по платежам, связанным с административно-хозяйственными расходами.

4. Неудовлетворительная ликвидность банка – состояние ликвидности, при котором допускаются любые другие нарушения банковских обязательств.

5. Динамическая ликвидность банка – ликвидность банка, определяемая на конкретный момент времени с учетом прогноза состояния ликвидности на будущий период.

6. Долгосрочная ликвидность банка – ликвидность, определяемая с учетом прогноза состояния банка на период свыше 0,5-1 года.

7. Краткосрочная ликвидность банка – ликвидность, определяемая с учетом прогноза состояния банка на 1-6 месяцев.

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Ликвидность банка определяется также качеством привлеченных средств, т.е. ликвидностью обязательств, стабильностью депозитов и умеренной зависимостью от внешних заимствований. Ликвидность баланса – это возможность и степень покрытия обязательств. Это возможность предприятия обратить активы в наличность и погасить свои платежные обязательства.

Ликвидность обязательств характеризует быстроту их погашения и степень возобновляемости для банка при поддержании общего объема привлеченных средств на определенном уровне, отражает их срочную структуру.

Таким образом, ликвидность баланса можно определить как характеристику теоретической учетной возможности предприятия обратить активы в наличность и погасить свои обязательства, а также степень покрытия обязательств активами на различных платежных горизонтах.

Баланс считается ликвидным, если его состояние позволяет за счет быстрой реализации средств по активу покрывать срочные обязательства по пассиву. Возможность быстрого превращения активов банка в денежную форму для выполнения его обязательств определяется рядом факторов, среди которых решающим является соответствие сроков размещения средств, срокам привлечения ресурсов. Иначе говоря, какой пассив по сроку, таким должен быть и актив; тогда обеспечивается равновесие в балансе между суммой и сроком высвобождения средств по активу в денежной форме и суммой и сроком будущего платежа по обязательствам банка.

На ликвидность баланса банка влияет структура его активов: чем больше частица первоклассных ликвидных средств в общей сумме активов, тем выше ликвидность банка. Активы банка по степени их ликвидности можно разделить на три группы:

1. Ликвидные средства, которые находятся в немедленной готовности, или первоклассного ликвидного средства. В их числе – касса, средства на корсчете, первоклассные векселя и государственные ценные бумаги.

2. Ликвидные средства в распоряжении банка (могут быть преобразованы в средства). Речь идет о кредитах и других платежах в интересах банка, со сроками выполнения в ближайшие 30 дней, условно реализованных ценных бумагах, зарегистрированных на бирже (как и участие в других предприятиях и банках), и других ценностях (включая невещественные активы).

3. Неликвидные активы – это просроченые кредиты и ненадежные долги, дома и сооружения, которые принадлежат банку и относятся к основным фондам.

В международной банковской практике самой ликвидной частью активов считается кассовая наличность, под которой понимаются не только деньги в кассе, но и средства, которые находятся на текущем счете данного кредитного института в Центральном банке. Надежность депозитов и ссуд, полученных банком от других кредитных учреждений, также влияет на уровень ликвидности баланса.

Наряду с термином «ликвидность банка» в литературе и на практике используется термин «платежеспособность банка».

Рассмотрим более подробно соотношение между этими понятиями.

Платежеспособность рассматривается как более узкая категория по отношению к ликвидности банка. Если ликвидность банка трактуется как динамическое состояние, отражающее способность своевременно выполнять обязательства перед кредиторами и вкладчиками за счет управления своими активами и пассивами, то платежеспособность определяется с точки зрения выполнения им на конкретную дату всех обязательств, в том числе финансовых, например, перед бюджетом по налогам, перед работниками по заработной плате. При такой трактовке критерием ликвидности банка является сопряженность всех его активов и пассивов по срокам и суммам, в случае же возникновения несоответствия – способность обеспечить себя ликвидными активами, критерием платежеспособности – достаточность на определенную дату средств на корреспондентском счете для выполнения платежей, в том числе из прибыли банка.

В действительности ликвидность и платежеспособность имеют более глубокие различия.

Ликвидность характеризует текущие и будущие денежные потоки банка, т.е. его притоки и оттоки, обеспечивающие выполнение текущих и будущих обязательств к срокам их востребования.

Платежеспособность банка есть индикатор его финансовой устойчивости и выражает способность банка не только балансировать по периодам денежные потоки, но и обеспечивать их устойчивость и качество (прибыльность, допустимую рискованность активов, достаточность собственного капитала и адекватных резервов). Иными словами, общим критерием ликвидности является сбалансированность обязательств и ликвидных активов по срокам, платежеспособности – сбалансированность обязательств и реальных источников их погашения, т.е. наличие чистых активов.

Оценка ликвидности банка неизбежно обращена к настоящему и будущему, оценка платежеспособности основана на выявлении сложившихся устойчивых тенденций и факторов, т.е при анализе прошлого и текущего финансового состояния. Возможен также прогноз платежеспособности банка, однако он является самостоятельной характеристикой.

В российском законодательстве платежеспособность банка определена как его способность выполнять текущие обязательства перед кредиторами и исполнять обязанность по уплате обязательных платежей в течение одного месяца с момента наступления даты их исполнения. Если такая неспособность признается арбитражным судом, то банк объявляется банкротом, т.е. финансово-несостоятельным институтом. Значит, платежеспособность характеризует текущее качественное состояние банка, в том числе его активов, пассивов, доходов, расходов, состояние расчетов и пр.

Круг факторов, влияющих на платежеспособность шире, чем круг факторов, воздействующих на ликвидность. Такими факторами являются достаточность и качество капитала; качество активов и адекватность созданных резервов, качество привлеченных средств; чувствительность к рискам, качество управления.

Указанное соотношение между ликвидностью и платежеспособностью на практике приводит к тому, что банк может испытывать некоторые проблемы с ликвидностью, устраняемые посредством дополнительного привлечения депозитов, заимствований на межбанковском рынке, и т.д., но оставаться платежеспособным. Неплатежеспособный банк всегда утрачивает ликвидность.

2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПУШКИНСКОГО ОТДЕЛЕНИЯ № 2009 СБЕРБАНКА РОС