Теория инфляции

Как показывает опыт нашей, а также других стран, переход на рыночные отношения сопровождается быстрым ростом цен, усилением действия инфляционных факторов. Проблемы денежного хозяйства становятся основными и в практических мероприятиях по реконструкции народного хозяйства, и в теоретических исследованиях. Высокая стоимость анализа инфляционных процессов, большое число действующих факторов затрудняют выработку правильной денежной политики .

Очевидно, что в условиях рыночных отношений возможности искусственного сдерживания инфляции резко сокращаются. Вместе с тем непоследовательность в принятии решений по переходу к рынку, непродуманность некоторых шагов усугубляют имеющиеся трудности, усиливают инфляционные процессы.

Опыт многих стран показал, что длительное функционирование централизованного планирования, как правило, приводит к нарушению сбалансированности материальных и денежных потоков .

1.1. Из истории инфляции и инфляционных процессов

Определить когда проблема инфляции впервые встала перед человечеством достаточно трудно. Тем ни менее, инфляция напрямую связана с деньгами и денежным обращением, следовательно возможно смело утверждать, что возникновение инфляции связано с достаточно высокой фазой развития рыночных отношений, когда регулярные хозяйственные связи по поводу обмена товаров потребовали выделения из их огромной массы универсального эквивалента.

Многие правители древности с большим или меньшим успехом пытались найти решение вечной проблемы балансирования бюджетных доходов с постоянно возрастающими расходами. Известно несколько путей решения этой проблемы: ограничение государственных расходов; увеличение налогов, пошлин и тарифов; заем денег внутри страны или за рубежом.

Но самоограничение противно человеческой природе. Увеличение налогового пресса имеет объективные пределы. А долги нужно возвращать. Тогда экономическая мысль древнего мира открыла четвертый путь балансирования государственных бюджетов: выпуск в обращение дополнительного количества денег.

В древности роль денег выполняли слитки драгоценных металлов, вес и проба которых удостоверялась купеческими гильдиями, храмами, правителями городов. Подобные деньги имели хождение в Древнем Египте и Вавилоне в IV-II тысячелетиях до н.э., но впервые стали чеканиться в Лидии в VII-VI веках до нашей эры. Чеканка монет из драгоценных металлов, а в последствии из меди и железа стала важнейшей государственной монополией

Однако это не приносило никаких доходов государству, если содержание монеты полностью соответствовало номиналу. Но стоит лишь уменьшить содержание драгоценных металлов, сохранив прежний номинал, и правительство получает новый источник пополнения бюджета. Этот процесс получил название "порчи монет" Возможно , его в Афинах впервые ввел Гиппий, который еще в VI веке до нашей эры уполовинил содержание серебра в монете. Достоверно, что порчу денег широко практиковали римские императоры. Так, в период правления Нерона (54-68 гг.н.э.) вес золотой монеты уменьшился на 10%, а серебряного денария на 12%, кроме того, его проба уменьшилась из-за добавления 10% меди. При императоре Трояне (98-110 гг.) уменьшение серебряной пробы денария продолжилось, а содержание медной лигатуры возросло до 15%. Император Каракалла (211-217гг.) санкционировал увеличение доли меди в денарии до 50%. Впоследствии содержание серебра в монете упало до 5%, а император Аврелиан (270-275гг.) превратил денарий в чисто медную монету. Дошедшие до нашего времени исторические хроники свидетельствуют, что еще в Древнем Риме существовали инфляционные процессы, а особенно резкий взлет цен наблюдался при императоре Киракалле и позднее по нарастающей.

Первый же пример гиперинфляции можно отнести к периоду раннего средневековья в Китае, когда наблюдался процесс вытеснения бронзовых денег более дешевыми в производстве - железными, однако номинал сохранялся прежний, Как свидетельствуют исторические хроники, дошло даже до того, что в годы правления Путун (520-527гг.) решено было полностью прекратить хождение медной монеты и отливать только железную монету. Ко времени правления Датун (535-545гг) и позднее повсюда громоздились горы железных монет, а цены товаров резко подскочили. Торговцы возили монеты, грузя их на телеги, и, не будучи в состоянии сосчитать их, вели счет лишь на связки монет (Источник: «Экономическая история Китая в раннее средневековье». Москва 1980 г).

1.2. Инфляции в разных экономических школах

В настоящий момент история экономики насчитывает довольно большое количество различных экономических учений, школ и течений: меркантилисты, физиократы, классики и неоклассики, марксистская экономия, институциональная, и, магистральная экономики, чикагская школа и либерализм, сторонники теории "экономики предложения", радикальная экономика, вульгарная экономика и многие другие. Представители почти каждого из этих направлений разрабатывали или разрабатывают свои взгляды, зачастую совершенно противоположные, на глобальные экономические проблемы человечества. Существуют, конечно, и их теории относительно инфляции как одной из наиболее серьезных проблем, препятствующих полноценному экономическому развитию.

Так, в традиционной марксистской экономике инфляция (от лат. inflatio - вздутие) понималась как нарушение в процессе общественного производства в докапиталистических формациях и в условиях капитализма, проявляющаяся в переполнении сферы обращения денежными знаками сверх реальных потребностей хозяйства и их обесценении. Инфляция, по марксистской школе, органически связана с особенностями воспроизводительного цикла, государственно-монополистическим регулированием хозяйственных процессов, милитаризацией экономики, безработицей и т.д. Порождается социально-экономическими противоречиями капиталистического производства, диспропорцией между реальным объемом общественного продукта и его стоимостным выражением. И используется господствующими эксплуататорскими классами для перераспределения национального дохода и национального богатства в свою пользу за счет снижения реальных доходов трудящихся. К непосредственным ее причинам марксистская школа относила объективно происходящие изменения в объеме и структуре общественного производства, политику монополий и империалистических государств, главным из которого считала дефицит бюджета.

Монетаристская теория инфляции

Проблема инфляции занимает одно из центральных мест и в монетаристской литературе, где причинная зависимость между изменением количества денег и уровня цен рассматривается как основная экономическая закономерности. Монетаристы важнейшей и практически единственной причиной инфляционного процесса считают более быстрый рост национальной денежной массы по сравнению с ростом продукта. Следуя их теории, в долговременной перспективе деньги полностью нейтральны и эффект денежных импульсов (ускорения или замедления темпов роста денег) отражается лишь на динамике общего уровня цен, не оказывая ощутимого воздействия на объем производства, инвестиций, занятости рабочей силы и т.д. Однако в течение более кратких периодов (один экономический цикл) изменение денежной массы могут оказать некоторое влияние на состояние производства и занятости, но эффект будет недолгим: через определенное время темп роста реальных показателей производства вернется к исходному уровню. Тем самым отвергается кейнсианская идея о возможности постоянно поддерживать темпы экономического роста, жертвуя определенным повышением темпов инфляции. Важная роль в монетаристской модели принадлежит и инфляционным ожиданиям, которые формируются с учетом ошибок в прошлых предсказаниях цен.

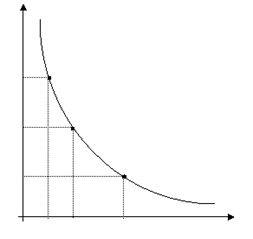

Используя данные статистики Великобритании за 1861-1956 гг., английский экономист А. Филипс предложил в 1958 году кривую, отражающую обратную зависимость между уровнем ставок заработной платы и уровнем безработицы. При этом было установлено, что увеличение безработицы в Англии свыше 2,5 - 3% приводило к резкому замедлению роста цен и заработной платы. Отсюда следовал вывод, что уменьшение сопровождается повышением цен и заработной платы. Таким образом, уровень безработицы может быть снижен за счет ускорения темпов инфляции.

Теоретическую базу под расчеты Филипса подвел экономист Р. Липси. В дальнейшем американские экономисты П. Самуэльсон и Р. Солоу модифицировали кривую Филипса, заменив ставки заработной платы темпами роста товарных цен. В таком виде кривую стали использовать для экономической политики, прежде всего для определения уровней, при которых возможны высокий уровень занятости и производства и определенная стабильность цен.

На оси абсцисс показан уровень безработицы, на оси ординат - темпы роста товарных цен.

Если правительство рассматривает уровень безработицы u1как излишне высокий, то для его понижения проводятся бюджетные и денежно-кредитные мероприятия, стимулирующие спрос, что ведет к расширению производства и созданию новых рабочих мест. Уровень безработицы снижается до величины u2, но одновременно возрастает темп инфляции до Р2. Возникшие условия могут вызвать кризисные явления, что вынудит правительство принять меры для снижения темпов роста цен до уровня Р3, а безработица увеличится до уровня u3.

Практика показывает, что кривая Филипса применима для экономической ситуации в краткосрочный период, так как в долгосрочном плане, несмотря на высокий уровень безработицы, инфляция продолжает нарастать, что объясняется целым комплексом обстоятельств.

Среди этих обстоятельств важно выделить политику стимулирования спроса. Стремление правительства снизить уровень безработицы ценой увеличения инфляции успешно только тогда, когда у населения удается создать так называемые “ложные ожидания”. К примеру, работающие по найму, наблюдая рост ставок зарплаты, увеличивают предложения труда. И тогда, как и предполагалось в концепции кривой Филипса, наблюдается рост инфляции и связанной с ней номинальной заработной платы.

Однако как только люди начинают замечать, что реальная заработная плата все уменьшается (в отличие от номинальной) то никто больше не будет увеличивать предложения труда.

Особое внимание на эти взаимосвязи обратил еще в 60-е гг. американский экономист М. Фридман, который подчеркивал неэффективность борьбы с безработицей путем “накачивания” спроса инфляционными мероприятиями. Таким образом, когда население преодолеет свои ложные ожидания, тогда инфляция будет сопровождаться уменьшением предложения труда, т.е. растущей безработицей.

Считается также, что кривая Филипса применима лишь для анализа в условиях умеренной инфляции с постоянным темпом. При неожиданных экономических потрясениях, темп инфляции возрастает неожиданно и может сопровождаться резким увеличением безработицы.

Кейнсианская позиция, концентрирующаяся вокруг проблемы совокупных расходов, как главного фактора определяющего национальное производство и занятость, берет за основу кривую Филипса (жесткая зависимость между инфляцией и безработицей). Эта модель, как отмечалось выше, показывает, что в экономике может возникнуть либо инфляция, либо безработица, но одновременно они появиться не могут. Однако, руководствуясь событиями 70-80х в США и настоящими, протекающими в России, когда наблюдался параллельный рост цен и уровень безработицы, мы можем поставить под сомнение правильность кейнсианских выводов. Назрела объективная причина для пересмотра теории, и кейнсианцы объяснили эти процессы серией шоков предложения, или ценовых шоков, сдвинувших кривую Филипса вправо вверх.

Несмотря на такую доработку, приведшую теорию в соответствие с фактами, одновременный рост инфляции и безработицы в течение нескольких лет экономического подъема 1983-1988 годов заставил многих задуматься о существовании между инфляцией и безработицей явной обратной связи.

Теория адаптивных ожиданий

Рассмотрим теорию адаптивных ожиданий, предложенную монетаристами. Она построена на основе естественного уровня безработицы, под которым понимается такое количество рабочей силы на рынке труда, при котором не будет ощущаться ни ее нехватки, ни избытка. Данная теория разделяет кривую Филипса на краткосрочную и долгосрочную. Где первая почти совпадает с кейнсианской, и перемещение по ней объясняется на основе следующего принципа: когда действительный уровень инфляции выше, чем ожидаемый, уровень безработицы упадет, и наоборот. Долгосрочная же кривая Филипса имеет вид вертикальной прямой с ординатой в точке естественного уровня безработицы. Она объясняется теорией адаптационных ожиданий: хозяйствующие агенты формируют свои ожидания по поводу затрат на основе простого переложения тенденций изменения инфляции и связанных с ней процессов в прошлом на будущее. В результате монетаристы приходят к выводу, что любой данный уровень инфляции сочетается с естественным уровнем безработицы.

Механизм воздействия на экономику инфляционных ожиданий

Люди, сталкиваясь с повышением цен на товары и услуги в течение длительного периода времени и теряя надежду на их снижение, начинают приобретать товары сверх своих текущих потребностей. Одновременно они требуют повышения номинальной заработной платы и тем самым подталкивают текущий потребительский спрос к расширению. Производители устанавливают все более высокие цены на свою продукцию, ожидая, что в скором времени сырье, материалы и комплектующие изделия еще больше подорожают. Начинается бегство от денег. Пример из нашей российской экономики (январь—апрель 1992 г.) в условиях высоких темпов инфляции каждый производитель боялся, что его поставщик сильно поднимет цены на свою продукцию. Поэтому, заранее желая себя обезопасить, он многократно завышал цену на свою продукцию. В результате цены (после их либерализации) подскочили не только на уровень неудовлетворенного ранее платежеспособного спроса, но и на величину инфляционных ожиданий.

Итак, очевидно, что расширение вследствие инфляционных ожиданий текущего спроса стимулирует дальнейший рост цен. Одновременно сокращаются сбережения и уменьшаются кредитные ресурсы, что сдерживает рост производственных инвестиций и, следовательно, предложение товаров и услуг. Экономическая ситуация в этом случае характеризуется медленным увеличением совокупного предложения и быстрым ростом совокупного спроса. Результат — общее повышение цен. (Экономическая Теория, Ташкент 2003, Глава 7)

1.3. Сущность инфляции и причины её возникновения

Инфляция - это:

- чрезмерное увеличение находящихся в обращении наличных бумажных денег или объема безналичного бумажного денежного обращения по сравнению с реальным предложением товаров;

- снижение покупательной способности денег;

- общее длительное повышение цен.

Дезинфляция - замедление темпов роста цен.

Дефляция - процесс, обратный инфляции.

Измерение инфляции. Инфляция, в соответствии с монетаристской теорией денег, должна измеряться излишком денежной массы в обращении. Однако на практике это сделать сложно. Поэтому измерение инфляции сводится к теории роста цен, а именно, к определению основных видов индексов цен.

Индекс цен (I) - это отношение цены t-го года (Рt) к цене базисного года (Рb), т.е.:

I=(Pt/Pb) x 100%

Различают следующие основные виды индекса цен:

- индекс потребительских цен,

- индекс оптовых цен,

- индекс цен - неявный дефлятор ВНП,

- индекс экспортных и импортных цен.

Наиболее часто используемым показателем уровня цен является индекс потребительских цен - это отношение цены потребительской корзины в 1-м году к ее цене в базисном году. При вычислении индекса потребительских цен принимают во внимание не все конечные товары и услуги, а только те, которые составляют так называемую "потребительскую корзину", приобретаемую типичным домашним хозяйством. Сюда входят основные продовольственные товары, набор основных непродовольственных товаров (одежда, обувь, бытовые товары) и основных услуг ('медицинские, транспортные услуги, связь, отдых, культура, личная гигиена).

Индекс оптовых цен представляет собой типичный набор товаров, приобретаемых фирмами.

Сделаем еще одно уточнение. Индекс цен, рассчитываемый для неизменного набора товаров, получил название индекса Ласпейреса. Однако он не учитывает возможности замены более дорогих товаров более дешевыми, т.е. происходит недооценка возможного изменения товарной структуры. Индекс, рассчитываемый для изменяющегося набора, т.е. учитывающий возможность взаимного замещения товаров, называется индексом Пааше. Но в индексе Пааше не отражается происходящее при этом снижение уровня благосостояния. Формула Фишера устраняет недостатки обоих индексов. Аналитическое выражение описанных индексов представлено ниже.

Индекс роста цен по формуле Ласпейреса (Il):

Il=(Pt x Ot)/(Pb x Ob)

Индекс роста цен по формуле Пааше или неявный ценовой дефлятор ВНП (Ip):

Ip=(Pt x Ot)/(Pb x Ot)

Индекс роста цен по формуле Фишера:

If=Il x Ip

If=((Pt x Ot)/(Pb x Ob)) x ((Pt x Ot)/(Pb x Ot))

Рt - цена t-го года,

Рb - цена базисного года,

Оt - объем продукции, произведенной в t-ом году,

Оb - объем продукции, произведенной в базисном году.

Если учитывать только стоимость потребительской корзины, то в целом по экономике правильнее использовать более полный показатель - дефлятор ВНП - отношение номинального ВНП к реальному ВНП. Дефлятор охватывает все виды товаров - потребительских, инвестиционных. Хотя он шире, чем индекс роста цен, рассчитываемый по формуле Ласпейреса, однако ежемесячно данные по нему собрать очень сложно, поэтому в ежемесячной статистике во многих странах предпочитают использовать последний. В долгосрочной перспективе эти показатели сближаются.

Часто в расчетах ряда макроэкономических показателей используется так называемый темп инфляции (л). Он определяется как отношение разности индекса цен текущего периода и индекса цен предыдущего периода к индексу цен предыдущего периода:

n=(It-It-1) x 100%

С помощью этого показателя (темп инфляции) можно, например, определить соотношение между номинальной процентной ставкой и реальной процентной ставкой по формуле Фишера:

i=r+n

где: i - номинальное значение процентной ставки,

r - реальное значение процентной ставки.

Для страны, где наблюдаются устойчивые темпы инфляции, с целью расчета количества лет, необходимых для удвоения уровня цен, можно использовать "Правило величины 70", согласно которому число 70 надо разделить на ежегодный уровень инфляции.

Добро инфляция или зло? В классической экономической теории инфляция всегда понималась как зло, с которым нужно бороться на макроуровне. С появлением и развитием кейнсианских взглядов ситуация принципиально изменилась. Кейнсианская теория рассматривает инфляцию и в положительном смысле.

Кейнсианство опиралось на два ключевых положения. Первое - признание того, что рынок, предоставленный сам себе, может привести к серьезным кризисам в масштабах всей экономики. Отсюда кейнсианский вывод о необходимости широкого вмешательства государства в рыночную экономику с целью устранения или хотя бы минимизации кризисных потрясений. Подобное вмешательство государства должно основываться на использовании многочисленных рычагов, находящихся в его распоряжении: финансовых, кредитно-денежных, валютных и др. Второе положение сводилось к утверждению, что основным объектом государственного стимулирования должен являться платежеспособный спрос. Стимулируя его, государство соответственно способствует стимулированию предложения и производства товаров и услуг.

Через проблемы платежеспособного спроса проникла в кейнсианскую теорию и идея о возможном использовании стимулирующей роли дополнительной денежной эмиссии на экономику. В соответствии с кейнсианством рост количества денег в обращении в условиях так называемой неполной занятости (при наличии значительных неиспользованных ресурсов, т. е. недогруженных мощностей, больших товарных запасов, высокой безработицы) должен вести не столько к росту цен, сколько через увеличение денежного спроса - к стимулированию предложения и соответственно производства товаров. При приближении к так называемой полной занятости дополнительная денежная эмиссия усиливает свое воздействие на рост цен. Но и в условиях полной занятости кейнсианство предполагает стимулирующее воздействие на экономику увеличения количества денег, в этом случае через уменьшение ставки процента, что в свою очередь стимулирует инвестиции.

Но рекомендации кейнсианцев, применяемые в 50-60-х годах в ФРГ и США и дававшие положительные результаты, в начале 70-х годов вдруг приобрели прямо противоположный эффект. Чем же это было вызвано? Дело в том, что предлагаемые кеинсианцами методы действительно могут быть эффективными в условиях сильных конкурентных сил: возрастающий денежный спрос стимулирует сначала рост цен, а затем и увеличение предложения вздорожавших товаров и снижение цен. Но в 70-е годы использование этих рекомендаций перестало давать желаемый результат в связи с усилением монополистических тенденций на многих рынках. В этих условиях воздействие увеличения спроса на расширение производства сильно ослаблялось, увеличивались же инфляционные явления.

В западной экономической литературе в положительном смысле рассматривается лишь ползучая инфляция, она стимулирует производство и предложение товаров. В остальных же случаях инфляция понимается как бесспорное зло. По мере нарастания инфляции деньгам все труднее выполнять свои функции, обслуживать обращение товаров и услуг, платежные операции и т.п. Зародившись на денежном рынке, вирусы инфляции затем проникают дальше, поражая другие части экономического организма. Это означает, что в ситуациях, когда инфляционная болезнь сильно запущена, одной только нормализацией денежного оборота уже не обойтись. Нужны еще какие-то действия, касающиеся финансов, капиталовложений, производства. Тем самым правильная денежная политика государства образует лишь необходимое условие торможения инфляции. Но реально на него можно рассчитывать тогда, когда государство, дополняя такую политику, укрепляет механизмы рынка, стимулирует производство и предложение товаров, старается убавить текущий спрос, предпринимает другие действенные меры по отношению к пострадавшим от инфляции областям экономики. Условием инфляции является тот факт, что обращение обеспечивается бумажными деньгами. При использовании в качестве инструмента денежного обращения золота инфляция практически исключена. Данное обстоятельство связано с тем, что золото является таким же товаром, как и все остальные, и производительность в золотодобывающей промышленности не выше, а зачастую даже ниже производительности в других отраслях (кстати, отставание производительности в золотодобывающей промышленности от многих других отраслей и повлекло за собой необходимость замены золотых денег на бумажные: ограниченное количество золотых денег не могло обеспечивать обращение в расширяющейся экономике). Большое же количество бумажных (в том числе и большее, чем нужно) произвести не составляет труда. Эта возможность и является условием того, что денег в экономике может стать больше, чем нужно для нормального обращения и, следовательно, возникнет инфляция.

Что касается причин инфляции, то их существует много, однако часто бывает трудно определить, какая именно причина вызвала инфляцию в каждом конкретном случае, так как они почти всегда существуют в какой-то комбинации. Остановимся на некоторых из них.

В отдельных случаях инфляцию вызывает неправильная политика центрального банка. Главная задача центрального банка заключается в снабжении народного хозяйства необходимым количеством денег. Но часто в экономике возникают такие проблемы, решение которых требует применения тех сильнодействующих инструментов, которые находятся в распоряжении центрального банка. Например, без вмешательства центрального банка трудно предотвратить спад производства или остановить снижение курса акций на фондовой бирже. В этих случаях центральный банк, как правило, начинает увеличивать предложение денег. Денежный рынок реагирует понижением их "цены" (ставок банковского процента). Происходит удешевление кредита. Он становится более доступным для предпринимателей, которые направляют деньги на капиталовложения. Центральному банку приходится наращивать объем денежной массы и в том случае, когда у него берет взаймы правительство, покрывающее таким образом дефицит государственного бюджета.

В указанных случаях количество денег, находящихся в обращении, возрастает. Если скорость, с которой расширяется денежная масса, не выходит за рамки условия долгосрочного равновесия денежного рынка, то, вообще говоря, ничего страшного не происходит:

ras=y+Pe

где ras - долгосрочный (среднегодовой) темп роста предложения денег; y - долгосрочный (среднегодовой) показатель, характеризующий изменение реального (в постоянных ценах) совокупного дохода; Ре - уровень цен в условиях постоянного краткосрочного равновесия.

Но гораздо чаще встречаются случаи, что государство, решая сиюминутные проблемы, прибегает к экономически необоснованной денежной экспансии. Подключение центрального банка к любой из них приводит к тому, что утрачивается истинное предназначение денежной политики. Вместо того, чтобы оберегать хозяйство от инфляции, центральный банк, наводняя экономику лишними денежными знаками, только способствует ее ускорению.

Инфляция неизбежна и в том случае, когда расходы государства превышают его доходы. Если уж в бюджете Дефицит, то, как его ни финансируй, от инфляции не уйти. Но вот скорость ее нарастания зависит от способа покрытия Дефицитных расходов: если государство прибегает к денежной эмиссии, то инфляция будет развиваться очень быстро; наилучший же способ - "занять" денег у населения, т.е. выпустить государственные ценные бумаги.

Инфляция возникает и там, где идет процесс милитаризации. Когда масштабы деятельности ВПК достаточно велики, появляются по крайней мере три инфляционных эффекта. Во-первых, военный сектор создает постоянный дефицит государственного бюджета. Во-вторых, на военные нужды идут огромные людские и материальные ресурсы, которые могли бы быть заняты в производстве товаров массового спроса, что также усиливает инфляцию. И, в-третьих, занятые в оборонном секторе выступают на потребительском рынке исключительно в качестве покупателей: они предъявляют спрос, но никак не способствуют увеличению предложения.

Интенсивность инфляционного процесса сильно зависит от состояния рынков, от того, существует там конкурентный механизм или господствует монополия.

Конечно, монополии не начинают инфляции, но они ее активно продолжают и усиливают. При ослаблении конкурентных сил наблюдается неэластичность цен в направлении понижения.

Инфляционный эффект могут вызвать также неверные действия государства в сфере налогообложения.Когда налоги становятся слишком высокими, предприниматели либо сокращают объем производства в силу его невыгодности, либо, если это возможно, повышают цены на свою продукцию. Такую инфляцию называют налоговой.

Существуют и такие факторы инфляции, которые находятся за пределами экономики данной страны. Если, скажем, банки страны А выплачивают по краткосрочным депозитам 5% годовых, а банки страны Б - 7%, последняя ставка, действуя наподобие магнита, притягивают капиталы из страны А. Получив эти средства, банки страны Б превращают часть из них в кредиты и продвигают в обращение. Там образуется дополнительная денежная масса, за которой, понятно, нет никакого прироста товарного предложения. Протекавший в экономике страны Б инфляционный процесс становится, следовательно, более интенсивным. В случае радикального изменения соотношения процентных ставок капиталы начнут перемещаться в обратном направлении. Если банки страны А будут платить по вкладам больше банков страны Б, капиталы покинут последнюю и удар инфляции ощутит уже экономика страны А.

В экономической литературе выделяют следующие причины инфляции:

1) Увеличение производственных издержек. Речь идет о повышении роста цен на сырье, промежуточные товары, об опережающем росте заработной платы по сравнению с производительностью труда, об издержках финансового характера. При наличии любой из перечисленных причин предприниматель постарается заложить это повышение в себестоимость продукции с целью обеспечения прибылей. Однако это возможно, когда остальные предприниматели, отмечая аналогичное повышение издержек, следуют такой же линии поведения. В противном случае конкуренция является препятствием для повышения цен, которое намеревается осуществить одно предприятие. Такую же роль будет играть конкуренция продукции иностранного производства.

2) Избыток спроса. Между предложением и спросом может возникнуть расхождение. В тех случаях, когда спрос превышает объем производства (например, в результате проведения экспансионистской кредитно-денежной или бюджетно-налоговой политики), продавцы могут увеличивать цены без риска способствовать понижению спроса или обращению спроса к продукции других производителей. Единственным ограничением в повышении цен может оказаться существование конкуренции со стороны продукции иностранного производства. В тех областях, где такой конкуренции не наблюдается (жилищный фонд, услуги), повышение цен может быть существенным.

3) Монопольное ценообразование, ведущее к росту монопольных прибылей и инфляции прибылей.

Все эти причины отмечаются кейнсианской школой. Монетаристская модель распространения инфляции ищет ее корни в излишке образования денежной массы.

4) Излишек в образовании денежной массы.

Обратимся к уравнению количественной теории денег:

М х V=Р х V

Темповая запись этого уравнения выглядит следующим образом:

М,% х V,%=Р,% х V,%

где: М - масса денег,

V - скорость обращения денег,

Р х V - показатель дохода нации,

М,% - прирост денежного предложения в %,

V,% - прирост скорости обращения денег в %,

Р,% - прирост цен в %,

М,% - прирост объема производства в %.

Из уравнения количественной теории видно, что для того, чтобы обеспечить такое равновесие, надо, чтобы масса денег увеличивалась в той же мере, что и рост выпуска товаров. В противном случае излишняя денежная эмиссия приведет к избыточному спросу, к росту показателя Р, т.е. к инфляции (монетаристы придерживаются той точки зрения, что скорость обращения денег постоянна).

Из вышесказанного можно, исходя из причины, разделить инфляцию по следующим видам. (Глава 7, Учебное пособие для вузов, «Экономическая теория» г. Ташкент 2003 гг.)

1.3. Измерение инфляции

Измеряется инфляция с помощью индекса цен. На практике обычно используется индекс валового национального продукта, индекс оптовых цен и индекс потребительских цен.

Индекс валового национального продукта, называемый дефлятором ВНП (ВВП), выражает отношение объема ВВП в фактических ценах к объему того же ВВП в так называемых базовых ценах, чаще всего в ценах предыдущего года.

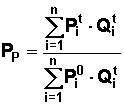

Он рассчитывается по индексу Пааше:

,

,

где ![]() – цена I-го блага в базисном периоде;

– цена I-го блага в базисном периоде; ![]() – цена I-го блага в текущем периоде;

– цена I-го блага в текущем периоде; ![]() – количество I-го блага в текущем периоде.

– количество I-го блага в текущем периоде.

Индексы оптовых цен – это относительные показатели, которые характеризуют соотношение цен во времени (обычно цены базисного года принимаются за 100, а цены последующих лет пересчитываются по отношению к базисному году). Например, средняя цена бензина в базисном 1995 г. была 54 тыс. р. за тонну, а в 1996 г. составила уже 162 тыс. р., то индекс цен на бензин будет равен 300% (162 тыс.: 54 тыс.) x 100%. То есть, средняя цена в отчетном году по отношению к базисному выросла в 3 раза.

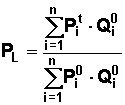

При расчете инфляции по индексу потребительских цен (ИПЦ) исходной точкой является “потребительская корзина” – набор товаров и услуг, покупаемых среднестатистическим городским жителем в течение того или иного промежутка времени (года, квартала, месяца). Стоимость корзины за прошлый год, квартал, месяц берется за базу, отправную точку и сопоставляется со стоимостью корзины, исчисленной в ценах данного месяца, квартала или года. ИЦП рассчитывается по индексу Ласпейреса:

,

,

где ![]() – цена I-го блага в базисном периоде;

– цена I-го блага в базисном периоде; ![]() – цена I-го блага в текущем периоде;

– цена I-го блага в текущем периоде; ![]() – количество I-го блага в базисном периоде.

– количество I-го блага в базисном периоде.

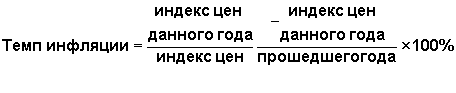

Темп инфляции для данного года вычисляется по формуле

.

.

(Глава 8, Учебное пособие для вузов «Экономическая теория» г. Хабаровск, 2001).

1.4. Классификация видов Инфляций и механизмы их действия

Классификация видов инфляции предполагает использование различных критериев.

Виды инфляции по темпам роста цен:

а) нормальная инфляция - при темпе 3-3,5% в год;

б) умеренная, или ползучая инфляция - при темпе инфляции до 10% в год;

в) галопирующая инфляция - при темпе инфляции 20-200% в год;

г) гиперинфляция - при темпе инфляции 50% в месяц и более на протяжении более 6 месяцев. При гиперинфляции стоимость денег падает так быстро, что они уже не выполняют своих главных функций, растет бартер.

Виды инфляции по причинам:

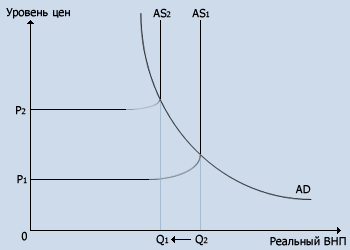

а) Инфляция издержек (инфляция предложения) - возникает в результате роста объема издержек, например, за счет сильного роста зарплаты, несоразмерного с ростом производительности труда. Как видно из нижеприведенных графиков, такой неблагоприятный шок предложения ведет к росту цен.

Инфляция издержек может быть изображена графически (рис. 68). Смещение кривой совокупного предложения влево (АS1->АS2) в результате действия указанных причин отражает увеличение издержек на единицу продукции, при возрастании цен (Р1->Р2) сокращается реальный объем производства (Q2 < Q1), или реальный ВНП.

Рис.68. Инфляция издержек

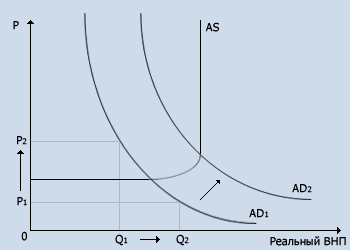

б) Инфляция спроса - вызывается увеличением спроса. При этом скорость роста спроса превышает скорость роста предложения. В общем плане инфляция спроса обозначает нарушение равновесия между совокупным спросом и совокупном предложением. Сдвиг кривой совокупного спроса вправо от AD1 к AD2 ведет к росту цен, если экономика находится на промежуточном или классическом отрезках кривой совокупного предложения Графически инфляция спроса продемонстрирована на рис.69.

Рис.69. Инфляция спроса

в) Инфляция ожидания - ожидание инфляции играет очень большую роль в ее подстегивании, так как нервозность, неопределенность, предположение о будущем развитии инфляции сильно влияют на рост цен.

Хотя теоретически инфляция и разделяется на два основных вида, в реальности дело обстоит гораздо сложнее.

На практике трудно различить эти два вида, так как они чаще всего существуют вместе. Для того, чтобы лучше понять эту мысль, приведем такой пример: допустим, что для обеспечения своих дефицитных расходов государство напечатало дополнительное количество бумажных денег, что вызвало увеличение денежной массы, находящейся в обращении, и повышение платежеспособного спроса. Это, в свою очередь, вызовет инфляцию