Особенности инвестиционных процессов в России

Капитал – это часть богатства, которой мы жертвуем, чтобы умножить свое богатство. (Альфред Маршалл).

Инвестиции играют важнейшую роль в поддержании и наращивании экономического потенциала страны. Это, в свою очередь, благоприятно сказывается на деятельности предприятий, ведет к увеличению валового национального продукта, повышает активность страны на внешнем рынке.

Именно инвестиционной деятельности отводится ключевое место в процессе проведения крупномасштабных политических, экономических и социальных преобразований, направленных на создание благоприятных условий для устойчивого экономического роста. С позиции сущности реформирования экономики проблема повышения инвестиционной активности и улучшения инвестиционного климата является одной из узловых.

Актуальность данной темы на сегодняшний день не вызывает никаких сомнений, ведь даже не смотря на то, что в последние годы инвестиционная ситуация в России постепенно изменяется к лучшему, пока рано считать, что эти улучшения носят устойчивый характер. Инвестирование в значительной степени определяет экономический рост государства, занятость населения и составляет существенный элемент базы, на которой основывается экономическое развитие общества. Поэтому проблема, связанная с эффективностью использования и оценкой инвестиций, заслуживает серьезного внимания.

Цель данной курсовой работы состоит в рассмотрении инвестиций и их роли в развитии экономики.

Для достижения поставленной цели в курсовой работе решаются следующие частные задачи:

дать понятие инвестиций, рассмотреть их сущность и классификацию;

проанализировать процессы инвестирования в России в настоящее время;

определить основные пути совершенствования инвестиционной деятельности в стране.

В первом разделе раскрывается сущность инвестиций, природа их происхождения, а также эффективность инвестирования в различные сферы экономики. Второй раздел посвящен анализу инвестиционных процессов: рассматриваются тенденции развития, возможности субъектов инвестирования. Также здесь определяется роль иностранных инвестиций в России, и рассматриваются проблемы регионального характера. В итоговой части моей курсовой работы выявляются пути совершенствования инвестиционной политики государства, так как успешное развитие российской экономики невозможно без решения целого круга проблем отраслевого, регионального, институционального и инструментального характера, что и является приоритетной задачей современной инвестиционной политики, призванной обеспечить интеграцию страны в мировую хозяйственную систему.

Объект исследования – инвестиции как двигатель экономического прогресса страны. Предметом исследования являются инвестиционные процессы и их роль в развитии экономики.

1. Инвестиции как экономическая категория

1.1 Сущность, структура и роль инвестиций в экономической системе страны

Подлинное становление рыночной экономики в России невозможно без развития инвестиционной деятельности. Инвестиции (от английского investments) означают «капитальные вложения», однако, в настоящее время этот термин трактуют более широко. Инвестиции – это вложения финансовых средств в различные виды экономической деятельности с целью сохранения и увеличения капитала (7, 14).

Инвестиции – относительно новый для нашей экономики термин. По своей экономической сущности инвестиции сходны с капитальными вложениями. Однако термин «капитальные вложения» более узок по содержанию. Во-первых, этот термин подразумевает вложение средств только в основные фонды (здания, сооружения, оборудование), не учитывая такие направления, как затраты на сырье, вспомогательные материалы, малоценные и быстроизнашивающиеся предметы и т. д., то есть оборотные фонды. Во-вторых, капитальные вложения подразумевают вложение собственных средств только за собственные нужды, тогда как инвестиции имеют более широкий смысл. Собственник средств может инвестировать их в производство, собственником которого он не является, естественно, учитывая свои интересы. Именно с этим и связано использование понятия «капитальные вложения» исключительно в странах с планово-экономической системой, так как единственным инвестором является государство, что исключает возможность привлечения сторонних средств. В странах же с рыночной экономикой всегда существует более или менее широкий круг юридических (физических) лиц, имеющих возможность вкладывать свои средства как на собственные нужды, так и на нужды сторонних организаций с целью их эффективного использования. В третьих: в условиях плановой системы в цели капитальных вложений не входит обеспечение конкурентоспособности, не совместимое с централизованной экономикой. Отсутствие такой цели порождает введение и применение директивно-нормативного показателя эффективности капитальных вложений. Поэтому в условиях рыночной экономики наиболее приемлемым видится использование термина инвестиций.

Исходя из сказанного, можно рекомендовать еще одно, более точное определение понятия инвестиций, которое обоснованно раскрывает его сущность.

Инвестиции – это все виды имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской деятельности в целях получения дохода, в том числе:

– движимое и недвижимое имущество и имущественные права, право удержания и другие, кроме товаров, импортируемых и предназначенных для реализации без переработки;

– акции и иные формы участия в коммерческих организациях;

– облигации и другие долговые обязательства;

– требования денежных сумм, товаров, услуг и любого иного исполнения по договорам, связанным с инвестициями;

– право на результаты интеллектуальной деятельности, включая авторские права, патенты, товарные знаки, промышленные образцы, технологические процессы, ноу-хау, нормативно-техническую, архитектурную, конструкторскую и технологическую проектную документацию;

– любое право на осуществление деятельности, основанное на лицензии или в иной форме, предоставленное государственным органом(1, 25).

Инвестиции как экономическая категория выполняют ряд важнейших функций, без которых немыслимо нормальное развитие экономики любого государства. Инвестиции на макроуровне являются основой:

· для осуществления политики расширенного воспроизводства;

· для ускорения НТП, улучшения качества и обеспечения конкурентоспособности отечественной продукции;

· для структурной перестройки общественного производства и сбалансированного развития всех отраслей народного хозяйства;

· для создания необходимой сырьевой базы промышленности;

· для гражданского строительства, развития здравоохранения, культуры, высшей и средней школы, а также для решения других социальных проблем;

· для смягчения или решения проблемы безработицы;

· для охраны природной среды;

· для конверсии военно-промышленного комплекса;

· для обеспечения обороноспособности государства и решения многих других проблем.

В конечном итоге они необходимы для обеспечения нормального функционирования предприятия в будущем, стабильного финансового состояния и максимизации прибыли. В России с развитием рыночных отношений инвестиционный рынок набирает обороты. В западных же странах практически вся экономика построена на привлечении инвестиций, что на протяжении многих десятилетий показывало свою эффективность.

Классифицировать инвестиции – значит соотнести их по тем или иным признакам, выявить общее и различия между ними. Каждая классификация имеет определенную цель (разработка инвестиционной стратегии, инвестиционное проектирование, развитие рынка инвестиций, определение эффективности инвестиционных проектов и др.). Отсюда в экономической литературе отечественными и зарубежными авторами предлагаются различные классификации инвестиций по тем или иным признакам. Вместе с тем полной классификации инвестиций в экономической литературе нет.

В настоящее время выделяют инвестиции по происхождению: отечественные и иностранные. Однако во многих экономически развитых странах Европы нет официального деления инвесторов на отечественных и иностранных, что связано со спецификой законодательства.

По форме (натурально-вещественному воплощению) инвестиции могут быть отнесены к одной из трех групп:

* материальные, связанные с приобретением хозяйствующими субъектами материальных ценностей, в частности зданий и сооружений, машин и оборудования, дополнительных запасов сырья и материалов и т. д.

* финансовые, связанные с вложением средств в акции, облигации и другие ценные бумаги, в уставные фонды других организаций. Исходя из экономической сущности финансовых документов, в составе финансовых инвестиций выделяют ценные бумаги, выражающие отношения совладения (долевые ценные бумаги), ценные бумаги, опосредующие кредитные отношения (долговые ценные бумаги), производные финансовые инструменты. Долевые ценные бумаги (прямые и косвенные) являются более рискованными по сравнению с долговыми обязательствами, поскольку не предполагают гарантированного дохода (за исключением привилегированных акций), однако они привлекают инвесторов возможностью получения дополнительного дохода, который может складываться из суммы дивидендов и прироста капиталов, вложенных в акции, вследствие повышения их цены. К долговым ценным бумагам относят депозитные сертификаты, облигации, государственные и муниципальные ценные бумаги, векселя, прочие формы обязательств, выпускаемые юридическими лицами. Данный вид инвестиций характеризуется фиксированной ставкой дохода;

* нематериальные инвестиции, связанные с приобретением прав пользования природными ресурсами, объектами и интеллектуальной собственностью и иных аналогичных прав. В состав нематериальных инвестиций обычно включаются также и вложение средств в проведение научных исследований и разработок, повышение квалификации персонала, другие виды интеллектуальных инвестиций.

По назначению инвестиции могут быть разделены на две группы: портфельные и прямые (реальные).

Портфельные инвестиции – это вложение средств в группу проектов, например, приобретение ценных бумаг различных предприятий. Здесь основной задачей инвестора является формирование и управление инвестиционным портфелем, как правило, осуществляемое посредством операций покупки и продажи ценных бумаг на фондовом рынке. Таким образом, портфельные инвестиции чаще всего представляют собой краткосрочные финансовые операции.

Реальные (прямые) инвестиции представляют собой финансовые вложения в конкретный проект и обычно связаны с приобретением реальных активов.

В зависимости от величины коммерческого риска инвестиции подразделяются на:

* надежные, характеризуемые высокой вероятностью получения гарантированных результатов;

* рисковые, для которых характерна высокая степень неопределенности как затрат, так и результатов.

Особенностью любых инвестиций является их направленность в будущее, предвидение которого сопряжено с неопределенностью, а, следовательно, с коммерческим (предпринимательским риском), то есть с опасностью возникновения ситуаций, при которых фактические результаты инвестирования (доходы или иные выгоды) окажутся меньше по сравнению с ожидаемыми, в расчете на которые принималось решение об инвестировании.

Инвестору не безразличны срок возмещения вложенных средств и, соответственно, получение дохода. Отсюда важной особенностью является протяженность инвестиций во времени. Промежуток времени от момента начала вложения капитала до момента завершения получения доходов или иных результатов от вложенного капитала называют инвестиционным периодом. В зависимости от продолжительности инвестиционного периода инвестиции принято делить на:

краткосрочные (1 – 3 года);

среднесрочные (4 -10 лет);

долгосрочные (более 10 лет).

Инвестиции могут быть крупными (капиталоемкими), что связано с привлечением значительных средств собственника и заемного капитала и направленными на получение значительных результатов, и мелкими, не требующими больших вложений капитала и позволяющими получить сравнительно незначительные результаты (5, 324).

Итак, инвестировать в широком смысле слова означает «расстаться с деньгами сегодня, чтобы получить большую сумму денег в будущем». От этого отталкивается экономика любой страны, чтобы поддержать и приумножить общее благосостояние народа; и именно поэтому особая роль в становлении рыночной экономики отводится инвестированию и повышению эффективности этого процесса.

1.2 Инфраструктура инвестиционного процесса

В соответствии с объективными рыночными закономерностями инвестирование предполагает функционирование развитого финансового рынка. Взаимодействие инвестиционного и финансового рынков является важным условием макроэкономического равновесия в рыночном хозяйстве. Финансовый рынок обеспечивает аккумулирование временно свободных денежных средств одних субъектов рынка и эффективное использование их другими, бесперебойное формирование финансовых ресурсов, их наиболее эффективное инвестирование и целенаправленное использование.

Согласно положениям теории финансового посредничества основным собственником инвестиционных ресурсов является население, а основным потребителем — предприятия и организации.

При анализе инвестиционной значимости сбережений населения принято выделять организованные и неорганизованные формы сбережений. Под организованными сбережениями понимают сбережения, осуществляемые в виде вкладов в банки и ценные бумаги. Данная форма сбережений представляет собой денежные ресурсы, которые, будучи аккумулированы различными институтами финансового рынка, могут быть сравнительно легко трансформированы в инвестиции. Неорганизованные сбережения — это сбережения в форме наличной валюты, которые остаются на руках у населения. Данная форма сбережений населения представляет собой потенциальный инвестиционный ресурс.

Домашние хозяйства выступают не единственным поставщиком денежных средств на финансовом рынке. На уровне макроэкономики к внутренним источникам финансирования инвестиций можно отнести:

1) государственное бюджетное финансирование;

2) сбережения населения;

3) накопления предприятий, коммерческих банков, инвестиционных фондов и компаний, негосударственных пенсионных фондов, страховых фирм и т. д.

К внешним источникам финансирования относятся: 1) иностранные инвестиции; 2) иностранные кредиты и займы.

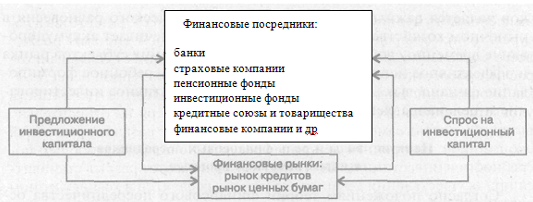

Реализация инвестиционного спроса и предложения осуществляется финансовыми посредниками, наделенными широкими возможностями по обслуживанию инвестиционных и финансовых потребностей экономических субъектов. Рыночный механизм мобилизации инвестиционных ресурсов и их эффективного размещения предполагает наличие развитой инфраструктуры инвестиционного процесса, различных институциональных органов инвесторов, соответствующих рыночной экономике.

Экономике развитых стран присуща сложная и многообразная структура институтов, осуществляющих мобилизацию инвестиционных ресурсов с последующим их вложением в предпринимательскую деятельность.

Эти институты, выступая финансовыми посредниками, аккумулируют отдельные сбережения домашних хозяйств и фирм в значительные массы инвестиционного капитала, который затем размещается среди потребителей инвестиций (рис. 1).

Рис. 1. Финансовые посредники на рынке инвестиционного капитала

В наиболее общем виде финансовые институты включают следующие типы:

• коммерческие банки (универсальные и специализированные);

• небанковские кредитно-финансовые институты (финансовые и страховые компании, пенсионные фонды, ломбарды, кредитные союзы и товарищества);

• инвестиционные институты (инвестиционные компании и фонды, фондовые биржи, финансовые брокеры, инвестиционные консультанты и пр.).

Общей характеристикой для всех групп институциональных инвесторов является аккумулирование ими временно свободных денежных средств (государства, фирм, населения) с последующим вложением их в экономику. Вместе с тем каждая из указанных групп обладает собственной спецификой как в осуществлении присущих ей функций, так и в механизме аккумуляции инвестиционных ресурсов и их дальнейшем размещении.

Динамичное и эффективное развитие инфраструктуры инвестиционной деятельности является необходимым условием стабильного функционирования и развития экономики. Масштабы, структура и эффективность использования этой системы во многом определяют результаты хозяйствования на различных уровнях экономической системы, состояние, перспективы развития и конкурентоспособность национального хозяйства.

1.3 Теория мультипликатора и принцип акселерации

Наращивание инвестиций ведет к росту ВНП и способствует достижению полной занятости ещё и в силу определенного эффекта, который отражается в экономической теории под названием эффекта мультипликатора.

Понятие «мультипликатор» было введено в экономическую теорию в 1931 г. экономистом Р. Каном. Он обратил внимание, что государственные затраты на организацию общественных работ, проводимые администрацией Рузвельта для сокращения безработицы, привели к мультипликативному эффекту занятости – появлению не только первичной занятости, но и вторичной, третичной и т. д. В итоге первоначальные затраты приводили к мультипликации покупательной способности и занятости населения.

Дж. Кейнс уточнил сущность мультипликативного эффекта, который заключается в следующем. Прежде всего происхождение эффекта обусловлено спецификой взаимосвязи между величиной располагаемого дохода и объемом потребления, а именно предельной склонностью к потреблению (МРС). Предельная склонность к потреблению определяет поведение потребителей таким образом, что в случае сокращения реального дохода они снижают свое потребление в такой же пропорции. Подобные действия потребителей усиливают последствия любого рода изменений величины плановых инвестиций. Так, если величина плановых инвестиций падает в первом цикле на 100 млн. ден. ед., то следствием этого является сокращение доходов работающих в строительстве, которые в соответствии с предельной склонностью к потреблению, предположительно равной 0,75, сокращают объем расходов на собственное потребление на 75 млн. ден. ед. (второй цикл). На эту же сумму теряют доход те, кто обеспечивал строителей потребительскими благами. Соответственно и их потребление снижается на 0,75 или на 56 250 тыс. ден. ед. (75 млн. * 0,75). К тому времени, когда этот процесс повториться неопределенно большое количество раз (циклов), величина совокупных расходов (инвестиции плюс потребление) сократится на сумму, в четыре раза превосходящую первоначальное уменьшение инвестиций.

Таким образом, чем больше величина предельной склонности к потреблению, тем больше сокращение потребления в каждом цикле и выше значение мультипликатора, и наоборот. Следовательно, мультипликатор может быть исчислен как коэффициент, отражающий зависимость изменения чистого национального продукта от изменения инвестиций, или, как величина, обратная предельной склонности к потреблению.

Изменение ЧНП = Мультипликатор * Изменения в инвестициях (1)

Мультипликатор = 1 : MPS, или (2)

Мультипликатор = 1 : (1 - МРС). (3)

Следовательно, модель мультипликатора позволяет определить при прочих равных условиях (неизменных налогах, условиях внешней торговли, ценах, заработной плате и т. п.) изменение ЧНП при том или ином изменении инвестиций.

Явление мультипликатора связано с тем, что, во-первых, для экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где доходы одних экономических субъектов являются расходами других. Во-вторых, любое изменение дохода повлечет за собой изменения и в потреблении, и в сбережениях в том же направлении, что и изменение дохода, при этом пропорциональность потребления и сбережения сохраняется при любом изменении дохода. Отсюда логически вытекает вывод о том, что исходное изменение величины расходов порождает своего рода цепную реакцию, которая, хотя и затухает с каждым последующим циклом, но приводит к многократному изменению ЧНП.

Понятие мультипликатора может создать впечатление, что этот эффект положительно сказывается на экономике и следует стремиться к увеличению значения мультипликатора. Если, например, МРС = 0,9, то для того, чтобы ЧНП возрос на 100 млрд., достаточны 10-миллиардные инвестиции. Однако необходимо учитывать и обратные последствия мультипликативного эффекта – так называемый «парадокс бережливости». Суть его состоит в том, что любое экзогенное уменьшение совокупных расходов, в частности инвестиций, приведет к многократным, умноженным на мультипликатор, потерям для общества, то есть снижению ЧНП. Таким образом, парадокс состоит в том, что попытки общества больше сберегать могут фактически привести к такому же или даже меньшему объему сбережений.

Принцип акселерации. Экономисты различают три типа экономических циклов в зависимости от их продолжительности. Краткосрочные циклы принято называть циклами Китчина. Джозеф Китчин связывал продолжительность цикла, которую он принимал равную трем годам и четырем месяцам, с колебаниями мировых запасов золота. Однако в настоящее время подобное объяснение причин краткосрочного цикла может удовлетворить очень не многих. Клемент Жуглер рассматривал экономический цикл как закономерное явление, причины которого кроются в сфере денежного обращения, точнее, кредита. Кризис основная фаза цикла Жуглер оценивал как оздоровляющий фактор, ведущий к общему снижению цен и ликвидации предприятий, созданных для удовлетворения искусственно разросшегося спроса. Жуглер считал, что повторение всех экономических процессов, вызванных банковской деятельностью, происходит каждые десять лет. Продолжительность цикла Жуглера совпадает с продолжительностью циклов, основную причину которых некоторые экономисты видели в сроках физического износа активной части основных производственных фондов. Строительные циклы или циклы С. Кузнецова длительностью цикла 15-20 лет, связаны с периодическим обновлением жилищ и определённых типов производственных сооружений. Учёные обратили внимание на то, что изменение спроса на готовую продукцию влечет за собой, как правило, значительно возрастающий спрос на средства производства. Дж. М. Кларк полагал, что возрастание спроса на предметы потребления порождает цепную реакцию, ведущую к многократному увеличению спроса на оборудование и машины. Эта закономерность, является, по мнению Кларка, ключевым моментом процесса циклического развития, была определена им как принцип акселерации. Итак, акселератор можно представить в виде отношения между инвестициями и приростом потребительского спроса или национального дохода; или акселератор - показатель изменения требуемого объема инвестиций при изменении потребительского спроса на продукцию (3, 187).

Таким образом, теория мультипликатора-акселератора используется экономистами для обоснования идеи государственного вмешательства в экономику. Аргументация такова: в результате государственного регулирования (прямого – через инвестиции или косвенного – через фискальную политику) увеличивается потребительский спрос, который мультиплицирует новый спрос на товары и услуги, расширяет инфраструктуру, что, в конечном счёте, приводит к росту национального дохода.

2. Особенности инвестиционных процессов в России

2.1 Инвестиционные процессы в России: тенденции развития

Одним из важнейших условий обеспечения экономического роста служит сбалансированная инвестиционная политика государства, стратегически нацеленная на поддержание экономической и политической стабильности в долгосрочной перспективе.

Инвестиции в России происходят за счет внутреннего и внешнего притока средств. На уровень внутреннего притока оказывают влияние коммерческая прибыль, амортизационные отчисления, бюджетное финансирование, банковские кредиты и собственные средства населения. На уровень внешнего притока существенное влияние оказывают иностранные инвестиции в России.

Общие инвестиции в России в 2009 году показали явную тенденцию к снижению. На снижение уровня инвестиций оказало значительное воздействие последствия финансового кризиса, а также внешнеполитическое положение России: конфликт между Грузией и Южной Осетией. Среди внутренних факторов, которые привели к снижению роста инвестиционного притока, наиболее существенными оказались увеличенные процентные ставки по кредитам и отрицательная динамика экспорта – импорта продукции обрабатывающих отраслей. Например, доля общего объема экспорта продукции машиностроения снизилась до 4,7%, в то время как в 2008г она составляла 5,1%. А доля импорта машиностроительной продукции в общем объеме увеличилась до 52,8%, что выше предыдущего года на 4,6%. Кризис повлиял и на банковскую систему, но меньше всего пострадали банки Москвы, в отличие от региональных банков, многие из которых лишились лицензий.

Снижение темпов и объемов производства и увеличение импорта наблюдается также в других отраслях. Повсеместная отрицательная динамика, прежде всего, связана с низким технологическим уровнем производства и конкурентоспособности. Происходит инфляция издержек, снижается процентная кредитная ставка, а также катастрофически не хватает ресурсов для проведения модернизации производства и, как следствия, снижения его эффективности.

Успешное развитие российской экономики невозможно без решения целого круга проблем отраслевого, регионального, институционального и инструментального характера, что и является приоритетной задачей современной инвестиционной политики, призванной обеспечить интеграцию страны в мировую хозяйственную систему.

Планы правительства России по развитию инвестиционной деятельности во многом были нарушены финансово-экономическим кризисом, и в начале 2009 г. падение промышленного производства продолжилось - на 16% в январе и на 13% в феврале по сравнению с соответствующими периодами предыдущего года. Сокращение кредитных ресурсов, сокращение глобального спроса, чрезвычайная неопределенность в мировой экономике и рост безработицы оказали отрицательное воздействие на рост инвестиций и потребления в России.

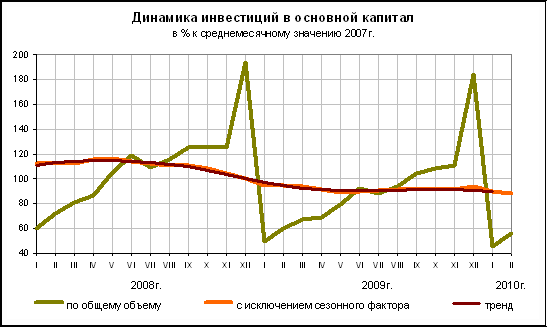

Рис. 2. Динамика инвестиций в основной капитал

Согласно данным Росстата (см. рис.2), рост совокупных инвестиций в основной капитал составил 9,8% в 2009 г. по сравнению с 21,1% в 2008 г. Большую тревогу вызывает снижение инвестиций в четвертом квартале 2008 года на 2,3% по сравнению с аналогичным периодом предыдущего года, что, в основном, было обусловлено усиливающимися проблемами с ликвидностью в банковском секторе и, как следствие, кредитным сжатием. В тоже время, рост потребления замедлился с 7.2% в четвертом квартале 2008 г. до 1.9% в третьем квартале 2009 г. в связи с ростом безработицы и негативным влиянием кризиса на доходы населения.

Темпы инвестиций в промышленность, в прошлом году сохранились в области положительных значений (в том числе прирост инвестиций в добычу топливно-энергетических полезных ископаемых составил 4,6%, в обрабатывающие производства - 7,8%, производство и распределении электроэнергии, газа и воды - 11,3%). Несмотря на экономический кризис, серьезные инвестиционные планы на ближайшие годы сохраняют энергетики. В феврале правительство РФ рассмотрело вопрос о проектах инвестиционных программ в области электроэнергетики на 2010 год и даже на период 2011 и 2012 годов. По мнению кабинета министров, эти программы сформированы "исходя из необходимости обеспечения надежного и бесперебойного электроснабжения экономики и населения страны и соответствуют решениям, принятым в уточненном прогнозе социально-экономического развития Российской Федерации на 2010 год". Напомним, правительством РФ были одобрены (в основном перечне) важнейшие объекты электроэнергетики, финансирование которых в 20010 году будет происходить в том числе с использованием целевых инвестиционных средств. Минрегиону, минфину, минэкономразвития и минэнерго было поручено обеспечить дополнительное финансирование в 2010 году объектов энергоснабжения саммита в рамках форума "Азиатско-Тихоокеанское экономическое сотрудничество" (в объеме 1903,6 млн рублей). От этих министерств в 2010 году ожидаются предложения, направленные на обеспечение выполнения ранее принятых решений по строительству Богучанской ГЭС, Гоцатлинской ГЭС и других объектов. Контроль за реализацией уточненных инвестиционных программ (на 2010 год) субъектов электроэнергетики возложен на Минэнерго РФ.

В последнее время проблема создания эффективной системы управления инвестиционной деятельностью на разных уровнях экономики (федеральном, региональном, муниципальном) приобрела большую актуальность, в связи с тем, что Россией взят курс на построение инновационной экономики. В этих целях разрабатываются разнообразные мероприятия, включая такие, как Федеральная целевая программа «Исследования и разработки по приоритетным направлениям развития научно-технологического комплекса России на 2007-2012 годы» и др. Однако, несмотря на то, что необходимость активизации инвестиционного процесса декларируется в программных документах и законодательных актах, существенных результатов на практике добиться не удается. Негативные тенденции 1990-х годов, связанные со спадом инвестиционной активности и углублением инвестиционного кризиса, продолжают сказываться на экономике.

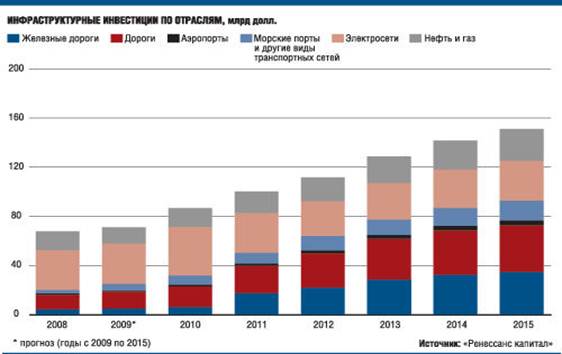

Как отмечают аналитики, характерной особенностью предстоящего 15-летия должно стать формирование «инвестиционного барьера» в инфраструктурных отраслях (электроэнергетика, транспорт) и нефтегазовом комплексе. Речь идет о всплеске поддерживающих инвестиций, обеспечивающих: устойчивое функционирование инфраструктурных отраслей в соответствии с перспективными потребностями экономики и компенсацию ухудшающихся условий добычи углеводородов и сохранение ее объемов, по меньшей мере, на достигнутом уровне. На рисунке 3 показан график динамики вложения инвестиций по отраслям экономики.

Расчеты показывают, что взятие «инвестиционного барьера» потребует поддержания высокого уровня инвестиционной активности. Минимально необходимые темпы роста инвестиций, обеспечивающие лишь отмеченные потребности инфраструктуры и нефтегазового комплекса, составляют в 2006-2015 гг. – 4-5% в год, в 2016-2020 гг. – более 3%. Это означает, что динамика общего объема инвестиций в экономику России не должна быть ниже 6-7% в год на протяжении всего прогнозного периода.

Рис. 3. Инфраструктурные инвестиции по отраслям.

В электроэнергетике при сохранении инерционного тренда высока вероятность появления дефицита генерирующих мощностей уже к концу текущего десятилетия.

Появление этого дефицита связано, прежде всего, с ожидаемым увеличением в 2011-2015 гг. выбытия мощностей, исчерпавших парковый ресурс. По данным Института энергетических исследований РАН, до 2010 г. выработают свой ресурс 17 млн. кВт мощностей тепловых электростанций (11,5% суммарной мощности ТЭС в 2003 г.), а к 2020 г. – 72 млн. кВт (52%). Во избежание дефицита энергетических мощностей инвестиции в «большую электроэнергетику» должны увеличиться по сравнению с предшествующим пятилетием: в 2006-2010 гг. – в 1,9 раза; в 2011-2015 гг. – в 2,2 раза.

На транспорте потребность в увеличении инвестиций определяется необходимостью:

- достройки федеральной опорной транспортной сети (без учета строительства международных транспортных коридоров);

- развития нефтепроводной инфраструктуры, в том числе на востоке страны;

- развития газотранспортной системы, включая строительство в 2006-2020 гг. более 23 тыс. км новых магистральных газопроводов, из них свыше 7 тыс. км — в Восточной Сибири и на Дальнем Востоке (2001-2005 гг. – 4,8 тыс. км);

- замещения основных фондов, характеризующихся высокой степенью износа – более 60%2 (2004 г.), а по транспортным средствам – более 70%.

Необходимые инвестиции в транспортную систему, по оценке, должны возрасти (по сравнению с предыдущим пятилетием): в 2006-2010 гг. – в 1,7 раза; в 2011-2015 гг.- в 1,8 раза.

В нефтегазовом комплексе освоение новых месторождений в северной и восточной частях страны, а также компенсация ухудшающихся условий добычи в традиционных районах только для поддержания достигнутого уровня добычи углеводородов потребуют наращивания капиталовложений: в 2006-2010 гг. – в 1,3 раза; в 2011-2015 гг.- в 1,2 раза.

Между тем для России сейчас открыты реальные возможности по улучшению инвестиционного климата, и прежде всего они должны быть ориентированы на:

интенсивное расширение инвестиционного спроса со стороны крупных инфраструктурных компаний и вертикально интегрированных корпораций нефтегазового комплекса, оказывающее «разогревающее» влияние на российский инвестиционный рынок;

благоприятные условия для развития энергетического, транспортного, нефтяного и химического машиностроения.

При этом риски для России заключаются в следующем:

в случае падения объемов капиталовложений ниже уровня «инвестиционного барьера» высока вероятность того, что инфраструктурные отрасли выступят в роли ограничителя экономического развития, а также снижения добычи углеводородов;

вероятность ускоренного роста цен на услуги инфраструктурных монополий для обеспечения потребности в поддерживающих инвестициях.

Итак, финансовый кризис негативно повлиял на инвестиции в России: их объем заметно снизился. Остается надеяться, что эта ситуация временна, и в ближайшем будущем наша страна увеличит приток инвестиций как внутренних, так и иностранных, о которых будет рассмотрено в следующей главе.

2.2 Роль иностранных инвестиций в экономике России

Иностранные инвестиции поступают в Россию в виде долгосрочных капиталовложений, осуществляемые зарубежными собственниками в промышленность, сельское хозяйство, транспорт и другие отрасли экономики нашей страны. В настоящее время в России происходит увеличение притока иностранных инвестиций. Тем не менее, в абсолютных цифрах иностранное инвестирование остается очень небольшим и явно не удовлетворяющим потребности российской экономики. Это объясняется неблагоприятным инвестиционным климатом в стране в целом и по отношению к иностранным инвестициям в особенности. Неблагоприятный инвестиционный климат приводит к тому, что некоторые российские компании отказываются от уже выделенных иностранных средств, поскольку их использование, учитывая высокое налогообложение и таможенные сборы, невыгодно. Например, отказались от иностранных кредитов ряд российских нефтяных компаний.

Сложность работы в российских условиях вынуждает иностранных инвесторов вкладывать деньги не напрямую, а через российских посредников (в основном банки), ориентирующихся на российском рынке. Слабое развитие прямых инвестиций приводит к тому, что промышленные предприятия не получают необходимых инвестиций, затрудняется передача передовых технологий.

Итоги 2008 года показывают, что иностранные инвестиции по-прежнему сконцентрированы в промышленности и сфере торговли. В промышленности иностранные инвесторы в большей степени проявляли интерес к обрабатывающим отраслям. Кипр, Великобритания и Нидерланды – вот география самых значительных объемов инвестиций в РФ. Эти страны обеспечили почти половину всех иностранных вложений в российскую экономику в прошлом году. Из таблицы видно, каким отраслям производства отдают большее предпочтение иностранные инвесторы.

Таблица №1

Отраслевая структура иностранных инвестиций в российскую экономику в 1 квартале 2007-2009 гг.

| В млн долл | В % к итогу | Изменение в % к соотв. периоду предыд. Года | |||||||

| 2007 | 2008 | 2009 |

Подобные работы:

Актуально:

| ||||||