Інформаційна система для аналізу фінансової стійкості

ІНСТИТУТ ПІДПРИЄМНИЦТВА І СУЧАСНИХ ТЕХНОЛОГІЙ

КАФЕДРА ЕКОНОМІЧНОЇ КІБЕРНЕТИКИ

ІНФОРМАЦІЙНІ СИСТЕМИ І ТЕХНОЛОГІЇ В ЕКОНОМІЦІ

КУРСОВА РОБОТА

на тему:

"Інформаційна система для аналізу фінансової стійкості ПП

спеціальність 7.050102 «Економічна кібернетика»

Роботу виконав: В. В. Мельниченко

студент групи К-11

номер залікової книжки 001/213

Роботу перевірив: О.В. Ячменев

старший викладач кафедри ЕК

м. Житомир 2005 р.

ЗМІСТ

ВСТУП.. 3

1. РОЗРОБКА ІНФОРМАЦІЙНОЇ СИСТЕМИ.. 4

1.1. Розробка структури інформаційної системи. 4

1.2. Характеристика економічних задач і функцій, реалізованих ІС.. 4

1.3. Розробка математичного і машинного алгоритмів рішення задач. 5

1.4. Інформаційне забезпечення. 10

1.4.1. Загальна характеристика інформаційного забезпечення. 10

1.4.2. Організація збору і передачі первинної інформації 10

1.4.3. Розробка системи класифікації і кодування. 11

1.4.4.Проектування форм первинних документів машинограмм і відеокадрів. 11

1.4.5. Структура інформаційних масивів. 12

1.5. Організаційне забезпечення. 14

1.6. Технічне і програмне забезпечення. 14

1.6.1. Технічне забезпечення. 14

1.6.2. Програмне забезпечення. 14

1.7. Контрольний приклад. 15

ВИСНОВОК.. 15

СПИСОК ВИКОРИСТОВУВАНОЇ ЛІТЕРАТУРИ.. 17

ДОДАТКИ.. 18

В умовах ринку стабільні позиції мають лише ті підприємства, що постійно розвиваються. Саме фінансова стійкість підприємства, як переконує світова практика, є передумовою його економічного розвитку.

Умовою підтримання ефективного економічного розвитку є здатність підприємства пристосовуватися до змін внутрішнього і зовнішнього середовища, не втрачаючи водночас фінансової стійкості. При цьому підприємству необхідно володіти оптимальною структурою фінансових ресурсів і в разі потреби залучати позикові кошти.

Діяльність суб'єкта підприємницької діяльності може бути охарактеризована з різних сторін, однак у найбільш загальному випадку її можна представити як сукупність надходжень і витрат коштів. Частина грошових потоків відноситься до характеристики діяльності підприємства з позиції короткострокової перспективи, інша частина характеризує цю діяльність у довгостроковому аспекті. Останнє зв'язано насамперед із загальною фінансовою структурою підприємства, ступенем його залежності від кредиторів і інвесторів. Суть проблеми досить очевидна і визначається тією обставиною, що будь-яке підприємство має безліч джерел фінансування.

Стабільність роботи підприємства зв'язана з його загальною фінансовою структурою, ступенем його залежності від зовнішніх кредиторів і інвесторів. Багато підприємств у процесі своєї діяльності змушені крім власного капіталу використовувати значною мірою і позиковий капітал. Однак, коли структура «власний капітал — позикові кошти» має значний перевіс в бік боргів, підприємство може збанкрутувати, якщо відразу декілька кредиторів зажадають повернення своїх грошей.

Фінансово стійким вважається таке підприємство, що переважно за рахунок власних джерел покриває кошти, вкладені в активи; не допускає невиправданої дебіторської і кредиторської заборгованості; розплачується вчасно за своїми зобов'язаннями.

Сутністю фінансової стійкості підприємства є співвідношення вартості матеріальних оборотних коштів і величини власних і позикових джерел їхнього формування, тобто забезпеченість запасів і витрат джерелами фінансування. Платоспроможність виступає зовнішнім проявом фінансової стійкості.

Оцінювання фінансової стійкості підприємства передбачає проведення об'єктивного аналізу величини та структури активів і пасивів підприємства і визначення на цій основі його фінансової стабільності і незалежності, а також аналізу відповідності фінансово-господарської діяльності підприємства цілям його статутної діяльності.

Фінансова стійкість відображає стабільне перевищення доходів над витратами, забезпечує вільний ефективний обіг грошових ресурсів, сприяє безперервному процесу виробництва і реалізації продукції. Однак поза увагою залишається вивчення фінансової стійкості акціонерного товариства як необхідної умови його економічного розвитку, а також впливу чинників, що відображають ефективність фінансової діяльності, на величину економічного розвитку акціонерного товариства. Тому дослідження цієї сфери викликає певне наукове зацікавлення.

Тема даної курсової роботи — „Інформаційна система для аналізу фінансової стійкості УПРАВЛІННЯ АГРОПРОМИСЛОВОГО РОЗВИТКУ “Чижевський”. Розробивши інформаційну систему для аналізу фінансової стійкості підприємства, можна оцінити фінансовий стан об’єкта дослідження, проаналізувати такі характеристики його фінансово-господарської діяльності, як обіговість власних коштів, платоспроможність та рентабельність.

Отже, тема є досить актуальною в процесі формування ринкових відносин в Україні.

Основна економічна задача даної інформаційної системи полягає в комплексній оцінці фінансової структури та аналізі господарської діяльності підприємства.

Область застосування даної підсистеми представлена на прикладі УПРАВЛІННЯ АГРОПРОМИСЛОВОГО РОЗВИТКУ

1. РОЗРОБКА ІНФОРМАЦІЙНОЇ СИСТЕМИ

1.1. Розробка структури інформаційної системи

У цьому підрозділі приводиться функціональна структура розроблювальної інформаційної системи (ІС), дається перелік функцій і їхня характеристика. Описуються інформаційні зв'язки між елементами інформаційної системи, а також визначаються зв'язки з іншими інформаційними системами або АРМ, що є джерелами або споживачами інформації.

При побудові структури ІС необхідно визначити інформаційні запити для даної предметної області і їхнього взаємозв'язку з виробничим процесом і організаційною структурою керування.

Завершальним етапом є розробка структурної схеми інформаційної системи, на якій показані взаємозв'язки між окремими її елементами. Функціональна та структурна схема представлені в Додатках 1-2.

1.2. Характеристика економічних задач і функцій, реалізованих ІС

Фінансова стійкість передбачає те, що ресурси, вкладені у підприємницьку діяльність, повинні окупитись за рахунок грошових надходжень від господарювання, а одержаний прибуток забезпечувати самофінансування і незалежність підприємства від зовнішніх залучених джерел формування майна (активів).

Фінансова стійкість – це стан активів підприємства, що гарантує його постійну платоспроможність.

Фінансова стійкість підприємства залежить від розміщення його активів та джерел їх формування. Діаграми потоку даних представлені в Додатку 3.

Необхідність у власних активах обумовлена вимогами самофінансування підприємства. Вони є основою самостійності і незалежності підприємства. Водночас, слід враховувати, що здійснювати господарську діяльність за рахунок лише власних активів не завжди доцільно, особливо, якщо виробництво має сезонний характер. Тоді в окремі періоди будуть великі залишки активів, а в інші буде їх нестача. Крім цього, якщо витрати щодо залучення активів невеликі, а підприємство має можливість забезпечити більш високий рівень рентабельності використання активів, ніж плата за них, то, здійснюючи залучення активів, власники значно підвищують рентабельність власного капіталу.

Але якщо активи підприємства сформовані в значній мірі за рахунок поточних зобов’язань, то його фінансовий стан буде нестійким. З поточними зобов’язаннями необхідно здійснювати постійну оперативну роботу щодо контролю за своєчасним поверненням їх та залученням в господарську діяльність через поточні зобов’язання інших активів.

Від оптимізації співвідношення власних і залучених активів залежить фінансовий стан підприємства.

Оцінку фінансового стану підприємства можливо визначити за наступними типами фінансової стійкості:

абсолютна фінансова стійкість (трапляється на практиці дуже рідко) – коли власні оборотні активи повністю забезпечують запаси підприємства;

нормально стійкий фінансовий стан – коли запаси забезпечуються сумою власних оборотних активів та довгостроковими зобов’язаннями;

нестійкий фінансовий стан – коли запаси забезпечуються за рахунок власних оборотних активів, довгострокових та короткострокових кредитів і позик, тобто за рахунок усіх основних джерел формування запасів;

кризовий фінансовий стан – коли запаси не забезпечуються вищеназваними джерелами їх формування і підприємство стає на межі банкрутства.

Фінансово стійким можна вважати таке підприємство, яке за рахунок власних активів спроможне забезпечити запаси, не допустити невиправданої кредиторської заборгованості, своєчасно розрахуватись за своїми зобов’язаннями.

Основна економічна задача, що реалізується інформаційною системою, полягає в аналітичній обробці даних балансу, характеристиці діяльності підприємства за звітний період та розрахунок показників фінансової стійкості підприємства.

Основними функціями, що реалізуються інформаційною системою є:

аналіз структури балансу підприємства;

аналіз ефективності діяльності підприємства;

розрахунок показників фінансової стійкості підприємства.

1.3. Розробка математичного і машинного алгоритмів рішення задач

Для дослідження показників фінансової стійкості підприємства вирішальне значення має питання щодо того, які показники відображають сутність стійкості фінансового стану. Відповідь на нього пов’язана з балансовою моделлю, із якої виходить аналіз. В умовах ринку ця модель має наступний вигляд (5, с.275):

F+ ЕЗ+ Ra = ИС+ СКК+ CДК+ КО+ Rp | ) |

де умовні позначення аналогічні приведеним в таблиці 1.1:

F - основні засоби і вкладення;

ЕЗ- запаси і витрати;

Ra - грошові кошти, короткострокові фінансові вкладення, розрахунки (дебіторська заборгованість) та інші активи;

ИС- джерела власних засобів;

СКК - короткострокові кредити та позикові кошти;

CДК - довгострокові кредити та позикові кошти;

КО - позики, що не погашені в строк;

Rp - розрахунки (кредиторська заборгованість) та інші пасиви.

Таблиця 1.1

Баланс підприємства (в агрегованому вигляді)

| АКТИВ | Умовні позначення | ПАСИВ | Умовні Позначення |

I. Основні засоби та вкладення II. Запаси та витрати III. Грошові кошти, розрахунки та інші активи В тому числі: грошові кошти та короткострокові фінансові вкладення розрахунки та інші активи БАЛАНС | F ЕЗ Ra Д ra В | I. Джерела власних засобів II. Розрахунки та інші пасиви III. Кредити та інші позикові кошти В тому числі: короткострокові кредити та позикові кошти довгострокові кредити та позикові кошти позики, що не погашені в строк БАЛАНС | ИС Rp К СКК

CДК

КО |

По суті справи|, модель припускає|передбачає| певне| перегрупування| статей бухгалтерського| балансу для виділення однорідних з точки зору| строків повернення| величин позикових| коштів.

Враховуючи, що| довгострокові кредити| та позикові кошти| спрямовуються| переважно на придбання| основних| засобів і на капітальні вкладення|, перетворимо вихідну балансову| формулу (5, c.276):

ЕЗ + Ra= ((ИС + CДК) - F) + (СКК + КО + Rp). | (1.2) |

Звідси можна| зробити| висновок|, що| при умові обмеження| запасів і витрат| (ЕЗ) величиною ((ИС + CДК) - F) (5, c.276):

ЕЗ ≤ (ИС + CДК) – F. | (1.3) |

буде| виконуватись| умова| платоспроможності підприємства, тобто| грошові засоби|, короткострокові фінансові вкладення| (цінні папери|) та активні розрахунки| покриють короткострокову| заборгованість підприємства (СКК + КО + Rp) (5, c.276):

Ra≥ СКК + КО + Rp. | (1.4) |

Таким чином, співвідношення вартості матеріальних оборотних| засобів і величин власних| та позикових| джерел| їх формування| визначає стійкість фінансового стану підприємства. Забезпеченість запасів і витрат| джерелами| формування| є сутністю фінансової стійкості, тоді як платоспроможність виступає її зовнішнім проявом|. В той же час ступінь забезпечення| запасів і витрат| джерелами| є причина того чи| іншого ступеня| платоспроможності (чи| неплатоспроможності), що| виступає як наслідок забезпеченості.

Найбільш узагальнюючим| показником| фінансової стійкості є надлишок| чи| нестача| джерел| засобів для формування| запасів і витрат|, що| отримується у|в,біля| вигляді різниці величини| джерел| засобів та величини| запасів і витрат|. При цьому| мають| на увазі забезпеченість визначеними| видами джерел| (власними|, кредитними| та іншими позиковими|), оскільки достатність суми| всіх можливих| видів джерел| (враховуючи| короткострокову| кредиторську| заборгованість та інші пасиви|) гарантована| тотожністю підсумків активу і пасиву| балансу.

Загальна величина запасів і витрат| (Z) підприємства дорівнює підсумку розділу II активу балансу.

Для характеристики джерел| формування| запасів і витрат| використовується декілька показників, що| відображають різний ступінь обхвату різних видів джерел|:

наявність власних| оборотних| засобів, що| дорівнює різниці величини| джерел| власних| засобів і величини| основних| засобів і вкладень |(5, c.276):

ЕС = ИС-F; | (1.5) |

наявність власних| та довгострокових| позикових| джерел| формування| запасів і витрат|, що| отримується з попереднього| показника| збільшенням на суму довгострокових| кредитів і позикових| засобів (5, c.276):

Еm= (ИС + CДК) – F; | (1.6) |

загальна| величина основних| джерел| формування| запасів і витрат, що| дорівнює сумі попереднього| показника| та величини| короткострокових| кредитів і позикових| засобів (до яких в даному випадку не приєднуються позики, не погашені в строк) (5, c.277):

Е∑ = (ИС + CДК) - F + СКК = ЕС + СКК. | (1.7) |

Кожний з приведених показників наявності джерел формування запасів і витрат|затрат| повинен бути зменшений на величину іммобілізації оборотних коштів. Іммобілізація може ховатися|переховуватися| у складі як запасів, так і дебіторів та інших активів, але|та| визначення її величини при цьому можливо лише в рамках|у рамках| внутрішнього аналізу на основі облікових даних. Критерієм тут повинні служити низька ліквідність або повна|цілковита| неліквідність виявлених сумнівних сум.

У назві показника наявності власних і довгострокових позикових джерел формування запасів і витрат|затрат| є|наявний| деяка умовність. Оскільки довгострокові кредити і позикові засоби|кошти| використовуються в основному на капітальні вкладення і на придбання|надбання| основних засобів|коштів|, то фактично показник наявності (ЕС) відображає|відбиває| скоректовану величину власних оборотних коштів. Тому назва «Наявність власних і довгострокових позикових джерел» указує|вказує| лише на той факт, що початкова|вихідна| величина власних оборотних коштів (ЕС) збільшена на суму довгострокових кредитів і позикових засобів|коштів|.

Використовуваний в практиці капіталістичних фірм показник вартості чистих мобільних засобів|коштів|, рівний різниці оборотних активів і короткострокової|короткотермінової| заборгованості, відповідає обговорюваному показнику наявності власних і довгострокових позикових джерел формування запасів і витрат|затрат|. Дійсно, якщо короткострокова|короткотермінова| заборгованість буде перенесена в ліву частину|частку| балансової моделі, то остання прийме наступний|слідуючий| вигляд (5, c.277):|вид|:

(ЕЗ+ Ra) - (СКК + КО + Rp) = (ИС + CДК) - F. | (1.8) |

У лівій частині|частці| рівності маємо різницю оборотних коштів підприємства і його короткострокової|короткотермінової| заборгованості, в правій - величину показника ЕС. Таким чином, ці перетворення дозволяють встановити обґрунтовані взаємозв'язки між показниками фінансового стану підприємств і фірм.

Показник загальної|спільної| величини основних джерел формування запасів і витрат|затрат| (Е∑) є|з'являється,являється| наближеним, оскільки|тому що| частина|частка| короткострокових|короткотермінових| кредитів видається під товари відвантажені (позначимо цю частину|частку| короткострокових|короткотермінових| позик, не призначених для формування запасів і витрат,|затрат| - φКt), а для покриття запасів і витрат|затрат| притягується частина|частка| кредиторської заборгованості (позначення — ψRp), зарахована банком при кредитуванні. Величини φКt і ψRp в балансі не відображаються|відбиваються|, для них можна оцінити лише верхні межі|кордони|. Позики під товари відвантажені обмежені зверху дебіторською заборгованістю за товари, роботи і послуги, а кредиторська заборгованість, зарахована банком при кредитуванні, не перевищує суми заборгованості за товари і послуги і заборгованості по авансах одержаних|отриманим|. Якщо величини φК t і ψRp визначені в рамках|у рамках| внутрішнього аналізу на основі облікових даних, то показник Е∑ коректується на величину (5, c.278):

∆ = ψRp– φК t | (1.9) |

таким чином (5, c.278):

Ẽ∑ = Е∑ + ∆. | (1.10) |

Наближеність, оцінний характер|вдача| показника загальної|спільної| величини основних джерел формування запасів і витрат|затрат| неминучі при обмеженості інформації, що використовується в ході зовнішнього аналізу фінансового стану. Не дивлячись на|незважаючи на| ці недоліки|нестачі|, показник Ẽ∑ дає істотний|суттєвий| орієнтир для визначення ступеня|міри| фінансової стійкості.

Трьом показникам наявності джерел формування запасів і витрат|затрат| відповідають три показники забезпеченості запасів і витрат|затрат| джерелами їх формування:

надлишок (+) або нестача|нестача| (—) власних оборотних коштів (5, c.278):

± Ес = Ес - Е З; | (1.11) |

надлишок (+) або нестача|нестача| (—) власних і довгострокових позикових джерел формування запасів і витрат (5, c.278):|затрат|

± ЕТ = ЕТ – Е З = (Ес + КТ) - Е З; | (1.12) |

надлишок (+) або нестача |нестача| (—) загальної|спільної| величини основних джерел для формування запасів і витрат (5, c.278):|затрат|

± Е∑ = Е∑ - Е З = (Ес + КТ + СКК) - Е З. | (1.13) |

Обчислення|підрахунок| трьох показників забезпеченості запасів і витрат|затрат| джерелами їх формування дозволяє класифікувати фінансові ситуації по ступеню|мірі| їх стійкості.

Можливо виділення чотирьох типів фінансової стійкості:

1) абсолютна стійкість фінансового стану, що зустрічається рідко і що є крайнім типом фінансової стійкості. Вона задається умовами (5, c.278):

Е З < Ес + СКК; | (1.14) |

2) нормальна стійкість фінансового стану підприємства, що гарантує його платоспроможність (5, c.278):

Е З = ЕС + СКК; | (1.15) |

3) нестійкий фінансовий стан, пов'язаний з|із| порушенням платоспроможності, при якому проте|тим не менше| зберігається можливість|спроможність| відновлення рівноваги за рахунок поповнення джерел власних засобів|коштів| і збільшення власних оборотних коштів (5, c.278):

Е З = ЕС + СКК + СО |в,біля|, | (1.16) |

де СО- джерела, що зменшують фінансову напруженість;

СКК – кредити банків під товарно-матеріальні цінності з урахуванням з врахуванням сум, зарахованих банком при кредитуванні.

Фінансова нестійкість вважається лічиться нормальною (допустимою), якщо величина запасів, що привертаються приваблюються, залучаються, притягаються для формування, і витрат затрат короткострокових короткотермінових кредитів і позикових засобів коштів не перевищує сумарної вартості виробничих запасів і готової продукції (найбільш ліквідної частини частки запасів і витрат затрат), тобто якщо виконуються умови (5, c.279):

Z1 + Z4 ≥ Сkk – (± Е∑) Z2 + Z3 ≤ ЕT | (1.17) |

де: Z1 — виробничі запаси;

Z2— незавершене виробництво;

Z3 — витрати майбутніх періодів;

Z4— готова продукція;

(Сkk – (± Е∑)) — частина частка короткострокових короткотермінових кредитів і позикових засобів коштів, що бере участь у формуванні запасів і витрат затрат.

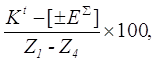

Якщо умови не виконуються, то фінансова нестійкість вважається лічиться ненормальною і відображає відбиває тенденцію до істотного суттєвого погіршення фінансового стану. Частка доля покриття короткостроковими короткотерміновими кредитами вартості виробничих запасів і готової продукції, що визначається величиною (5, c.279):

Е = | (1.18) |

фіксується в кредитному договорі з банком і тим самим задає точніший критерій розмежування нормальної і ненормальної нестійкості.

4) кризовий кризисний фінансовий стан, при якому підприємство знаходиться перебуває на межі банкрутства, оскільки в даній ситуації грошові кошти, короткострокові короткотермінові цінні коштовні папери і дебіторська заборгованість підприємства не покривають навіть його кредиторської заборгованості і прострочених позик (5, c.279):

Е З = Ес + СКК. | (1.19) |

Разом з поряд з,поряд із оптимізацією структури пасивів в ситуаціях, що задаються останніми двома умовами, стійкість може бути відновлена шляхом обгрунтованого зниження рівня запасів і витрат затрат.

Кожний з чотирьох типів фінансової стійкості характеризується набором однотипних показників, що дають повну цілковиту картину фінансового стану підприємства. До цих показників відносяться: коефіцієнт забезпеченості запасів і витрат затрат джерелами засобів коштів; надлишок (або нестача нестача) засобів коштів для формування запасів і витрат затрат; запас стійкості фінансового стану (у днях); надлишок (або нестача нестача) засобів коштів на 1 тис. грн. запасів.

В даний час нині багато підприємств знаходяться перебувають в кризовому кризисному стані. Запаси і витрати затрати перевищують джерела формування.

Нестача нестача оборотних коштів покривається за рахунок кредиторської заборгованості, зобов'язань перед бюджетом, по оплаті праці і т.д.

Щоб зняти фінансову напругу напруження підприємствам необхідно з'ясувати причини різкого збільшення на кінець року наступних слідуючих статей матеріальних оборотних коштів: виробничі запаси, незавершене виробництво, готова продукція і товари. Це вже завдання задачі внутрішнього фінансового аналізу.

В рамках у рамках внутрішнього аналізу здійснюється поглиблене дослідження фінансової стійкості підприємства на основі побудови шикування балансу неплатоспроможності, що включає наступні такі взаємопов'язані групи показників.

1. Загальна|спільна| величина неплатежів: прострочена заборгованість по позиках банку;

прострочена заборгованість по розрахункових документах постачальників;

недоїмки|недоплати| до бюджетів;

інші неплатежі, зокрема по оплаті праці;

2. Причини неплатежів:

недолік|нестача| власних оборотних коштів;

надпланові|понадпланові| запаси товарно-матеріальних цінностей;

товари відвантажені, не сплачені в строк покупцями;

товари на відповідальному зберіганні у|в, біля| покупців зважаючи на|внаслідок,унаслідок| відмову від акцепту;

іммобілізація оборотних коштів в капітальне будівництво, в заборгованість працівників по одержаних|отриманих| ними позиках, а також у витрати, не перекриті засобами|коштами| спеціальних фондів|фундацій| і цільового фінансування.

3. Джерела, що зменшують фінансову напруженість:

тимчасово вільні власні засоби|кошти| (фонди|фундації| економічного стимулювання, фінансові резерви і др.);

привернуті|приваблені,залучені,притягати| засоби|кошти| (перевищення нормальної кредиторської заборгованості над дебіторською);

кредити банку на тимчасове поповнення оборотних коштів та інші позикові| засоби|кошти|.

При повному|цілковитому| обліку|урахуванні| загальної|спільної| величини неплатежів і джерел, що зменшують фінансову напруженість, підсумок по групі 2 повинен дорівнювати сумі підсумків по групам 1 і 3. Для аналізу фінансового стану, платіжної дисципліни і кредитних відносин рекомендується розглядати|розглядувати| дані показники в динаміці (наприклад, поквартально).

Повернемося до основної балансової моделі, що має наступний|слідуючий| вигляд |вид|(5, с.281):

F+ ЕЗ+ Ra = Ис+ Сдк+ Ckk+ КО+ Rp, | (1.1) |

де умовні позначення відповідають прийнятим раніше.

Спираючись|обпираючись| на зовнішні ознаки фінансового благополуччя, ми визначили необхідні критерії і типи фінансової стійкості підприємства. Суть|сутність,єство| фінансової стійкості визначалася як забезпеченість запасів і витрат|затрат| джерелами формування засобів|коштів|, тобто (5, с.281):

ЕЗ≤(Иc + Cдк) - F. | (1.20) |

Проте|однак| очевидно, що з|із| умови платоспроможності підприємства насправді витікає не одне, а два напрями|направлення| оцінки фінансової стійкості підприємства.

1. Оцінка фінансової стійкості підприємства виходячи із ступеня|міри| покриття запасів і витрат|затрат| джерелами засобів|коштів|, тобто з|із| умови (5, с.282):

ЕЗ≤(Иc + Cдк) - F. | (1.21) |

2. Оцінка фінансової стійкості підприємства виходячи із ступеня|міри| покриття основних засобів|коштів| та інших позаоборотних| активів джерелами засобів|коштів|, тобто з|із| умови (5, с.283):

F ≤(Иc + Cдк) - ЕЗ, | (1.22) |

де (Иc + Cдк) є величиною капіталу підприємства. Власний капітал і довгострокові кредити та позики|позички| є|з'являються,являються| стабільними джерелами фінансування діяльності підприємства.

Обидва напрями|направлення| оцінки фінансової стійкості виходять із загальної|спільної| формули стійкості, тобто з|із| умови (5, с.283):

F + ЕЗ≤Ис + Сkk, | (1.23) |

яке означає, що вкладення капіталу в основні засоби|кошти| і матеріальні запаси не повинні перевищувати величини власного і прирівняного до нього капіталу.

У табл. 1.2 приводиться|призводиться,наводиться| класифікація типів фінансової стійкості для умов другого напряму|направлення| оцінки. Обмеження для F легко виводяться з|із| основної балансової моделі і приведених в таблиці 1.2 нерівностей.

Таблиця 1.2

Класифікація типів фінансової стійкості

| Стійкість | Поточна | У короткостроковій|короткотерміновій| перспективі | У довгостроковій перспективі | |

| 1. | Абсолютна | Д ≥ Rp + КО | Д ≥ Rp + КО + Сkk | Д ≥ Rp + КО + Сkk + CДК |

| 2. | Нормальна | Ra ≥ Rp + КО | Ra ≥ Rp + КО + Сkk | Ra≥ Rp + КО + Сkk + CДК |

| 3. | Передкризова | Ra + ЕЗ ≥ Rp + КО | Ra + ЕЗ ≥ Rp + КО + Сkk | Ra + ЕЗ ≥ Rp + КО + Сkk + CДК |

| 4. | Кризова|кризисна| | Ra + ЕЗ<Rp + КО | Ra + ЕЗ<Rp + КО + Сkk | Ra + ЕЗ<Rp + КО + Сkk |

Фінансова стійкість — це стан рахунків|лічби| підприємства, що гарантує його постійну платоспроможність. В результаті|унаслідок,внаслідок| здійснення будь-якої господарської операції фінансовий стан підприємства може залишитися незмінним, або покращати, або погіршати. Потік господарських операцій, що здійснюються|скоюються,чиняться| щодня, є|з'являється,являється| як би «підбурництвом» певного стану фінансової стійкості, причиною переходу з|із| одного типу стійкості в інший. Знання граничних меж зміни джерел засобів|коштів| для покриття вкладень капіталу до основних фондів або виробничих запасів дозволяє генерувати такі потоки господарських операцій, які ведуть до поліпшення|покращання| фінансового стану підприємства, до підвищення його стійкості.|

1.4. Інформаційне забезпечення

1.4.1. Загальна характеристика інформаційного забезпечення

Згідно класифікації інформаційне забезпечення поділяється на позамашинне та внутрішньомашинне, які у свою чергу поділяються на:

систему класифікації і кодування економічної інформації, яка обробляється системою;

конструкторську, технологічну та виробничу документацію;

систему організації ведення, зберігання, внесення змін у нормативну документацію (інструкції);

систему програм організації, накопичення, ведення і доступу до даних;

масиви даних на машинних носіях.

Позамашинне інформаційне забезпечення складається з вхідних і результуючих документів. Вхідні документи служать для фіксації інформації в місці її виникнення і передачі її для обробки. В системі автоматичної обробки економічної інформації з них формуються оперативні масиви інформації. Результуючі документи - це документи, які формуються системою в результаті розв’язку задачі.

Основним джерелом вхідної інформації системи аналізу фінансової стійкості є інформаційна база даних програми «1С:Підприємство». База даних розміщена на головному сервері. Тип бази даних — dBASE IV.

Інформаційна система для аналізу фінансової стійкості підприємства працює під керівництвом операційної системи Windows 9x/Me/2000/XP з мінімальною системною конфігурацією Pentium I 133/32Mb RAM.

Всі розрахунки виконуються на локальному комп’ютері, але для передачі вхідних і вихідних даних необхідна мережа ЕОМ.

1.4.2. Організація збору і передачі первинної інформації

Після того як адміністрація підприємства подає вимогу розрахунку фінансової стійкості підприємства, економічний відділ звертається за звітністю в бухгалтерський відділ. Необхідна вхідна інформація на паперових носіях надходить з бухгалтерського відділу в економічний відділ.

Економіст перетворює цю інформацію в електронну форму, сортує і оброблює згідно технологічного процесу. Далі економіст ознайомлюється з результатами розрахунків та формує результуючі звіти.

Потім вихідна інформація у вигляді звітів надходить з економічного відділу в адміністрацію підприємства, де на її основі приймаються відповідні стратегічні рішення. Результативна інформація може передаватись в економічний відділ як на паперових носіях у вигляді роздрукованих звітів, так і в електронному вигляді по комп’ютерній мережі або на магнітних носіях інформації (дискетах, CD-дисках та ін.).

Для вводу інформації на АРМ з допомогою клавіатури з форм бухгалтерської звітності необхідно 10-13 хвилин при середній швидкості друку 8-10 тис. символів на годину.

1.4.3. Розробка системи класифікації і кодування

Основу ІС становить інформаційна база (ІБ), що являє собою сукупність упорядкованої інформації, використовуваної при функціонуванні ІС. Інформаційна база має на меті забезпечити взаємообмін інформацією між структурними одиницями ІС.

Успіх створення єдиної інформаційної бази істотно визначається уніфікацією та стандартизацією її складових. Тут класифікації та кодуванню економічної інформації відводиться особлива роль, оскільки вони є засобами, що забезпечують взаємний обмін інформацією між людиною та ЕОМ.

Класифікація та кодування – це дві невіддільні частини одного процесу – перекладу різноманітної економічної інформації.

Класифікація – поділ множини об’єктів на частини за їх подібністю або відмінністю згідно з прийнятими методами.

У процесі класифікації використовуються такі поняття:

система класифікації – сукупність методів і правил класифікації та їхній результат;

об’єкт класифікації – елемент класифікованої множини;

ознака класифікації – властивість об’єкта, за якою виконується класифікація;

значення ознаки – якісне або кількісне вираження ознаки класифікації.

У процесі кодування об’єктів класи