Количественные методы в управлении

Содержание.Содержание......................................................................................................................................................... 2

1. Оптимальное производственное планирование........................................................ 3

1.1 Линейная задача производственного планирования............................................................. 3

1.2 Двойственная задача линейного программирования............................................................. 4

1.3 Задача о комплектном плане.............................................................................................................. 5

1.4 Оптимальное распределение инвестиций..................................................................................... 6

2. Анализ финансовых операций и инструментов.......................................................... 9

2.1 Принятие решений в условиях неопределенности.................................................................... 9

2.2 Анализ доходности и рискованности финансовых операций......................................... 11

2.3 Статистический анализ денежных потоков............................................................................. 13

2.4 Задача формирования оптимального портфеля ценных бумаг....................................... 17

3. Модели сотрудничества и конкуренции.......................................................................... 19

3.1 Сотрудничество и конкуренция двух фирм на рынке одного товара............................ 19

3.2 Кооперативная биматричная игра как модель сотрудничества и конкуренции двух участников. 20

3.3 Матричная игра как модель конкуренции и сотрудничества............................................ 22

4. Социально-экономическая структура общества.................................................... 24

4.1 Модель распределения богатства в обществе........................................................................... 24

4.2 Распределение общества по получаемому доходу............................................................... 26

1. Оптимальное производственное планирование.

1.1 Линейная задача производственного планирования.

48 30 29 10 - удельные прибыли

нормы расхода - 3 2 4 3 198

2 3 1 2 96 - запасы ресурсов

6 5 1 0 228

Обозначим x1,x2,x3,x4 - число единиц 1-й,2-й,3-й,4-й продукции, которые планируем произвести. При этом можно использовать только имеющиеся запасы ресурсов. Целью является получение максимальной прибыли. Получаем следующую математическую модель оптимального планирования:

P(x1,x2,x3,x4) =48*x1+30*x2+29*x3+10*x4 --> max

3*x1+ 2*x2+ 4*x3+ 3*x4<=198

2*x1+ 3*x2+ 1*x3+ 2*x4<= 96

6*x1+ 5*x2+ 1*x3+ 0*x4<=228

x1,x2,x3,x4>=0

Для решения полученной задачи в каждое неравенство добавим неотрицательную переменную. После этого неравенства превратятся в равенства, в силу этого добавляемые переменные называются балансовыми. Получается задача ЛП на максимум, все переменные неотрицательны, все ограничения есть равенства, и есть базисный набор переменных: x5 - в 1-м равенстве, x6 - во 2-м и x7 - в 3-м.

P(x1,x2,x3,x4)=48*x1+30*x2+29*x3+10*x4+ 0*x5+ 0*x6+ 0*x7 -->max

3*x1+ 2*x2+ 4*x3+ 3*x4+ x5 =198

2*x1+ 3*x2+ 1*x3+ 2*x4 + x6 = 96

6*x1+ 5*x2+ 1*x3+ 0*x4 + x7=228

x1,x2,x3,x4,x5,x6,x7>=0

| 48 | 30 | 29 | 10 | 0 | 0 | 0 | Hi /qis |

| ||||||||||

| С | Б | Н | Х1 | Х2 | Х3 | Х4 | Х5 | Х6 | Х7 |

| ||||||||

| 0 | Х5 | 198 | 3 | 2 | 4 | 3 | 1 | 0 | 0 | 66 |

| |||||||

| 0 | Х6 | 96 | 2 | 3 | 1 | 2 | 0 | 1 | 0 | 48 |

| |||||||

| 0 | Х7 | 228 | 6 | 5 | 1 | 0 | 0 | 0 | 1 | 38 |

| |||||||

| Р | 0 | -48 | -30 | -29 | -10 | 0 | 0 | 0 |

| |||||||||

| 0 | Х5 | 84 | 0 | -0.5 | 3.5 | 3 | 1 | 0 | -0.5 | 24 | ||||||||

| 0 | Х6 | 20 | 0 | 1.33 | 0.67 | 2 | 0 | 1 | -0.33 | 30 | ||||||||

| 48 | Х1 | 38 | 1 | 0.83 | 0.17 | 0 | 0 | 0 | 0.17 | 228 | ||||||||

| Р | 1824 | 0 | 10 | -21 | -10 | 0 | 0 | 8 | ||||||||||

| 29 | Х3 | 24 | 0 | -0.14 | 1 | 0.86 | 0.29 | 0 | -0.14 | |||||||||

| 0 | Х6 | 20 | 0 | 1.43 | 0 | 1.43 | -0.19 | 1 | -0.24 | |||||||||

| 48 | Х1 | 34 | 1 | 0.86 | 0 | -0.14 | -0.05 | 0 | 0.19 | |||||||||

| Р | 2328 | 0 | 7 | 0 | 8 | 6 | 0 | 5 | ||||||||||

Так как все оценочные коэффициенты неотрицательны, то получено оптимальное решение. Оптимальное решение: x1=34, x2=0, x3=24, x4=0, x5=0, x6=20, x7=0. Максимум целевой функции Pmax= 2328.

Ресурсы 1 и 3 являются «узким местом» производства, так как при выполнении оптимального плана они используются полностью (без остатка).

1.2 Двойственная задача линейного программирования.

исходная задача двойственная задача

CX-->max YB-->min

AX<=B, X>=0 YA>=C, Y>=0

P= 48*x1+30*x2+29*x3+10*x4 -->max S= 198*y1+96*y2+228*y3 -->min

3*x1+2*x2+4*x3+3*x4<=198 3*y1+2*y2+6*y3>=48

2*x1+3*x2+1*x3+2*x4<=96 2*y1+3*y2+5*y3>=30

6*x1+5*x2+1*x3+0*x4<=228 4*y1+1*y2+1*y3>=29

x1,x2,x3,x4>=0 3*y1+2*y2+0*y3>=10

y1,y2,y3>=0

Первый способ:

По первой теореме двойственности, оптимальные решения двойственной задачи (y1,y2,y3) равны оценочным коэффициентам при балансовых переменных последней симплекс-таблицы: у1=6, у2=0, у3=5. А экстремум двойственной задачи Smin=2328.

Второй способ:

По второй теореме двойственности, если какая-то компонента оптимального решения исходной задачи отлична от нуля, то соответствующее ей ограничение двойственной задачи на ее оптимальном решении выполняется как строгое равенство. А если какое-то из ограничений исходной задачи на ее оптимальном решении выполняется как строгое неравенство, то соответствующая компонента оптимального решения двойственной задачи обязательно равна нулю.

Так как балансовая переменная второго ограничения (х6) отлична от нуля, следовательно оно выполняется на оптимальном решении как строгое неравенство, а поэтому у2=0. Так как х1 и х3 отличны от нуля, то получаем следующую систему уравнений: 3*у1 +6*у3 = 48

4*у1 + у3 = 29

Решая их, получаем оптимальные решения двойственной задачи: у1=6, у2=0, у3=5.

1.3 Задача о комплектном плане.

Имеем соотношения: x3:x1= 1; x4:x2=3 или х3=х1; х4=3*х2. Подставив эти выражения, получим задачу ЛП с двумя переменными.

77*х1 +60*х2 à max

7*х1 +11*х2 ≤ 198

3*х1 + 9*х2 ≤ 96

7*х1 + 5*х2 ≤ 228

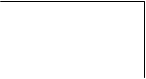

![]() Наносим эти ограничения на плоскость х1х2 и ищем на допустимом множестве максимум функции. Для этого строим градиент grad(77,60). Искомая точка с координатами х1=0; х2»28.29 и максимум прибыли max»2178.

Наносим эти ограничения на плоскость х1х2 и ищем на допустимом множестве максимум функции. Для этого строим градиент grad(77,60). Искомая точка с координатами х1=0; х2»28.29 и максимум прибыли max»2178.

1.4 Оптимальное распределение инвестиций.

Имеем: 4 фирмы, инвестиции в размере 700 тыс. рублей. По этим 4 фирмам их нужно распределить. Размер инвестиций кратен 100 тыс. рублей. Эффект от направления i-й фирме инвестиций в размере m (сотен тыс. рублей) выражается функцией fi(m). Приходим к задаче:

f1(x1)+f2(x2)+f3(x3)+f4(x4)-->max

x1+x2+x3+x4<=7

x1,x2,x3,x4>=0

где xi - неизвестный размер инвестиций i-й фирме. Эта задача решается методом динамического программирования: последовательно ищется оптимальное распределение для k=2,3 и 4 фирм. Пусть первым двум фирмам выделено m инвестиций, обозначим z2(m) величину инвестиций 2-й фирме, при которой сумма f2(z2(j))+f1(m-z2(j)), 0<=j<=m максимальна, саму эту максимальную величину обозначим F2(m). Далее действуем также: находим функции z3 и F3 и т.д. На k-ом шаге для нахождения Fk(m) используем основное рекуррентное соотношение:

Fk(m)=max{fk(j)+F{k-1}(m-j): 0<=j<=7}

Исходные данные:

Таблица №1.

| x | 0 | 100 | 200 | 300 | 400 | 500 | 600 | 700 |

f1(x1) | 0 | 28 | 45 | 65 | 78 | 90 | 102 | 113 |

f2(x2) | 0 | 25 | 41 | 55 | 65 | 75 | 80 | 85 |

f3(x3) | 0 | 15 | 25 | 40 | 50 | 62 | 73 | 82 |

f4(x4) | 0 | 33 | 33 | 42 | 48 | 53 | 56 | 58 |

Заполняем следующую таблицу. Значения f2(x2) складываем со значениями F1(m-x2) = f2(m-x2) и на каждой северо-восточной диагонали находим наибольшее число, которое отмечаем и указываем соответствующее значение z2.

Таблица №2.

m-x2 | 0 | 100 | 200 | 300 | 400 | 500 | 600 | 700 | ||

x2 | f2(x2)/ F1(m-x2) | 0 | 28 | 45 | 65 | 78 | 90 | 102 | 113 | |

| 0 | 0 | 0 | 28 | 45 | 65 | 78 | 90 | 102 | 113 | |

| 100 | 25 | 25 | 53 | 70 | 90 | 103 | 115 | 127 | ||

| 200 | 41 | 41 | 69 | 86 | 106 | 119 | 131 | |||

| 300 | 55 | 55 | 83 | 100 | 120 | 133 | ||||

| 400 | 65 | 65 | 93 | 110 | 130 | |||||

| 500 | 75 | 75 | 103 | 120 | ||||||

| 600 | 80 | 80 | 108 | |||||||

| 700 | 85 | 85 | ||||||||

Голубым цветом обозначен максимальный суммарный эффект от выделения соответствующего размера инвестиций 2-м предприятиям.

Таблица №3.

| m | 0 | 100 | 200 | 300 | 400 | 500 | 600 | 700 |

F2(m) | 0 | 28 | 53 | 70 | 90 | 106 | 120 | 133 |

z2(m) | 0 | 0 | 100 | 100 | 100 | 200 | 300 | 300 |

Продолжая процесс, табулируем функции F3(m) и z3(m).

Таблица №4.

m-x3 | 0 | 100 | 200 | 300 | 400 | 500 | 600 | 700 | ||

x3 | f3(x3)/ F2(m-x3) | 0 | 28 | 53 | 70 | 90 | 106 | 120 | 133 | |

| 0 | 0 | 0 | 28 | 53 | 70 | 90 | 106 | 120 | 133 | |

| 100 | 15 | 15 | 43 | 68 | 85 | 105 | 121 | 135 | ||

| 200 | 25 | 25 | 53 | 78 | 95 | 115 | 131 | |||

| 300 | 40 | 40 | 68 | 93 | 110 | 130 | ||||

| 400 | 50 | 50 | 78 | 103 | 120 | |||||

| 500 | 62 | 62 | 90 | 115 | ||||||

| 600 | 73 | 73 | 101 | |||||||

| 700 | 82 | 82 | ||||||||

Голубым цветом обозначен максимальный суммарный эффект от выделения соответствующего размера инвестиций 3-м предприятиям.

Таблица №5.

| m | 0 | 100 | 200 | 300 | 400 | 500 | 600 | 700 |

F3(m) | 0 | 28 | 53 | 70 | 90 | 106 | 121 | 135 |

z3(m) | 0 | 0 | 0 | 0 | 0 | 0 | 100 | 100 |

В следующей таблице заполняем только одну диагональ для значения m = 700.

Таблица №6.

m-x4 | 0 | 100 | 200 | 300 | 400 | 500 | 600 | 700 | ||

x4 | f4(x4)/ F3(m-x4) | 0 | 28 | 53 | 70 | 90 | 106 | 121 | 135 | |

| 0 | 0 | 0 | 28 | 53 | 70 | 90 | 106 | 121 | 135 | |

| 100 | 20 | 20 | 48 | 73 | 90 | 110 | 126 | 141 | ||

| 200 | 33 | 33 | 61 | 86 | 103 | 123 | 139 | |||

| 300 | 42 | 42 | 70 | 95 | 112 | 132 | ||||

| 400 | 48 | 48 | 76 | 101 | 118 | |||||

| 500 | 53 | 53 | 81 | 106 | ||||||

| 600 | 56 | 56 | 84 | |||||||

| 700 | 58 | 58 | ||||||||

| m | 0 | 100 | 200 | 300 | 400 | 500 | 600 | 700 |

F4(m) | 0 | 28 | 53 | 73 | 90 | 110 | 126 | 141 |

z4(m) | 0 | 0 | 0 | 0 | 0 | 100 | 100 | 100 |

Сведем результаты в таблицу №7.

| m | 0 | 100 | 200 | 300 | 400 | 500 | 600 | 700 |

F1(m)=f1(x1) | 0 | 28 | 45 | 65 | 78 | 90 | 102 | 113 |

| z1=x1 | 0 | 100 | 200 | 300 | 400 | 500 | 600 | 700 |

F2(m) | 0 | 28 | 53 | 70 | 90 | 106 | 120 | 133 |

z2(m) | 0 | 0 | 100 | 100 | 100 | 200 | 300 | 300 |

F3(m) | 0 | 28 | 53 | 70 | 90 | 106 | 121 | 135 |

z3(m) | 0 | 0 | 0 | 0 | 0 | 0 | 100 | 100 |

F4(m) | 0 | 28 | 53 | 73 | 90 | 110 | 126 | 141 |

z4(m) | 0 | 0 | 0 | 0 | 0 | 100 | 100 | 100 |

Теперь F4(700)=141 показывает максимальный суммарный эффект по всем 4-м фирмам, а z4(700)=100 - размер инвестиций в 4-ю фирму для достижения этого максимального эффекта. После этого на долю первых 3-х фирм осталось (700-100) и для достижения максимального суммарного эффекта по первым 3-м фирмам в 3-ю надо вложить 100 и т.д. Голубым цветом отмечены оптимальные значения инвестиций по фирмам и значения эффектов от них.

Таким образом, наилучшим является следующее распределение капитальных вложений по предприятиям: х1*=300; х2*=200; х3*=100; х4*=100. Оно обеспечивает производственному объединению наибольший возможный прирост прибыли 141 тыс.руб.

2. Анализ финансовых операций и инструментов.2.1 Принятие решений в условиях неопределенности.

Предположим, что ЛПР (Лицо, Принимающее Решения) обдумывает четыре возможных решения. Но ситуация на рынке неопределенна, она может быть одной из четырех. С помощью экспертов ЛПР составляет матрицу доходов Q. Элемент этой матрицы q(i,j) показывает доход, полученный ЛПР, если им принято i-е решение, а ситуация оказалась j-я. В этой ситуации полной неопределенности могут быть высказаны лишь некоторые соображения о том, какое решение принять. Сначала построим матрицу рисков. Строится эта матрица так: в каждом столбце матрицы доходов находим максимальный элемент d(j) , после чего элементы r(i,j)=d(j)-q(i,j) и образуют матрицу рисков.

Смысл рисков таков: если бы ЛПР знал что в реальности имеет место j-я ситуация, то он выбрал бы решение с наибольшим доходом, но он не знает, поэтому, принимая i-е решение он рискует недобрать d(j)-q(i,j) - что и есть риск.

матрица доходов

| Варианты (ситуации) | max | min | Вальд | Гурвиц: l*max+ +(1-l)*min; l=1/3 | ||||

| Решения | 0 | 1 | 2 | 8 | 8 | 0 | 2,67 | |

| 2 | 3 | 4 | 10 | 10 | 2 | 2 | 4,67 | |

| 0 | 4 | 6 | 10 | 10 | 0 | 3,32 | ||

| 2 | 6 | 8 | 12 | 12 | 2 | 2 | 5,32 | |

матрица рисков

| Варианты (ситуации) | max | Сэвидж | ||||

| Решения | 2 | 5 | 6 | 4 | 6 | |

| 0 | 3 | 4 | 2 | 4 | ||

| 2 | 2 | 2 | 2 | 2 | ||

| 0 | 0 | 0 | 0 | 0 | 0 | |

Правило Вальда называют правилом крайнего пессимизма: ЛПР уверен, что какое-бы решение он ни принял, ситуация сложится для него самая плохая, так что, принимая i-е решение, он получит минимальный доход q(i)=min{q(i,j):j=1..4}. Но теперь уже из чисел q(i) ЛПР выбирает максимальное и принимает соответствующее решение.

По правилу Сэвиджа находят в каждой строке матрицы рисков максимальный элемент r(i) и затем из чисел r(i) находят минимальное и принимают соответствующее решение.

По правилу Гурвица для каждой строки матрицы доходов находят величину z(i)=l*max{q(i,j):j=1..4}+(1-l)*min{q(i,j):j=1..4}, потом находят из чисел z(i) наибольшее и принимают соответствующее решение. Число l каждый ЛПР выбирает индивидуально - оно отражает его отношение к доходу и риску, при приближении l к 0 правило Гурвица приближается к правилу Вальда, при приближении l к 1 - к правилу розового оптимизма, в нашем случае l равно 1/3.

Итак, по правилу Вальда нам следует принять либо 2-ое, либо 4-ое решение. Сэвидж и Гурвиц нам советуют принять 4-ое решение.

Пусть теперь нам известны вероятности ситуаций - p(j). Имея матрицу доходов Q теперь можно сказать, что доход от i-го решения есть с.в. Q(i) с доходами q(i,j) и вероятностями этих доходов p(j). Кроме того, риск i-го решения также есть с.в. R(i) с рисками r(i,j) и вероятностями этих рисков p(j).

Тогда М(Q(i)), М(R(i)) - средний ожидаемый доход и средний ожидаемый риск i-го решения. Принимать решение (проводить операцию) нужно такое, у которого наибольший средний ожидаемый доход, или наименьший средний ожидаемый риск.

| Варианты (ситуации) | М(Q(i)), М(R(i)) | ||||||||

| Доходы | 0 | 1 | 2 | 8 | 2 | ||||

| 2 | 3 | 4 | 10 | 4 | |||||

| 0 | 4 | 6 | 10 | 4 | |||||

| 2 | 6 | 8 | 12 | 6 | |||||

| Риски | 2 | 5 | 6 | 4 | 4 | ||||

| 0 | 3 | 4 | 2 | 2 | |||||

| 2 | 2 | 2 | 2 | 2 | |||||

| 0 | 0 | 0 | 0 | 0 | |||||

| p(j) | 1/3 | 1/3 | 1/6 | 1/6 | |||||

М(Q(i))= S (q(i,j)* p(j)) М(R(i))= S (r(i,j)* p(j))

Голубым цветом выделен наибольший средний ожидаемый доход (4-ое решение), а красным цветом – наибольший средний ожидаемый риск (4-ое решение). Как видим, они соответствуют одному и тому же решения. Его и следует принять.

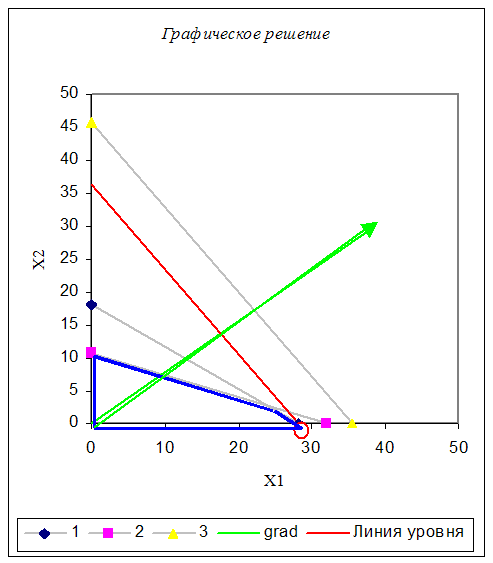

Операции: 1-я – (4;2), 2-я – (2;4), 3-я – (2;4), 4-я – (0;6).

Красным цветом высвечены доминируемые точки (операции), а зеленым – недоминируемые, т.е. оптимальные по Парето. Оптимальной по Парето является 4-я операция.

Была проведена пробная операция, которая значительно сместила распределение вероятностей.

| Варианты (ситуации) | М(Q(i)), М(R(i)) | М*(Q(i)), М*(R(i)) | |||||

| Доходы | 0 | 1 | 2 | 8 | 2 | 7,2 | |

| 2 | 3 | 4 | 10 | 4 | 9,2 | ||

| 0 | 4 | 6 | 10 | 4 | 9 | ||

| 2 | 6 | 8 | 12 | 6 | 11 | ||

| Риски | 2 | 5 | 6 | 4 | 4 | 3,8 | |

| 0 | 3 | 4 | 2 | 2 | 1,8 | ||

| 2 | 2 | 2 | 2 | 2 | 2 | ||

| 0 | 0 | 0 | 0 | 0 | 0 | ||

| p(j) | 1/3 | 1/3 | 1/6 | 1/6 | |||

| p*(j) | 0,1 | 0 | 0 | 0,9 | |||

Где p*(j) – вероятности после проведения пробной операции. М*(Q(i)), М*(R(i)) – средний ожидаемый доход и риск после проведения пробной операции.

Максимально оправданная стоимость пробной операции равна М*(Q(i)) - М(Q(i))=11 – 6 = 5.

Теперь выберем какие-нибудь две операции (1-ю и 4-ю), предположим, что они независимы друг от друга и найдем операцию, являющуюся их линейной комбинацией и более хорошую, чем какая-либо из имеющихся.

1-я операция = (4,2); 4-я операция = (0,6)

Результат: нельзя подобрать такой операции, являющейся линейной комбинацией 1-ой и 4-ой операции, которая бы доминировала все имеющиеся операции.

Пусть взвешивающая формула f(Q)=М(Q)/M(R), при M(R) не равным нулю, тогда для 1- 4 операций f1=0,5; f2=2; f3=2; f4= ¥. Следовательно 4-я операция является самой лучшей (max=¥), а 1-я – самая худшая.

2.2 Анализ доходности и рискованности финансовых операций.

Пусть доход от операции Q есть с.в., которую будем обозначать также как и саму операцию Q. Математическое ожидание M(Q)=S(q(i)*p(i)) называют еще средним ожидаемым доходом, а риск операции r = s =ÖD(Q)=Ö(M(Q2)-M2(Q)) отождествляют со средним квадратическим отклонением.

| номер операции | Доходы (Q) и их вероятности (Р) | M(Q) | r | |||

| 1 | 0 | 1 | 5 | 14 | 4,2 | 5,19 |

| 1/5 | 2/5 | 1/5 | 1/5 | |||

| 2 | 2 | 4 | 6 | 18 | 6,8 | 5,74 |

| 1/5 | 2/5 | 1/5 | 1/5 | |||

| 3 | 0 | 8 | 16 | 20 | 8 | 8,72 |

| 1/2 | 1/8 | 1/8 | 1/4 | |||

| 4 | 2 | 12 | 18 | 22 | 16,25 | 6,12 |

| 1/8 | 1/8 | 1/2 | 1/4 | |||

Необходимые расчеты:

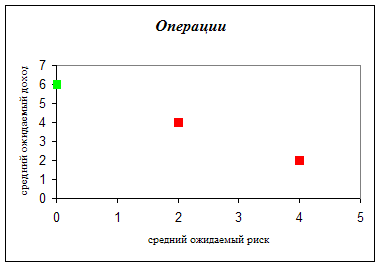

Красным цветом высвечены доминируемые точки (операции), а зеленым – недоминируемые, т.е. оптимальные по Парето. Оптимальными по Парето являются 1-я,2-я и 4-я операции.

Теперь выберем две операции (1-ю: Q1 и 4-ю: Q4), предположим, что они независимы друг от друга и выясним, нет ли операции, являющейся их линейной комбинацией и более хорошей, чем какая-либо из имеющихся.

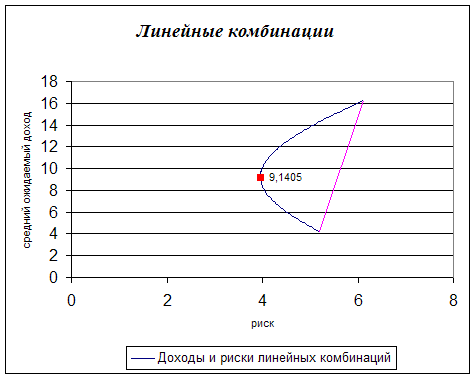

Пусть Q1 и Q4 две финансовые операции со средним ожидаемым доходом 4,2 и 16,25 и рисками 5,19 и 6,12 соответственно. Пусть t - какое-нибудь число между 0 и 1 . Тогда операция Qt=(1-t)Q1+tQ4 называется линейной комбинацией операций Q1,Q4. Средний ожидаемый доход операции Qt равен M(Qt) = 4,2* (1-t) + 16,25*t, а риск операции Qt равен rt =Ö(26,94*(1-t)2+37,44*t2). Была найдена операция Q*, являющаяся линейной комбинацией исходных операций, со средним ожидаемым доходом 9,14 и риском 3,96, которая превосходит все имеющиеся операции по риску.

Определить лучшую и худшую операции можно также с помощью взвешивающей формулы f(Q)= 2*M(Q) – r. Имеем: f(Q1)=3,21; f(Q2)=7,86; f(Q3)=7,28; f(Q4)=26,38. Следовательно, 4-я операция является самой лучшей, а 1-я – самой худшей.

2.3 Статистический анализ денежных потоков.

Исходные данные для анализа: ежедневные (суммарные) денежные вклады населения в отделение сбербанка в течение 4-х недель (или аналогичный какой-нибудь денежный поток).

Исходные данные:

| 1-я неделя | 2-я неделя | 3-я неделя | 4-я неделя | ||||||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 1 | 2 | 3 | 4 | 5 | 6 | 1 | 2 | 3 | 4 | 5 | 6 | 1 | 2 | 3 | 4 | 5 | 6 |

| 6 | 5 | 13 | 15 | 14 | 13 | 9 | 9 | 9 | 9 | 9 | 9 | 12 | 12 | 12 | 12 | 12 | 12 | 3 | 1 | 17 | 19 | 5 | 4 |

Денежный поток:

| 6 | 5 | 13 | 15 | 14 | 13 | 9 | 9 | 9 | 9 | 9 | 9 | 12 | 12 | 12 | 12 | 12 | 12 | 3 | 1 | 17 | 19 | 5 | 4 |

Ранжированный ряд:

| 1 | 3 | 4 | 5 | 5 | 6 | 9 | 9 | 9 | 9 | 9 | 9 | 12 | 12 | 12 | 12 | 12 | 12 | 13 | 13 | 14 | 15 | 17 | 19 |

Дискретный вариационный ряд:

| значения | 1 | 3 | 4 | 5 | 6 | 9 | 12 | 13 | 14 | 15 | 17 | 19 |

| частоты | 1 | 1 | 1 | 2 | 1 | 6 | 6 | 2 | 1 | 1 | 1 | 1 |

| частости | 1/24 | 1/24 | 1/24<

Подобные работы:

Актуально:

|