Финансовая деятельность организации

3

Глава 1Финансы предприятия

1.1 Содержание и сущность финансов на предприятии

6

1.2 Организация управления финансами

14

1.3 Структура системы управления финансовой деятельностью

18

Глава 2Управление финансами предприятия

2.1. Финансовый анализ хозяйственной деятельности

22

2.2. Краткосрочный финансовый анализ и планирование

39

2.3. Планирование инвестиций

44

Глава 3Финансовая деятельность туристической корпорации «ТТТ»

3.1. Общая характеристика предприятия ООО «ТТТ»

53

3.2 Организация финансовой деятельности туристического холдинга

56

3.3Основные направления улучшения деятельности финансового отдела

57

Заключение

66

68

Приложения

69

Введение.Посвящается моей Маме.

Процесс формирования рыночной экономики в последние десятилетие заметно изменил экономическую реальность на пространстве СНГ. С некоторыми допущениям можно сказать, что за период с начала 90-х годов были образованы новые экономические и политические институты, сформулированы другие правила экономической деятельности, задан иной вектор развития.

Экономика РФ становится все более открытой, и потому вовлеченной в систему международных экономических отношений. Международные финансовые рынки, рынки капитала и услуг, значительно влияют на внутреннюю ситуацию, и значит становятся еще одним фактором развития отечественной экономики. Внешнее влияние проявляется двояко, с одной стороны, открытость экономики предъявляет к функционированию российских предприятий мировые стандарты эффективности производства и качества выпускаемой продукции, с другой, выявляет новые, возможно, в отсутствие такого воздействия никогда не появившиеся проблемы.

Одним из наиболее значимых внешних факторов является внедрение новых информационных технологий в сферу организации и управления современным предприятием. Достаточно ярким примером процесса взаимодействия национальной и мировой систем экономик служит феномен унификации стандартов финансовой отчетности (МСФО) и методов ведения бухгалтерского учета, что на микроэкономическом уровне означает приведение национальных способов, методов учета и анализа деятельности организаций к неким единым для остального мира стандартам. Более того, в известном смысле использование таких стандартов само по себе является неким ключом к выходу на мировые рынки капитала и инвестиций.

Но это всего лишь один из камней экономической мозаики, основной рисунок которой – «глобальная конкуренция». В связи с этим Питер Друкер писал: «Ни одно учреждение, будь то коммерческое предприятие, университет или больница, не может рассчитывать на выживание, не говоря уже об успехе, если не будет соответствовать стандартам, которые устанавливают лидеры индустрии, в какой части мира они бы ни находились».(1)

Становится очевидным, что для обществ на постсоветском пространстве критически важно создание новых или реорганизация существующих предприятий в соответствии с критериями, удовлетворяющими мировому уровню эффективности и производительности.

И здесь на первое место выходит деятельность одного из структурных подразделений современного предприятия – финансовой службы. Данный отдел(2) является важным звеном в цепи управления и организации деятельности всего предприятия. Используя данные бухгалтерского учета, маркетинговых исследований, информацию внешней среды, при помощи финансово-экономического анализа финансовая служба отвечает на следующий вопрос: как в данной конкретной ситуации найти оптимальные соотношения для таких показателей как ликвидность и рост, доля рынка, прибыльность или богатство для акционеров?

Очевидно, что, по сути, и содержанию финансовая деятельность отличается от стандартного бухгалтерского учета. Безусловно, она неотделима от деятельности других подразделений, но если подойти к проблеме с точки зрения функций, то перед финансовой службой стоят несколько другие задачи. Они значительно шире по определению, и, например, включают в себя оценку и анализ такого слабо выявляемого параметра, как альтернативные стоимости. Это в какой то мере сближает финансовый анализ с экономическим. Но финансовый анализ уже экономического, поскольку задан ограничениями или условиями, накладываемыми конкретной ситуацией на производстве, т.е. микроэкономическими условиями.

Целью дипломной работы является раскрытие сути и содержания деятельности финансовой службы и формирование ею информационной базы для принятия управленческих решений. Она достигается через последовательное определение функций и задач финансов, принципов управлением финансами, понятия финансовый менеджмент. Так же для достижения основной цели работы исследуются практические финансовые методы, используемые современными предприятиями для управления финансовыми потоками.

Исследуемым объектом является туристический холдинг «ТТT», специализирующийся на международной туристической деятельности. Основной задачей данного предприятия, является: предоставление целевой группе потребителей высококачественных услуг в области международного туризма.

Предмет исследования – сам процесс функционирования финансовой системы предприятия вообще, и деятельность финансовой службы компании «ТТТ», в частности.

Анализируемый период охватывает два отчетных года работы предприятия (2000 и 2001-ый).

В процессе подготовки работы были использованы отдельные и консолидированные балансы компании «ТТТ», а также бухгалтерские данные входящих в холдинг зависимых предприятий. Использовалась также другая оценочная и косвенная информация.

Структурно дипломная работа состоит из введения, трёх глав, заключения, списка использованной литературы и приложения.

Понятийный аппарат, используемый в работе, полностью сопоставим по содержанию, с понятиями, устоявшимися в отечественной финансово-экономической литературе. Там где, те или иные термины требуют дополнительного раскрытия, приведены сноски.

Направления реализации полученных выводов, могут быть определены следующим образом: рекомендации по совершенствованию деятельности финансовой службы компании «ТТТ» основанные на результатах данной работы, будут оформлены в виде докладной записки, на представление в центральную бухгалтерию.

Глава 1 Финансы предприятия

1.1 Финансы предприятия – содержание и сущность

Финансовая система страны может быть представлена несколькими большими системными блоками: государственные или централизованные финансы, финансы хозяйствующих субъектов, финансы домашних хозяйств.

Значимость для общества каждого блока не вызывает сомнений, но основу современной экономики, как и по объему, так и по вкладу в совокупный национальный продукт, составляют финансы хозяйствующих субъектов.

Формы организации своей деятельности, хозяйствующий субъект, выбирает на основе действующего законодательства, в соответствии с целями, для которых он создается. В гражданском кодексе Российской Федерации, такой основной формой является юридическое лицо. Там же, приводится существенный признак деления юридических лиц, в зависимости от целей создания организации на коммерческие и некоммерческие.

Принято считать, что наиболее приемлемой организационно-правовой формой для коммерческой деятельности юридических лиц в Российской Федерации, является хозяйственные общества. Это подтверждается как международной практикой, так и не продолжительной отечественной. Основное преимущество такой формы – это ограниченная степень правовой ответственности, в случае банкротства организации, и в тоже время максимально возможный контроль за деятельностью организации со стороны собственников юридического лица. Такой юридически закрепленный «баланс» интересов и ответственности, позволяет этой форме организаций быть наиболее активными экономическими агентами.

Одним из основных компонентов финансово-хозяйственной деятельности предприятия(3) является денежные отношения, присутствующие на всех этапах создания и реализации вновь создаваемой полезности.

На предприятии финансы используются для следующих экономических взаимоотношений:

- отношения между предприятием и другими предприятиями, в ходе выполняемой финансово-хозяйственной деятельности. К финансовым отношениям не относятся отношения купли-продажи, обмена и т.п., а относится, например, применение финансовых санкций за невыполнение условий договора (контракта), обеспечение самого процесса купли-продажи или инвестиционная деятельность предприятия.

- между предприятиями и подразделениями, входящими в его состав. Такие отношения зависят от структуры предприятия и финансового взаимодействия, между подразделениями, имеющими самостоятельные балансы и счета. Эти отношения возникают в связи с формированием уставного фонда, перераспределением оборотных средств и прибыли, уплатой налогов и др.;

- между предприятиями и сотрудниками по поводу выплаты заработной платы;

- между предприятием и государственным бюджетом по поводу уплаты налогов, получения льгот, целевого финансирования, государственных кредитов в различных формах и т.д.;

- между предприятием и кредитными организациями, по поводу получения и возврата денежных средств;

- между предприятиями и инвестиционными институтами по поводу формирования и использования свободных денежных ресурсов (инвестиционные фонды, пенсионные фонды и т.д.);

- между предприятием и вышестоящими органами (холдинги, концерны) по поводу перелива капитала;

- между предприятием и собственниками, акционерами по поводу выплат доходов, дивидендов.

Таким образом, финансы предприятия – представляют собой совокупность денежных отношений, возникающих у субъектов хозяйствования по поводу формирования фактических и (или) потенциальных фондов денежных средств, их распределения и использования на нужды производства и потребления.(4)

Данное определение наиболее точно обозначает поле деятельности финансов предприятия, выделяя функциональный аспект вопроса: формирование, распределение и использование фондов денежных средств.

В реализации функций финансов предприятия, проявляется их сущность как одного из важнейших элементов организационной структуры и процесса регулирования деятельностью предприятия.(5)

К функциям финансов предприятия принято относить следующие:

- Инвестиционно-распределительная.

- Фондообразующая.

- Доходо-распределительная.

- Обеспечивающая.

- Контрольная.

Инвестиционно-распределительная функция финансов проявляется в распределении финансовых ресурсов внутри предприятия, способствующее наиболее эффективному их использованию.

Распределение происходит в основном по двум направлениям: по подразделениям исходя из экономической целесообразности, и по видам активов.

Распределение финансовых ресурсов внутри предприятия, отражает его инвестиционную политику по отношению к собственным подразделениям. Основной критерий для определения целесообразности инвестирования достаточно прост - там, где внутренние финансовые инвестиции, на единицу вложенных средств, приносят относительно больший дополнительный доход, там планируемый поток инвестиций будет превышать средний уровень вложений по другим подразделениям предприятия.

Распределение по видам активов, реализуется в стремлении оптимизировать активную сторону баланса. Одной из основных проблем, связанных с оптимизацией левой части баланса, является нахождение оптимального соотношения величины денежных средств, достаточных для нормального функционирования предприятия. Как избыток, так и дефицит свободных денежных средств, считаются отрицательным показателем деятельности финансовой службы. Подробно методика краткосрочного анализа и управлением финансами рассмотрена во второй главе.

Фондообразующая функция заключается в оптимизации правой стороны, т.е. пассивной части баланса предприятия. Создание и функционирование предприятия связанно с процессом привлечение средств из различных источников. Это в первую очередь акционеры и держатели акций, различные кредитные учреждения, государственные органы и др. В пассивной части баланса также отражается задолженность перед поставщиками и потребителями, нераспределенная прибыль предшествующих периодов. Здесь финансовому менеджеру необходимо, определить альтернативные стоимости данных источников, и найти их наиболее приемлемую комбинацию. Реализация данной функции, особенно отчетливо проявляется определении источников для реализации инвестиционных программ.

Доходо-распределительная функция, непосредственно связана с существованием предприятия как источника дохода, для собственников.

Обеспечивающая функция связанна с целью создания предприятия – постоянное генерирование прибыли для собственников.

Контрольная функция финансов, состоит в том, что при помощи системы определенных финансовых показателей, можно осуществлять действенный контроль за предприятием, судить об эффективности управления, контролировать выполнение инвестиционных программ. Данная функция может реализовываться государственными органами, собственниками предприятия, контрагентами и менеджментом компании.

В зависимости от специфики самого предприятия, его организационной структуры, формы организации финансовый службы могут существенно отличаться. Однако наиболее общей целью, данного отдела остается - обеспечение эффективного функционирования предприятия с точки зрения организации его финансовой деятельности. Поскольку, в принципе, под такое определение попадает деятельность и других отделов, выделим те специфические задачи финансовой службы, которые отличают ее от остальных подразделений:

· Финансовый контроль и анализ текущей деятельности предприятия.

· Оптимизация деятельности предприятия:

- Ресурсная.

- Налоговая.

- Структурная.

· Участие в разработке и экономический анализ, различных по долгосрочности, перспективных планов развития предприятия.

· Предоставление аналитической и справочной информации в другие управленческие отделы.

Управление финансами на предприятии базируется на общих принципах управления. Присутствует объект управления – совокупность денежных отношений, субъект управления - некая организационная структура, а между ними устанавливаются определенные взаимоотношения.

Существенные отличия проявляются в принципах, на которых строится отношения между субъектом и объектом управления.

К таковым относятся:

Принцип саморегулирования хозяйственной деятельности – заключается в предоставлении предприятию полной самостоятельности в принятии решений о направлениях развития, исходя из имеющихся условий и наличия финансовых ресурсов.

Принцип самоокупаемости – предполагает, что средства, вносимые в какое-либо направление развития, будут окупаться за счет прибыли или других собственных ресурсов предприятия.

Принцип самофинансирования – предполагает не только рентабельную работу предприятия, но и формирование структуры денежных фондов, достаточных как для простого, так и для расширенного воспроизводства.

К основным источникам самофинансирования относятся:

- прибыль;

- средства амортизационных фондов;

- внутренние финансовые резервы;

- паевые взносы;

- выпуск ценных бумаг и т.п.

Более определенно, принципы организации финансовой деятельности могут быть сформулированы как деятельность финансовой службы по поводу:

- Поиска оптимального баланса денежных и материальных потоков.

- Организации непрерывного функционирования предприятия, ориентация его на постоянное расширение.

- Изменение организации в соответствии с изменениями внешней среды.

- Минимизации различных рисков.

- Диверсификации инвестиционных вложений капитала.

Эффективная деятельность финансовой службы не возможна без определения некой организационной структуры управления финансами. Данная структура обеспечивает должную реализацию основных функций финансов предприятия, распределяет сферы ответственности между подразделениями. В зависимости от величины предприятия и масштабов деятельности организационная структура может существенно варьироваться. Так на малых предприятиях, данная служба может вообще отсутствовать, или ее функции выполняет бухгалтерия. Если говорить о большой организации, то можно привести примерную схему организационной структуры.

Рис. 1.1-1 Финансовый отдел в организационной структуре управления деятельностью предприятия:

Любая организационная структура, под влиянием различных факторов может претерпевать различные изменения. Это особенно актуально в современных условиях. Однако, в процессе модификации, необходимо придерживать следующих основных принципов:

- Принцип эффективности организации управления.

- Принцип финансового контроля или внутреннего аудита.

- Принцип финансового стимулирования.

- Принцип материальной ответственности.

Принятие во внимание указанных выше положений, при изменении или создания новой структуры управления финансами, может минимизировать риски, с которым связанна подобная реорганизация.

Особую важность, в системе организации деятельности финансовой службы, имеет деление оборотных средств на собственные и заемные. К собственным денежным средствам, принято относить средства, которые закреплены за предприятием в бессрочное пользование, заемные средства – это в основном банковские кредиты – предоставляются предприятию на относительно небольшой срок и с определенной целью.

Деление оборотных средств на собственные и заемные связанно, прежде всего, с тем, что у предприятия в отдельные периоды возникает повышенная потребность в дополнительных финансовых ресурсах, например в связи с сезонным характером производства и реализации продукции. Для ее покрытия иногда целесообразно использовать краткосрочные банковские кредиты. Сочетание собственных и заемных средств позволяет более рационально использовать оборотные средства.

Для обеспечения нормальной деятельности предприятия, создаются, (Как правило, за счет чистой прибыли) различные целевые фонды денежных средств. Это повышает устойчивость предприятия к неожиданным изменениям внешней среды, способствует плавному выходу из возможных кризисов. К основным фондам относят:

- Фонд основных средств;

- Фонд оборотных средств;

- Финансовый резерв;

- Фонд амортизации;

- Различные страховые фонды;

- Фонд развития;

- Фонд потребления;

- Фонд нераспределенной прибыли.

1.2 Организация управления финансами.

За финансовую работу на предприятиях, в соответствии с Гражданским Кодексом, отвечает директор. За управление финансами отвечает назначенный финансовый директор или главный бухгалтер. Исходя из экономической целесообразности, указанные должностные лица, определяют структуру и основные задачи для вновь создаваемого подразделения. Финансовый отдел может быть организован как в рамках бухгалтерской службы, так и выделен в отдельное подразделение.

На крупных предприятиях принято создавать специальные службы: выделяя специалистов по управлению оперативным, текущим и стратегическим денежным потокам.

Основой организации финансов предприятия является наличие финансовых ресурсов, в размерах, необходимых для осуществления организации хозяйственной и коммерческой деятельности предприятия.

Первоначальное формирование этих ресурсов, производится в период создания предприятия (реорганизации), путем образования уставного фонда, как правило, изначально подразделяющегося на основные и оборотные средства. Источником образования уставного фонда могут быть: акционерный капитал, собственные средства предпринимателя, кредиты, бюджетные средства и др.

В последствии, когда предприятие начинает реализовывать, задачи, ради которых оно было образованно, ресурсы распределяются по тем, направлениям, которые были обозначены в бизнес-плане предприятия. В месте с тем, коррекция в экономической стратегии предприятия, уточнение фактических объемов финансовых потоков, организационные изменения – являются, необходимым условием эффективной деятельности в современном мире.

С точки зрения практической организации процесса управления финансовыми потоками, важным моментом становится способность финансовой службы отвечать на следующие, важные вопросы:

- Определение оптимального состава и структуры активов и пассивов.

- Выработка сбалансированной политики учитывающей стратегические и тактические интересы: собственников, инвесторов, наемных работников и пр.

- Мониторинг деятельности предприятия, а также управление: платежеспособностью, финансовой устойчивостью, экономической эффективностью и ритмичностью платежных операций.

Данные задачи решаются в рамках финансового менеджмента предприятия, как системы управления финансами предприятия.

К финансовому менеджменту, можно относить достаточно широкий круг вопросов, – по сути, это вся совокупность деятельности предприятия по привлечению и расходованию финансовых средств.

Финансовый менеджмент имеет определенную структуру. Одной из важных составных его частей является финансовый анализ, базирующийся на данных бухгалтерского учёта и вероятностных оценках будущих показателей хозяйственной жизни.

В связи с этим бухгалтерская отчётность становится информационной основой последующих аналитических расчётов, необходимых для принятия управленческих решений. Решения финансового характера точны настолько, насколько точна и объективна информационная база.

Финансовый менеджмент строится на нескольких основных концепциях: временной ценности денежных ресурсов, денежных потоков, финансовом риске, цены капитала и эффективном рынке.

Для финансового менеджера временная ценность денежных ресурсов имеет особое значение, поскольку в аналитических расчётах приходится сравнивать денежные потоки, генерируемые в разные периоды времени. В данной концепции, отражается и важное отличие финансового учета от бухгалтерского – различные временные горизонты для объектов анализа и использование финансовым менеджментом теории альтернативных стоимостей.

Концепция денежных потоков связана с оперированием ресурсами предприятия в денежной форме. Это налагает определенную специфику на деятельность финансового менеджмента.

Финансовый риск обусловлен фактором неопределенности, присутствующий в большинстве решений финансового характера. Задача финансового менеджмента – найти необходимое сочетание риска и доходности для конкретного решения. Если рассматривать понятие риск как фактор деятельности любой организации, то функции как финансового, так и управленческого менеджмента схожи – минимизация рисков. Эта концепция также связанна с понятием альтернативных издержек. Поскольку, любые действия по минимизации рисков, так или иначе, связаны с затратами.

Необходимо отметить другой важный элемент – эффективный рынок. Эффективность рынков определяется скоростью распространения информации. В общем случае, чем быстрей информация доходит до заинтересованного получателя, тем более эффективным считается данный рынок. Проблема эффективности рынков для финансового менеджмента в первую очередь связанна с мониторингом и взаимодействием с внешней средой. Оттуда финансовый менеджер получает информацию о стоимости альтернатив, рисках и другие критические важные данные.

В настоящих условиях финансовый менеджер становится одним из ключевых фигур на предприятии. Он ответственен за постановку проблем финансового характера, анализ целесообразности использования того или иного способа действий, принятого руководством предприятия, и за предложение наиболее приемлемого варианта действия, т.е. в целом за организацию эффективной деятельности предприятия. Такое широкое определение функции финансового менеджмента ограниченно его сферой ответственности – финансовые ресурсы.

Так, деятельность финансового менеджера в общем, виде может быть представлена следующими направлениями:

- Кратко и среднесрочный финансовый анализ и планирование.

- Обеспечение предприятия финансовыми ресурсами (управления источниками средств).

- Распределение финансовых ресурсов (инвестиционная политика).

Финансовый анализ – это метод изучения финансового механизма предприятия, процессов формирования и использования финансовых ресурсов для его оперативной и инвестиционной деятельности. Результатом финансового анализа является оценка: финансового благополучия предприятия, состояния его имущества, активов и пассивов баланса, скорости оборота всего капитала и его отдельных частей, доходности используемых средств.

Финансовое планирование – это деятельность финансового менеджмента направленная на разработку кратко и среднесрочных финансовых планов работы предприятия.

Управление источниками средств в финансовом менеджменте определяется как постоянный поиск оптимального соотношения собственных и заемных средств, для повышения эффективности деятельности предприятия. Финансовый менеджментом проводит также и экономический анализ того или иного источника.

Распределение финансовых потоков, как одна из задач финансовой службы заключается в разработке и реализации инвестиционной политики предприятия.

Подводя итог характеристики финансового менеджмента, в терминах реальной экономического существование организации, можно, сказать, что успешное финансовое управление направленно на:

- выживание фирмы в условиях конкурентной борьбы.

- избежание банкротства и финансовых неудач.

- лидерство в борьбе с конкурентами.

- приемлемые темпы роста экономического потенциала фирмы.

- рост объёмов производства и реализации.

- максимизация прибыли.

- минимизация расходов.

- обеспечение рентабельной работы фирмы.

1.3 Структура системы управления финансовой деятельностью

К деятельности финансовой службы, современные условия, предъявляют повышенные требования. По своей сути и организационным задачам – финансовый отдел, является тем местом, узловым информационным центром, в который «стекается» вся информация о деятельности организации. Здесь сосредотачивается и анализируется данные бухгалтерского учета, отчеты о состоянии вешней экономической среды, информация о потребителях и конкурентах и пр.

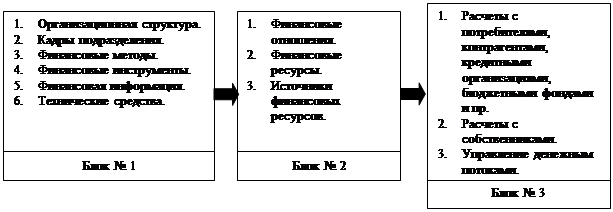

Система финансово-информационных потоков основана на субъектно-объектных отношениях, которые возникают у организации в процессе управление финансами. Схематично данная система может быть представлена в следующем виде:

Рис. 1.3-1

Логика функционирования отдела выглядит следующим образом: информация, поступающая из бухгалтерских отчетов, данные из внешней среды в Блоке № 1 обрабатывается при помощи финансово-экономического анализа, с использованием известных процедур. На основании полученных данных применяются соответствующие механизмы воздействия на переменные в Блоке № 2. Такое воздействие, в свою очередь проявляется в изменении параметров в Блоке № 3. Такая цепочка воздействий повторяется непрерывно на протяжении всего процесса управлению финансовой деятельностью.

Следует заметить, что последующий цикл воздействий на те или иные параметры, напрямую зависит от результатов предыдущих реакций системы на воздействие. Можно сказать, что образуется некий цикл: воздействие – реакция – корректировка воздействия – воздействие. Целевой установкой служит основные задачи финансового менеджмента как такового и краткосрочные планы развития организации.

Очевидно, что организационная структура являет собой совокупность взаимосвязанных и взаимодействующих структурных и функциональных подразделений.

Функционально и структурно принято выделять два основных подразделения: планово-аналитический и учетно-контрольный.

Учетно-контрольную функцию, в современных российских предприятиях, берет на себя бухгалтерский отдел. Хотя данные функции, в другом виде, также присущи и финансовому отделу. Планово-аналитическая функция, это прерогатива финансового отдела.

Учитывая характеристики объекта и субъекта финансового управления, сама «технология» и инструменты обладают определенной спецификой (Например, различные временные горизонты). Совокупность инструментов финансового управления определяется понятием финансовый механизм управления.

Финансовый механизм управления – это совокупность способов, методов организации финансовых отношений на предприятии. К ним принято относить: финансовые методы и финансовые рычаги.

Финансовые методы:

· Анализ;

· Планирование;

· Прогнозирование (на этапе перспективного планирования);

· Стимулирование;

Финансовые рычаги (механизмы воздействия):

· Нераспределенная прибыль;

· Амортизация;

· Выручка;

· Прибыль и пр.

Информационным обеспечением финансового управления является: финансовая, производственная и коммерческая информация.

Основу финансовой информации составляет данные бухгалтерского и внутреннего учета.

К данным бухгалтерского учета предъявляются следующие условия:

– Значимость (Своевременность, прогностическая ценность, наличие обратной связи).

– Надежность (достоверность, возможность проверки и нейтральность)

– Сопоставимость.

– Постоянство.

Источником производственной и технологической информации является технические и инженерные отделы предприятия. Они разрабатывают технологию производства, составляют планы по количеству и качеству материальных составляющих производственного процесса.

Коммерческая информация в основном поступает из внешней среды и может анализироваться в маркетинговом, финансовом и бухгалтерском отделах.

Важнейшим элементом механизма управления является анализ. В свою очередь, финансовый анализ является частью общего, более полного анализа хозяйственной деятельности, состоящего из двух основных разделов:

· Финансового анализа.

· Управленческого анализа.

Финансовый анализ подразделяется на внешний и внутренний.

Особенностью внешнего анализа является:

· Множественность субъектов, пользователей информации

· Разнообразие целей.

· Наличие типовых методик, в том числе международных.

· Ориентация на публичность отчетности.

· Ограниченность задач анализа как следствие предыдущего фактора.

· Максимальная открытость результатов анализа для пользователей информации.

Основное содержание внешнего финансового анализа, осуществляемого партнерами и собственниками предприятия, по данным публичной финансовой отчетности, составляют:

· анализ абсолютных показателей прибыли;

· анализ относительных показателей рентабельности;

· анализ финансового состояния, рыночной устойчивости, ликвидности баланса и платежеспособности предприятия;

· анализ эффективности использования заемного капитала и экономическая диагностика финансового состояния предприятия.

Внутренний финансовый анализ использует в качестве источника информации данные бухгалтерского учета, данные о технической подготовке производства, нормативную и плановую информацию и др.

Основное содержание внутрихозяйственного финансового анализа может быть дополнено и другими аспектами, имеющими значение для оптимизации управления:

· анализ эффективности авансирования капитала,

· анализ взаимосвязи издержек, оборота и прибыли.

В системе управленческого анализа появляется возможность проведения комплексного экономического анализа и оценки эффективности хозяйственной деятельности за счет привлечения данных управленческого и производственного учета.

Особенности управленческого анализа являются:

· ориентация результатов анализа на свое руководство;

· использование всех источников информации для анализа;

· отсутствие регламентации со стороны;

· комплексность анализа, изучение всех сторон деятельности предприятия;

· максимальная закрытость результатов анализа в целях сохранения коммерческой тайны.

Выводы: В данной главе были рассмотрены основные понятия раскрывающие, содержание финансовой деятельности предприятия, т.е. функции, задачи, принципы управлением финансами. Определенно место финансов коммерческих организаций в финансовой системе государства. Сформулированы принципы организации финансовой службы. Отдельно, во втором параграфе, рассмотрено понятие финансовый менеджмент. В последнем параграфе данной главы приведена оптимальная структура системы управления финансовой деятельностью.

Глава 2 Управление финансами предприятия

2.1.0 Финансовый анализ хозяйственной деятельности

В параграфе 3 первой главы были обозначены основные этапы в системе управления финансовой деятельностью предприятия. На первом этапе происходит обработка информации и ее интерпретация, второй связан с реализацией полученных результатов, третий характеризуется возникновением определенных отношений между объектом управления – финансами предприятия и субъектом управления - финансовым менеджментом.

Управление финансами предприятия начинается с анализа его предшествующей деятельности. Источники информации, используемые менеджментом для управления и анализа делятся на внешние и внутренние. В соответствии с этим делением, выделяется два типа анализа – внутренний и внешний. Внешний финансовый анализ или «Экспресс анализ» основан исключительно на данных бухгалтерского учета. Для целей внутреннего анализа используется все возможные и доступные источники информации выбор, которых, определяется целью проводимого анализа. (См. 2.2.9 Внутренний анализ)

2.1.1 Внешний финансовый анализ, и его составляющие

Анализ финансового состояния является базовым инструментом исследования деятельности фирмы. Его информационную основу составляет публичные данные бухгалтерской отчетности.

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется: обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

К основным пользователям получаемой аналитической информации, относятся самая заинтересованная группа – собственники предприятия. Известно, что информационные запросы собственников всегда наиболее обширны по сравнению с запросами других пользователей. Следовательно, если публичная отчетность, ее ф