Анализ хозяйственной деятельности предприятия связи

АННОТАЦИЯГлавная цель данной работы - исследовать финансовое состояние предприятия Александровский РУС, выявить основные проблемы финансовой деятельности и дать рекомендации по управлению финансами.

Исходя из поставленных целей, можно сформировать задачи:

- предварительный обзор баланса и анализ его ликвидности;

- характеристика имущества предприятия: основных и оборотных средств и их оборачиваемости, выявление проблем;

- характеристика источников средств предприятия: собственных и заемных;

- оценка финансовой устойчивости;

- расчет коэффициентов ликвидности;

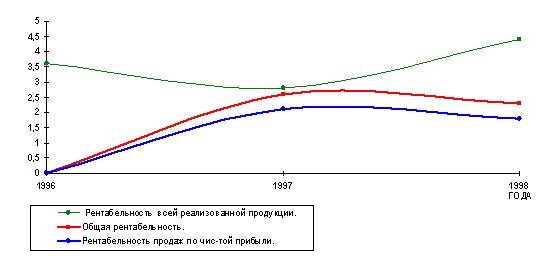

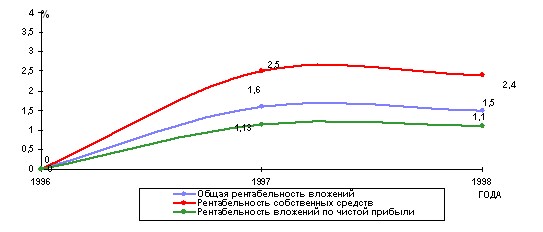

- анализ прибыли и рентабельности;

- разработка мероприятий по улучшению финансово - хозяйственной деятельности.

Для решения вышеперечисленных задач была использована годовая бухгалтерская отчетность Александровского РУС за 1997, 1998 годы, а именно:

- бухгалтерский баланс (форма № 1 по ОКУД),

- приложение к бухгалтерскому балансу (форма № 5 по ОКУД)

- отчет о движении денежных средств (форма № 4 по ОКУД)

- отчет о прибылях и убытках (форма № 2 по ОКУД)

- отчет о движениях капитала (форма № 3 по ОКУД)

Объектом исследования является филиал ОАО «Электросвязь» Ставропольского края Александровский районный узел связи (Александровский РУС). Предмет анализа - финансовые процессы предприятия и конечные производственно - хозяйственные результаты его деятельности.

При проведении данного анализа были использованы следующие приемы и методы:

- горизонтальный анализ, вертикальный анализ,

- анализ коэффициентов (относительных показателей),

- сравнительный анализ.

В результате проведенного анализа были выявлены серьезные проблемы в финансово-хозяйственной деятельности, такие как : неплатежеспособность предприятия, низкая рентабельность услуг, полное отсутствие собственных оборотных средств и т.д.

ВВЕДЕНИЕВ настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность предприятий, их экономическая и юридическая ответственность. Резко возрастает значения финансовой устойчивости субъектов хозяйствования. Все это значительно увеличивает роль анализа их финансового состояния: наличия, размещения и использования денежных средств.

Результаты такого анализа необходимы не только руководителю предприятия для оценки финансового состояния предприятия, но и следующим лицам, которые принимают непосредственное участие в хозяйственной деятельности предприятия :

1) инвесторам, которым необходимо принять решение о формировании портфеля ценных бумаг предприятия;

2) кредиторам, которые должны выдать при необходимости кредиты предприятию и быть уверенными, что их кредиты вернут вместе с процентами раньше, чем предприятие обанкротится;

3) аудиторам, которым необходимо проверить отчетность и хозяйственную деятельность предприятия и дать соответствующие рекомендации по ведению бухгалтерского учета;

4) руководителям маркетинговых и рекламных отделов, которые на основе этой информации создают стратегию продвижения товара на рынки.

В данной работе проводится анализ финансовой деятельности Александровского РУС. Это производственное предприятие, которое занимается предоставлением услуг связи . В настоящее время на предприятии работает около 170 человек.

Александровский РУС находится в с. Александровском Ставропольского края и занимается предоставлением услуг связи в Александровском районе. В районе очень сложное экономическое положение, связанное с простоем агропромышленного комплекса, от которого главным образом зависит его жизнедеятельность . В связи с этим предприятия района находятся в условиях неблагоприятной внешней среды (взаимные неплатежи, отсутствие денежных средств и т. д.). У них существует множество финансовых и других проблем, которые необходимо анализировать для выявления ключевых, и возможности воздействовать на них. В силу всего выше перечисленного необходимо детально рассмотреть все стороны и аспекты финансовой деятельности данного предприятия.

1. СОДЕРЖАНИЕ ФИНАНСОВОГО АНАЛИЗАФинансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий используют результаты финансового анализа для принятия решений по оптимизации своих интересов.

Собственники анализируют финансовые отчеты для повышения доходности капитала, обеспечения стабильности предприятия. Кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам. Можно твердо говорить, что качество принимаемых решений целиком зависит от качества аналитического обоснования решения. Об интересе к финансовому анализу говорит тот факт, что в последние годы появилось много публикаций, посвященных финансовому анализу, активно осваивается зарубежный опыт финансового анализа и управления предприятиями, банками, страховыми организациями и т.д.

Введение нового плана счетов бухгалтерского учета, приведение форм бухгалтерской отчетности в большее соответствие с требованиями международных стандартов вызывает необходимость использования новой методики финансового анализа, соответствующей условиям рыночной экономики. Такая методика нужна для обоснованного выбора делового партнера, определения степени финансовой устойчивости предприятия, оценки деловой активности и эффективности предпринимательской деятельности.

Основным (а в ряде случаев и единственным) источником информации о финансовой деятельности делового партнера является бухгалтерская отчетность, которая стала публичной. Отчетность предприятия в рыночной экономике базируется на обобщении данных финансового учета и является информационным звеном, связывающим предприятие с обществом и деловыми партнерами- пользователями информации о деятельности предприятия.

Субъектами анализа выступают, как непосредственно, так и опосредованно, заинтересованные в деятельности предприятия пользователи информации.

К первой группе пользователей относятся собственники средств предприятия, заимодавцы (банки и др.), поставщики, клиенты (покупатели), налоговые органы, персонал предприятия и руководство. Каждый субъект анализа изучает информацию исходя из своих интересов. Так, собственникам необходимо определить увеличение или уменьшение доли собственного капитала и оценить эффективность использования ресурсов администрацией предприятия; кредиторам и поставщикам- целесообразность продления кредита, условия кредитования, гарантии возврата кредита; потенциальным собственникам и кредиторам- выгодность помещения в предприятие своих капиталов и т.д. Следует отметить, что только руководство (администрация) предприятия может углубить анализ отчетности, используя данные производственного учета в рамках управленческого анализа, проводимого для целей управления.

Вторая группа пользователей финансовой отчетности - это субъекты анализа, которые хотя непосредственно и не заинтересованы в деятельности предприятия, но должны по договору защищать интересы первой группы пользователей отчетности. Это аудиторские фирмы, консультанты, биржи, юристы, пресса, ассоциации, профсоюзы.

В определенных случаях для реализации целей финансового анализа бывает недостаточно использовать лишь бухгалтерскую отчетность. Отдельные группы пользователей, например руководство и аудиторы, имеют возможность привлекать дополнительные источники (данные производственного и финансового учета). Тем не менее чаще всего годовая и квартальная отчетность являются единственным источником внешнего финансового анализа.

Методика финансового анализа состоит из трех взаимосвязанных блоков:

- анализа финансового состояния;

- анализа финансовых результатов деятельности предприятия;

- анализа эффективности финансово-хозяйственной деятельности.

Основным источником информации для финансового анализа служит бухгалтерский баланс предприятия (Форма №1 годовой и квартальной отчетности). Его значение настолько велико, что анализ финансового состояния нередко называют анализом баланса. Источником данных для анализа финансовых результатов является отчет о финансовых результатах и их использовании (Форма № 2 годовой и квартальной отчетности). Источником дополнительной информации для каждого из блоков финансового анализа служит приложение к балансу (Форма № 5 годовой отчетности). Указанные формы утверждены Министерством финансов Российской Федерации для годового бухгалтерского отчета за 1994 год, а форма №1 и №2 - и для квартальной отчетности 1995 года. Несколько иная отчетность утверждена для предприятий с иностранными инвестициями внешнеэкономических фирм.

Чем удобны такие источники информации?

В первую очередь тем, что можно не подготавливая данные для анализа уже на основании баланса предприятия (Форма №1) и (Форма №2 ) сделать сравнительный экспресс анализ показателей отчетности предприятия за предыдущие периоды.

Во-вторых: с появлением специальных автоматизированных бухгалтерских программ для анализа финансового состояния предприятия, удобно сразу после составления форм отчетности не выходя из программы произвести на основании готовых форм бухгалтерской отчетности с помощью встроенного блока финансового анализа простейший экспресс анализ предприятия.

1.1. Цели и методы финансового анализа

Основной целью финансового анализа является получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами, при этом аналитика и управляющего (менеджера) может интересовать как текущее финансовое состояние предприятия, так и его проекция на ближайшую или более отдаленную перспективу, т.е. ожидаемые параметры финансового состояния.

Но не только временные границы определяют альтернативность целей финансового анализа. Они зависят также от целей субъектов финансового анализа, т.е. конкретных пользователей финансовой информации.

Цели анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа. Основным фактором в конечном счете является объем и качество исходной информации. При этом надо иметь в виду, что периодическая бухгалтерская или финансовая отчетность предприятия - это лишь “сырая информация”, подготовленная в ходе выполнения на предприятии учетных процедур.

Чтобы принимать решения по управлению в области производства, сбыта, финансов, инвестиций и нововведений руководству нужна постоянная деловая осведомленность по соответствующим вопросам, которая является результатом отбора, анализа, оценки и концентрации исходной сырой информации. Необходимо также аналитическое прочтение исходных данных исходя из целей анализа и управления.

Основной принцип аналитического чтения финансовых отчетов- это дедуктивный метод, т.е. от общего к частному, Но он должен применяться многократно. В ходе такого анализа как бы воспроизводится историческая и логическая последовательность хозяйственных фактов и событий, направленность и сила влияния их на результаты деятельности.

Практика финансового анализа уже выработала основные виды анализа (методику анализа) финансовых отчетов. Среди них можно выделить 6 основных методов:

горизонтальный (временной) анализ - сравнение каждой позиции отчетности с предыдущим периодом;

вертикальный (структурный) анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, а следовательно, ведется перспективный прогнозный анализ;

анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей;

сравнительный (пространственный) анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям предприятия, филиалов, подразделений, цехов, так и межхозяйственный анализ показателей данного предприятия в сравнении с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными;

факторный анализ - анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), когда анализ дробят на составные части, так и обратным, когда составляют баланс отклонений и на стадии обобщения суммируют все выявленные отклонения, фактического показателя от базисного за счет отдельных факторов.

1.2. Структура финансового анализа

Финансовый анализ является частью общего, полного анализа хозяйственной деятельности, который состоит из двух тесно взаимосвязанных разделов: финансового анализа и производственного управленческого анализа.

Разделение анализа на финансовый и управленческий обусловлено сложившимся на практике разделением системы бухгалтерского учета в масштабе предприятия на финансовый учет и управленческий учет. Такое разделение анализа несколько условно, потому что внутренний анализ может рассматриваться как продолжение внешнего анализа и наоборот. В интересах дела оба вида анализа подпитывают друг друга информацией.

Особенностями внешнего финансового анализа являются:

- множественность субъектов анализа, пользователей информации о деятельности предприятия;

- разнообразие целей и интересов субъектов анализа;

- наличие типовых методик анализа, стандартов учета и отчетности;

- ориентация анализа только на публичную, внешнюю отчетность предприятия;

- ограниченность задач анализа как следствие предыдущего фактора;

- максимальная открытость результатов анализа для пользователей информации о деятельности предприятия.

Финансовый анализ, основывающийся на данных только бухгалтерской отчетности, приобретает характер внешнего анализа, т.е. анализа, проводимого за пределами предприятия его заинтересованными контрагентами, собственниками или государственными органами. Этот анализ на основе только отчетных данных, которые содержат лишь весьма ограниченную часть информации о деятельности предприятия, не позволяет раскрыть всех секретов успеха или неудач в деятельности предприятия.

Основное содержание внешнего финансового анализа, осуществляемого партнерами предприятия по данным публичной финансовой отчетности, составляют:

- анализ абсолютных показателей прибыли;

- анализ относительных показателей рентабельности;

- анализ финансового состояния, рыночной устойчивости, ликвидности баланса, платежеспособности предприятия;

- анализ эффективности использования заемного капитала;

- экономическая диагностика финансового состояния предприятия и рейтинговая оценка эмитентов.

Существует многообразная экономическая информация о деятельности предприятий и множество способов анализа этой деятельности. Финансовый анализ по данным финансовой отчетности называют классическим способом анализа. Внутрихозяйственный финансовый анализ использует в качестве источника информации данные о технической подготовке производства, нормативную и плановую информацию и другие данные системного бухгалтерского учета.

Основное содержание внутрихозяйственного финансового анализа может быть дополнено и другими аспектами, имеющими значение для оптимизации управления, например такими, как анализ эффективности авансирования капитала, анализ взаимосвязи издержек, оборота и прибыли.

В системе внутрихозяйственного управленческого анализа есть возможность углубления финансового анализа за счет привлечения данных управленческого производственного учета, иными словами, имеется возможность проведения комплексного экономического анализа и оценки эффективности хозяйственной деятельности. Вопросы финансового и управленческого анализа взаимосвязаны при обосновании бизнес-планов, при контроле за их реализацией, в системе маркетинга, т.е. в системе управления производством и реализацией продукции, работ и услуг, ориентированной на рынок.

Особенностями управленческого анализа являются:

- ориентация результатов анализа на свое руководство;

- использование всех источников информации для анализа;

- отсутствие регламентации анализа со стороны;

- комплексность анализа, изучение всех сторон деятельности предприятия;

- интеграция учета, анализа, планирования и принятия решения;

- максимальная закрытость результатов анализа в целях сохранения коммерческой тайны.

В условиях рыночной экономики бухгалтерская отчётность хозяйствующих субъектов становится основным средством коммуникации и важнейшим элементом информационного обеспечения финансового анализа. Любое предприятие в той или иной степени постоянно нуждается в дополнительных источниках финансирования. Найти их можно на рынке капиталов, привлекая потенциальных инвесторов и кредиторов путём объективного информирования их о своей финансово- хозяйственной деятельности, то есть в основном с помощью финансовой отчётности. Насколько привлекательны опубликованные финансовые результаты, показывающие текущее и перспективное финансовое состояние предприятия, настолько высока и вероятность получения дополнительных источников финансирования.

Основное требование к информации, представленной в отчетности заключается в том, чтобы она была полезной для пользователей, т. е. чтобы эту информацию можно было использовать для принятия обоснованных деловых решений. Чтобы быть полезной, информация должна отвечать соответствующим критериям:

- Уместность означает, что данная информация значима и оказывает влияние на решение, принимаемое пользователем. Информация считается также уместной, если она обеспечивает возможность перспективного и ретроспективного анализа.

- Достоверность информации определяется ее правдивостью, преобладания экономического содержания над юридической формой, возможностью проверки и документальной обоснованностью.

- Информация считается правдивой, если она не содержит ошибок и пристрастных оценок, а также не фальсифицирует событий хозяйственной жизни.

- Нейтральность предполагает, что финансовая отчетность не делает акцента на удовлетворение интересов одной группы пользователей общей отчетности в ущерб другой.

- Понятность означает, что пользователи могут понять содержание отчетности без специальной профессиональной подготовки.

- Сопоставимость требует, чтобы данные о деятельности предприятия были сопоставимы с аналогичной информацией о деятельности других фирм.

В ходе формирования отчетной информации должны соблюдаться определенные ограничения на информацию, включаемую в отчетность:

- Оптимальное соотношение затрат и выгод, означающее, что затраты на составление отчетности должны разумно соотноситься с выгодами, извлекаемыми предприятием от представления этих данных заинтересованным пользователям.

- Принцип осторожности (консерватизма) предполагает, что документы отчетности не должны допускать завышенной оценки активов и прибыли и заниженной оценки обязательств.

- Конфиденциальность требует, чтобы отчетная информация не содержала данных, которые могут нанести ущерб конкурентным позициям предприятия.

Пользователи информации различны, цели их конкурентны, а нередко и противоположны. Классификация пользователей бухгалтерской отчётности может быть выполнена различными способами , однако, как правило, выделяют три укрупнённые их группы: пользователи, внешние по отношению к конкретному предприятию; сами предприятия (точнее их управленческий персонал); собственно бухгалтеры.

В соответствии со статьей 13 ΙΙΙ главы Федерального закона РФ «О бухгалтерском учёте» от 21 ноября 1996г. №129-ФЗ все организации «... обязаны составлять на основе данных синтетического и аналитического учёта бухгалтерскую отчётность. Бухгалтерская отчётность организаций, за исключением отчётности бюджетных организаций, состоит из:

- бухгалтерского баланса;

- отчёта о прибылях и убытках;

- приложений к ним, предусмотренных нормативными актами;

- аудиторского заключения, подтверждающего достоверность бухгалтерской отчётности, если она в соответствии и Федеральным законом подлежит обязательному аудиту;

- пояснительной записки».

В том же Законе отмечено, что пояснительная записка к годовой бухгалтерской отчётности должна содержать существенную информацию об организации, её финансовом положении, сопоставимости данных за отчётный период и предшествующий ему году и т.д.

1.4. Основные подходы к финансовому анализуРазные авторы предлагают разные методики финансового анализа. Детализация процедурной стороны методики финансового анализа зависит от поставленных целей, а также различных факторов информационного, временного, методического и технического обеспечения. Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

- экспресс-анализ финансового состояния,

- детализированный анализ финансового состояния.1

1.4.1. Экспресс-анализ финансового состояния

Его целью является наглядная и простая оценка финансового благополучия и динамики развития хозяйствующего субъекта. В процессе анализа В.В. Ковалев предлагает рассчитать различные показатели и дополнить их методами, основанными на опыте и квалификации специалиста.

Автор считает, что экспресс-анализ целесообразно выполнять в три этапа: подготовительный этап, предварительный обзор финансовой отчетности, экономическое чтение и анализ отчетности.

Цель первого этапа - принять решение о целесообразности анализа финансовой отчетности и убедиться в ее готовности к чтению. Здесь проводится визуальная и простейшая счетная проверка отчетности по формальным признакам и по существу: определяется наличие всех необходимых форм и приложений, реквизитов и подписей, проверяется правильность и ясность всех отчетных форм; проверяются валюта баланса и все промежуточные итоги.

Цель второго этапа - ознакомление с пояснительной запиской к балансу. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта.

Третий этап - основной в экспресс-анализе; его цель - обобщенная оценка результатов хозяйственной деятельности и финансового состояния объекта. Такой анализ проводится с той или иной степенью детализации в интересах различных пользователей (таблица 1.1).

Таблица 1.1

Совокупность аналитических показателей для экспресс-анализа. 2

| Направление анализа | Показатели |

1. Оценка экономического потенциала субъекта хозяйствования. | |

1.1. Оценка имущественного положения |

|

1.2. Оценка финансового положения. |

|

1.3. Наличие «больных» статей в отчетности. |

|

2. Оценка результатов финансово-хозяйственной деятельности. | |

2.1. Оценка прибыльности. |

|

2.2. Оценка динамичности. |

|

2.3. Оценка эффективности использования экономического потенциала. |

|

В.В. Ковалев предлагает проводить экспресс-анализ финансового состояния по выше изложенной методике. Экспресс-анализ может завершаться выводом о целесообразности или необходимости более углубленного и детального анализа финансовых результатов и финансового положения.

1.4.2. Детализированный анализ финансового состояния

Его цель - более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекающем отчетном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желание аналитика.

В.В. Ковалев предлагает следующую программу углубленного анализа финансово-хозяйственной деятельности предприятия:

1. Предварительный обзор экономического и финансового положения субъекта хозяйствования.

- Характеристика общей направленности финансово-хозяйственной деятельности.

- Выявление «больных статей отчетности.

2. Оценка и анализ экономического потенциала субъекта хозяйствования.

- Оценка имущественного положения.

- Построение аналитического баланса-нетто.

- Вертикальный анализ баланса.

- Горизонтальный анализ баланса.

- Анализ качественных сдвигов в имущественном положении.

- Оценка финансового положения.

- Оценка ликвидности.

- Оценка финансовой устойчивости.

3. Оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования.

- Оценка основной деятельности.

- Анализ рентабельности.

- Оценка положения на рынке ценных бумаг.

Характеристика основных показателей, используемых в анализе финансово-хозяйственной деятельности будет проведена в практической части данной работы.

Рассмотрим далее методику анализа финансового состояния, предлагаемую И.Т. Балабановым в его книге «Основы финансового менеджмента».3

Движение любых ТМЦ, трудовых и материальных ресурсов сопровождается образованием и расходованием денежных средств, поэтому финансовое состояние хозяйствующего субъекта отражает все стороны его производственно-торговой деятельности. Характеристику финансового состояния И.Т. Балабанов предлагает провести по следующей схеме:

- анализ доходности (рентабельности);

- анализ финансовой устойчивости;

- анализ кредитоспособности;

- анализ использования капитала;

- анализ уровня самофинансирования;

- анализ валютной самоокупаемости.

Анализ доходности хозяйствующего субъекта характеризуется абсолютными и относительными показателями. Абсолютный показатель доходности - это сумма прибыли, или доходов.

Относительный показатель - уровень рентабельности. Рентабельность представляет собой доходность, или прибыльность производственно-торгового процесса. Ее величина измеряется уровнем рентабельности. Уровень рентабельности хозяйствующих субъектов, связанных с производством продукции (товаров, работ, услуг), определяется процентным отношением прибыли от реализации продукции к себестоимости продукции.

В процессе анализа изучают динамику изменения объема чистой прибыли, уровня рентабельности и факторы, их определяющие.

Финансово устойчивым считается такое предприятие, которое за счет собственных средств покрывает средства, вложенные в активы (основные фонды, НМА, оборотные средства), не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам. Главным в финансовой деятельности, считает И.Т. Балабанов, являются правильная организация и использование оборотных средств. Поэтому в процессе анализа финансового состояния вопросам рационального использования оборотных средств уделяет основное внимание.

Характеристика финансовой устойчивости включает в себя анализ:

- состав и размещение активов хозяйствующего субъекта;

- динамики и структуры источников финансовых ресурсов;

- наличия собственных оборотных средств;

- кредиторской задолженности;

- наличия и структуры оборотных средств;

- дебиторской задолженности;

- платежеспособности.

Под кредитоспособностью хозяйствующего субъекта понимается наличие у него предпосылок для получения кредита и способность возвратить его в срок. Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по ранее полученным кредитам, его текущим финансовым состоянием и перспективами изменения, способностью при необходимости мобилизовать денежные средства из различных источников.

При анализе кредитоспособности используется целый ряд показателей. Наиболее важными из них являются, норма прибыли на вложенный капитал и ликвидность. Норма прибыли на вложенный капитал определяется отношением суммы прибыли к общей сумме пассива по балансу. Ликвидность хозяйствующего субъекта - это способность его быстро погашать свою задолженность. Она определяется соотношением величины задолженности и ликвидных средств. Более подробно показатели характеризующие ликвидность будут рассмотрены во второй главе данной работы.

Вложение капитала должно быть эффективным. Под эффективностью использования капитала понимается величина прибыли, приходящаяся на 1 (один) рубль вложенного капитала. Эффективность капитала - комплексное понятие, включающее в себя использование оборотных средств, основных фондов и НМА. Поэтому анализ эффективности капитала проводится по отдельным частям.

1. Эффективность использования оборотных средств характеризуются, прежде всего, их оборачиваемостью. Под оборачиваемостью средств понимается продолжительность прохождения средствами отдельных стадий производства и обращения. Оборачиваемость оборотных средств исчисляется продолжительностью одного оборота в днях или количеством оборотов за отчетный период

2. Эффективность использования капитала в целом. Капитал в целом представляет собой сумму оборотных средств, основных фондов и НМА. Эффективность использования капитала лучше всего измеряется его рентабельностью. Уровень рентабельности капитала измеряется процентным отношением балансовой прибыли к величине капитала.

Самофинансирование означает финансирование за счет собственных источников: амортизационных отчислений и прибыли. Эффективность самофинансирования и его уровень зависят от удельного веса собственных источников. Уровень самофинансирования можно определить с помощью коэффициента самофинансирования:

![]() где П - прибыль, направляемая в фонд накопления;

где П - прибыль, направляемая в фонд накопления;

А - амортизационные отчисления;

К - заемные средства;

З - кредиторская задолженность и др. привлеченные средства.

Однако хозяйствующий субъект не всегда может полностью обеспечить себя собственными финансовыми ресурсами и поэтому широко использует заемные и привлеченные денежные средства, как элемент, дополняющий самофинансирование.

Принцип валютной самоокупаемости заключается в превышении поступлений валюты над его расходами. Соблюдение этого принципа означает, что хозяйствующий субъект не «проедает» свой валютный фонд, а постоянно накапливает его.

Следующий источник по рассматриваемой проблеме это учебник под редакцией. Cавицкой Г.В «Анализ хозяйственной деятельности предприятия». Данный автор особое внимание уделяет специфическим методом анализа: это расчеты эффекта финансового рычага, расчету финансовых коэффициентов, оценке производственно-финансового левериджа, оценке запаса финансовой устойчивости предприятия.

Важнейшими коэффициентами отчетности, использующимися в финансовом анализе по Г.В. Савицкой, являются:

- коэффициенты ликвидности (коэффициент текущей ликвидности, срочной ликвидности и чистый оборотный капитал);

- коэффициенты деловой активности или эффективности использования ресурсов (оборачиваемость активов, оборачиваемость дебиторской задолженности, оборачиваемость материально - производственных запасов и длительность операционного цикла);

- коэффициенты рентабельности (рентабельность всех активов предприятия, рентабельность реализации, рентабельность собственного капитала);

- коэффициенты структуры капитала (коэффициент собственности, коэффициент финансовой зависимости, коэффициент финансового риска);

Важным инструментом финансового анализа является не только анализ уровня и динамики основных коэффициентов в сравнении с определенной базой, считает автор, но и определения оптимальных пропорций между ними с целью разработки наиболее эффективных мер по улучшению финансового состояния предприятия

Эффект финансового рычага - это увеличение рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Предприятие, использующее только собственные средства, ограничивает их рентабельность примерно двумя третями экономической рентабельности. Предприятие, использующие кредит, увеличивает либо уменьшает рентабельность собственных средств, в зависимости от соотношения собственных и заемных средств в пассиве и от величины процентной ставки. Тогда и возникает эффект финансового рычага.4

,где ЭФР – эффект финансового рычага;

СП – ставка ссудного процента, предусмотренного контрактом;

ЗК – заемные средства;

Кн – коэффициент налогообложения;

СК – собственные средства.

То есть для того, чтобы повысить рентабельность собственных средств, предприятие должно регулировать соотношение собственных и заемных средств.

Большое внимание Г.В. Савицкая уделяет операционному анализу, называемому также анализом " издержки – объем – прибыль ", - отражающим зависимость финансовых результатов бизнеса от издержек и объемов производства / сбыта.

Ключевыми элементами операционного анализа служит: операционный рычаг, порог рентабельности и запас финансовой устойчивости.

Действие операционного рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли. В практических расчетах для определения силы воздействия операционного рычага применяют отношение валовой маржи (результата от реализации после возмещения переменных затрат) к прибыли.

Порог рентабельности – эта такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет и прибыли. Вычислив порог рентабельности, получаем пороговое (критическое) значение объема производства – ниже этого количества предприятию производить не выгодно: обойдется себе дороже. Пройдя порог рентабельности, фирма имеет дополнительную сумму валовой маржи на каждую очередную единицу товара. Наращивается и масса прибыли.

Разница между достигнутой фактической выручкой от реализации и порогом рентабельности составляет запас финансовой прочности.

2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯПРЕДПРИЯТИЯФинансовое состояние предприятия характеризуется системой показателей, отражающих наличие, размещение, использование финансовых ресурсов предприятия и всю производственно-хозяйственную деятельность предприятия.

Основной формой при анализе финансового состояния является баланс. Согласно действующим нормативным документам баланс в настоящее время составляется в оценке нетто (учет основных средств и МБП по остаточной стоимости без учета износа). Итог баланса даёт ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Исследовать структуру и динамику финансового состояния предприятия удобно при помощи сравнительного аналитического баланса.

2.1. Предварительный обзор балансаСравнительный аналитический баланс можно получить из исходного баланса путём сложения однородных по своему составу и экономическому содержанию статей баланса и дополнения его показателями структуры, динамики и структурной динамики. Аналитический баланс охватывает много важных показателей, характеризующих статику и динамику финансового состояния организации. Этот баланс включает показатели как горизонтального, так и вертикального анализа5

.

Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния организации. К ним относятся:

- Общая стоимость имущества организации, равная итогу баланс (строка 399 или 699);

- Стоимость иммобилизованных (внеоборотных) средств (активов) или недвижимого имущества, равная итогу раздела 1 актива баланса (строка 190);

- Стоимость мобильных (оборотных) средств, равная итогу раздела 2 актива баланса (строка 290);

- Стоимость материальных оборотных средств (строка 210);

- Величина собственных средств организации, равная итогу раздела 4 пассива баланса (строка 490);

- Величина заёмных средств равная сумме итогов разделов 5 и 6 пассива баланса (строка 590+690);

- Величина собственных средств в обороте, равная разнице итогов раздела 4, 1 и 3 баланса (строка 490-190-390).

2.2. Анализ активов предприятия

Все, что имеет стоимость, принадлежит предприятию и отражается в активе баланса называется его активами. Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия, т.е. о вложении его в конкретное имущество и материальные ценности, о расходах предприятия на производство и реализацию продукции и об остатках свободной денежной наличности. Каждому виду размещенного капитала соответствует отдельная статья баланса (рис. 2.1 )

Рис 2.1 Схема структуры активов баланса.

Главным признаком группировки статей актива баланса считается степень их ликвидности (быстрота обращения в денежную наличность). По этому признаку все активы баланса подразделяются на долгосрочные (основной капитал) и текущие (оборотные активы). Средства предприятия могут использоваться в его внутреннем обороте и за его пределами (дебиторская задолженность, приобретение ценных бумаг, акций, облигаций других предприятий). Оборотный капитал может находиться в сфере производства (запасы, незавершенное производство, расходы будущих периодов) и в сфере обращения (готовая продукция на складах и отгруженная покупателям, средства в расчетах, краткосрочные финансовые вложения и др.). Размещение средств предприятия имеет очень большое значение в финансовой деятельности и повышении ее эффективности. Даже при хороших финансовых результатах предприятие может испытывать финансовые трудности, если оно нерационально использовало свои финансовые ресурсы, вложив их в сверхнормативные производственные запасы или допустив большую дебиторскую задолженность. Поэтому в процессе анализа активов предприятия в первую очередь следует изучить изменения в их составе (таблица 2.1) и структуре и дать им оценку.

Таблица 2.1

Структура активов предприятия

Из таблицы 2.1 видно , что структура активов за отчетный период изменилась, а именно существенно уменьшилась доля основного капитала на 6.4%, а оборотного увеличилась на 6%, в том числе , в сфере производства произошло уменьшение на 1.6 %, а в сфере обращения прирост на 7.6%. В связи с этим изменилось органическое строение капитала: на начало года отношение основного капитала к оборотному составляет 186%,а на конец 144%, что способствует ускорению оборачиваемости.. В процессе последующего анализа необходимо установить изменения в долгосрочных (внеоборотных ) активах. Долгосрочные активы или основной капитал-вложение средств с долговременными целями в недвижимость, акции, запасы полезных ископаемых, совместные предприятия, нематериальные активы и т. д. Большое внимание следует уделить изучению состояния , динамики и структуры основных фондов, т.к. они занимают основной удельный вес в долгосрочных активах предприятия. При изучении состава основных средств нужно выяснить соотношения их активной и пассивной частей, силовых и рабочих машин, т.к. от их оптимального сочетания во многом зависят фондоотдача и финансовое состояние предприятия.

Далее необходимо проанализировать изменения по каждой статье текущих активов как наиболее мобильной части капитала. Для оценки данных актива баланса составляется аналитическая таблица 2.2.

Таблица 2.2

Оценка имущества (средств) предприятия

Показатели | 1997 | 1998 | Отклонения 1997 | Отклонения 1998 | ||||

На начало Года | На конец года | На начало Года | На конец года | Абсолют | % | Абсолют | % | |

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

1.Всего имущества (строка 399) | 6086739 | 6846267 | 6846267 | 6912859 | 759528 | 112 | 66592 | 101 |

в том числе: | ||||||||

Внеоборотные активы | ||||||||

2.ОС и прочие внеоборотные. Активы (строка 190) | 4394391 | 4456930 | 4456930 | 4058680 | 62539 | 101 | -398250 | 0.91 |

- то же в % к имуществу | 72.2 | 65.1 | 65.1 | 58.7 | -7.1 | -6.4 | ||

2.1.Нематериальные активы (строка 110) | 6844 | 6409 | 6409 | 5513 | -435 | 93.6 | -896 | 86 |

-то же в % к внеоборотным активам | 0.15 | 0.14 | 0.14 | 0.13 | -0.01 | -0.01 | ||

2.2.Основные средства (строка 120) | 4387547 | 4450521 | 4450521 | 4053167 | 62974 | 101 | -397354 | 91 |

-то же в % к внеоборотным активам | 99.85 | 99.86 | 99.86 | 99.87 | +0.01 | +0.01 | ||

Оборотные активы | ||||||||

3.Оборотные (мобильные средства) (строка 290) | 1692348 | 2389337 | 2389337 | 2825724 | 696989 | 141.2 | 436387 | 118.3 |

- то же в % к имуществу | 27.8 | 34.9 | 34.9 | 40.9 | 7.1 | 6 |

Окончание таблицы 2.2 | ||||||||

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

3.1.Материальные оборотные средства (с. 210) | 121934 | 90359 | 90359 | 63098 | -31575 | 74.1 | -27263 | 69.8 |

-то же в % к оборотным средствам | 7.2 | 3.8 | 3.8 | 2.2 | -3.4 | -1.6 | ||

3.2.Денежн. средства и краткосрочные финансовые вложения (с.250+с.260) | 11095 | 79408 | 79408 | 28827 | 68313 | -50581 | 715.7 | 36.3 |

-то же в % к оборотным средствам | 0.6 | 3.3 | 3.3 | 1.0 | 2.7 | -2.3 | ||

3.3.Дебиторская задолженность (230+240) | 554364 | 1067910 | 1067910 | 856258 | 513546 | -211652 | 193 | 80.2 |

-то же в % к оборотным средствам | 32.8 | 44.7 | 44.7 | 30.3 | 11.9 | -14.4 | ||

3.4.НДС по приобретенным ценностям (ст. 220) | 9445 | 15722 | 15722 | 9647 | 6277 | -6075 | 166 | 61.4 |

-то же в %к оборотным средствам | 0.6 | 0.7 | 0.7 | 0.3 | 0.1 | -0.4 | ||

3.5 Внутриведомственные расчеты | 968478 | 1135938 | 1135938 | 1867894 | 167460 | 731956 | 117.3 | 164.4 |

-то же в % к оборотным средствам | 57.2 | 47.5 | 47.5 | 66.1 | -9.7 | 18.6 | ||

4.Убытки (строка 390) | 28455 | 28455 | ||||||

- то же в % к имуществу | 0.04 | 0.04 |

Как видно из таблицы 2.2, наибольший удельный вес в текущих активах занимают внутриведомственные расчеты. На их долю на начало 1998 года приходится 47.5% текущих активов. К концу 1998 года их абсолютная сумма и доля значительно увеличились в основном в связи с поступившими амортизационными отчислениями и достигла 66.1% в составе текущих активов. На предприятии отсутствует долгосрочная дебиторская задолженность, что снижает долю медленно реализуемых активов. Но на предприятии имеет место краткосрочная дебиторская задолженность, которая за отчетный период уменьшилась на 14.4 %, что говорит о своевременно проведенной работе по взысканию долгов. Однако дебиторская задолженность занимает существенное место в оборотных средствах рассматриваемого предприятия. Наличие ее характеризует иммобилизацию (отвлечение ) оборотных средств из производственно- хозяйственного оборота. Необходимо тщательно изучить ее причины, состав, динамику и давность образования; установить, нет ли в ее составе сумм ,нереальых для взыскания или таких, по которым истекает срок исковой давности. Если они имеются, нужно срочно принять меры по их взысканию, включая и такие как обращение в судебные органы. Для анализа дебиторской задолженности , кроме баланса, используются материалы первичного и аналитического бухгалтерского учета.

Статьей, говорящей о неудовлетворительной работе предприятия в 1998 году , является статья “Затраты, непокрытые источниками финансирования в 1998 году” (строка 321 актива баланса).

Большое значение на финансовое состояние предприятия оказывает состояние производственных запасов В целях нормального хода производства и сбыта продукции запасы должны быть оптимальными. Наличие меньших по объему, но более подвижных запасов означает, что меньшая сумма наличных финансовых ресурсов находится в запасе. Накопление больших запасов свидетельствует о спаде активности предприятия. Большие сверхплановые запасы приводят к замораживанию оборотного капитала, замедлению его оборачиваемости, в результате чего ухудшается ФСП. В то же время недостаток запасов также отрицательно влияет на финансовое положение предприятия, т.к. сокращается производство продукции, уменьшается сумма прибыли.

Анализ состояния производственных запасов необходимо начинать с проверки соответствия фактических остатков их плановой потребности. В рассматриваемом примере остаток производственных запасов в конце отчетного года уменьшился на 30.2% ( в 1.43 раза), в то время как в 1997 году произошло менее значительное их уменьшение на 25.9% (в 1.35 раза).

2.3. Анализ структуры пассива баланса.

Сведения, которые приводятся в пассиве баланса , позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств, т.е. пассив показывает, откуда взялись средства, кому обязано за них предприятие.

Финансовое состояние предприятия во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены. По степени принадлежности используемый капитал подразделяется на собственный и заемный. По продолжительности использования различают капитал долгосрочный (перманентный) и краткосрочный (рис.2.2)

Рис 2.2 Схема структуры пассива баланса.

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятия. Он является основой самостоятельности и независимости предприятия. Однако нужно учитывать, что финансирование деятельности предприятия только за счет собственных средств не всегда выгодно для него, особенно в тех случаях , когда производство носит сезонный характер. Тогда в отдельные периоды будут накапливаться большие средства на счетах в банках , а в другие периоды их будет недоставать. В то же время если средства предприятия созданы в основном за счет краткосрочных обязательств, то его финансовое положение будет неустойчивым, т.к. с капиталами краткосрочного использования необходима постоянная оперативная работа, направленная на контроль за своевременным их возвратом и на привлечение в оборот на непродолжительное время других капиталов. Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала во многом зависит финансовое положение предприятия. Выработка правильной финансовой стратегии поможет многим предприятиям повысить эффективность своей деятельности. В связи с этим важными показателями , которые характеризуют рыночную устойчивость предприятия, являются:

- коэффициент финансовой автономности(независимости) или удельный вес собственного капитала в общей сумме капитала;

- коэффициент финансовой зависимости (доля заемного капитала);

- плечо финансового рычага или коэффициент финансового риска ( отношение заемного капитала к собственному).

Из данных таблицы 2.3 видно , что за отчетный год доля собственного капитала снизилась на 0.4 %, т.к. темпы прироста заемного капитала оказались выше темпов прироста собственного капитала.

Таблица 2.3

Структура пассивов (обязательств предприятия)

Показатель | Уровень показателя | |||||

1997 год | 1998 год | |||||

На начало года | На конец года | Изменение +,- | На начало года | На конец года | Изменение, +,- | |

Удельный вес собственного капитала в общей валюте баланса (коэффициент финансовой автономности предприятия), % | 42.5 | 45.6 | +3.1 | 45.6 | 45.2 | -0.4 |

Удельный вес заемного капитала (коэффициент финансовой зависимости) В том числе: - долгосрочного - краткосрочного | 57.5 - 57.5 | 54.4 54.4 | -3.1 -3.1 | 54.4 54.4 | 54.8 54.8 | +0.4 +0.4 |

Коэффициент финансового риска (плечо финансового рычага) | 1.35 | 1.19 | -0.16 | 1.19 | 1.21 | +0.02 |

Увеличилось на 2% плечо финансового рычага. Это свидетельствует о том, что повысилась зависимость предприятия от внешних инвесторов, а его рыночная устойчивость незначительно снизилась, в то время как в в 1997 году, наоборот, наметилось благоприятное уменьшение такой зависимости (-16%). При внутреннем анализе финансового состояния необходимо изучить динамику и структуру собственного и заемного капитала, выяснить причины изменения отдельных его слагаемых и дать оценку этим изменениям за отчетный период. Для анализа данных пассива баланса составляется таблица 2.4. Как видно из таблицы 2.4, пассивная часть баланса в отчетном году увеличилась за счет роста заемных средств на 66592 тыс.руб. (1.8%). Привлечение заемных средств в оборот предприятия является нормальным явлением. Это содействует временному улучшению финансового состояния при условии , что средства не замораживаются на продолжительное время в обороте и своевременно возвращаются.

Таблица 2.4

Собственные и заёмные средства.

Показатели | 1997 год | 1998 год | Отклонения | |||||

На начало Года | На конец года | На начало года | На конец Года | |||||

Абсолютное | % | |||||||

1997 | 1998 | 1997 | 1998 | |||||

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

1.Всего средств предприятия, тыс. руб. (стр.699); - в том числе: | 6086739 | 6846267 | 6846267 | 6912859 | 75928 | 66592 | 112.5 | 101 |

2.Собственные средства предприятия, тыс. руб. (строка 490); | 2587174 | 3122423 | 3122423 | 3122423 | 535249 | 0 | 120.7 | 100 |

-то же в % к имуществу | 42.5 | 45.6 | 45.6 | 45.2 | 3.1 | -0.4 | ||

из них: | ||||||||

2.1.Наличие собственных оборотных средств, тыс. руб. (490-190-390) | -1807217 | -1334507 | -1334507 | -964712 | 472710 | 369795 | 73.8 | 72.2 |

-то же в % к собственным средствам. | - | - | - | - | - | |||

3.Заёмные средства, тыс. руб.(590+690) | 3499565 | 3723844 | 3723844 | 3790436 | 224279 | 66592 | 106.4 | 101.8 |

-то же в % к имуществу; | 57.5 | 54.4 | 54.4 | 54.8 | -3.0 | 0.4 | ||

из них: | ||||||||

3.1.Долгосрочные займы, тыс. руб.(строка 590); | - | - | - | - | - | - | ||

- в % к заёмным средствам. | - | - | - | - | - | - | ||

3.2 Внутриведомственные расчеты (строка 629) | 2952188 | 3218286 | 3218286 | 2773469 | 266098 | -444817 | 109 | 86.2 |

- в % к заёмным средствам. | 84.3 | 86.4 | 86.4 | 73.1 | 2.1 | -13.3 | ||

3.3 Краткосрочные кредиты и займы (строка 610) | - | - | - | - | - | - | ||

- в% к заемным средствам | - | - | - | - | - | - |

Продолжение таблицы 2.4 | ||||||||

3.4.Кредиторская задолженность, тыс. руб. (620); | 811623 | 1039515 | 1039515 | 1232924 | 227892 | 193409 | 128.1 | 118.6 |

В % к заемным средствам. | 23.2 | 27.9 | 27.9 | 32.5 | 4.7 | 4.6 | ||

3.5Фонды потребления (строка 650) | -264246 | -533957 | -533957 | -215957 | -269711 | 318000 | В 2 раза | -0.4 |

В % к заемным средствам | -7.5 | -14.3 | -14.3 | -5.7 | -6.8 | 8.6 |

В противном случае может возникнуть просроченная кредиторская задолженность, что в конце концов приводит к выплате штрафов и ухудшению финансового положения.

Следовательно, разумные размеры привлечения заемного капитала способны улучшить финансовое состояние, а чрезмерные- ухудшить его. Кредиторская задолженность в отчетном году увеличилась на 193409 тыс. руб. или на 18.6 %, хотя по сравнению с предыдущим годом произошло ее уменьшение на 9.5 %. Поэтому , в процессе анализа необходимо изучить состав, причины, давность появления кредиторской задолженности. Подробно этот вопрос будет рассмотрен в п. Удельный вес собственных средств довольно значительный в структуре баланса:на начало отчетного года он составляет 45.6%; к концу года произошло незначительное уменьшение их доли до 45.2%. Причиной такого снижения явился рост кредиторской задолженности с 1039515 до 1232924 тыс. руб. или в 1.18 раза и как следствие увеличение ее в валюте баланса на 2.6 %. Данную направленность увеличения заемных средств даже при не уменьшаемой стоимости собственных средств, нужно назвать негативной . Таким образом, анализ структуры собственных и заемных средств необходим для оценки рациональности формирования источников финансирования деятельности предприятия и его рыночной устойчивости. Этот момент важен , во-первых , для внешних потребителей информации (например, банков и других поставщиков ресурсов) при изучении степени финансового риска и, во-вторых, для самого предприятия при определении перспективного варианта организации финансов и выработке финансовой стратегии.

По результатам поверхностного анализа пассива баланса рассматриваемого предприятия следует сказать сделать предварительный вывод о неудовлетворительной работе и росте “больных” статей в 1998 году в то время как в 1997 году наметилось некоторое улучшение структуры пассивов (увеличение доли собственных средств предприятия). В связи с этим есть необходимость дать оценку платежеспособности и кредитоспособности предприятия, которая производится на основе ликвидности баланса.

2.4 Оценка ликвидности балансаЗадача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности предприятия, т.е. его способности своевременно и полностью рассчитываться по всем своим обязательствам. Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Анализ ликвидности баланса приведён в таблице 2.5 (см .Приложение 1). Баланс считается абсолютно ликвидным, если имеет место следующие соотношения отраженные в таблице 2.6.

Таблица 2.6

Абсолютно | Соотношение активов и пассивов баланса | |||

Ликвидный баланс | 1997 год | 1998 год | ||

На начало года | На конец года | На начало года | На конец года | |

А1≥П1; А2≥ П2; А3 ≥П3; А4<П4 | А1<П1; А2>П2; А3>П3; А4>П4 | А1< П1; А2 > П2; А3 > П3; А4>П4 | А1< П1; А2 >П2; А3 > П3; .А4>П4 | А1< П1; А2 > П2; А3 >П3; .А4>П4 |

Исходя из этого, можно охарактеризовать ликвидность баланса рассматриваемого предприятия как недостаточную. Сопоставление итогов А1 и П1(сроки до 3-х месяцев) отражает соотношение текущих платежей и поступлений. На анализируемом предприятии это соотношение не удовлетворяет условию абсолютно ликвидного баланса, что свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособность. Причём, за отчётный год возрос платёжный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств с 960107 тыс. руб. до 1204097 тыс. руб. В начале анализируемого года соотношение А1 и П 1 было 0,076:1 (79408 тыс. руб./ 1039515тыс. руб.), а на конец года 0,023:1. Хотя теоретически значение данного соотношения должно быть 0,25:1. Таким образом в конце года предприятие могло оплатить абсолютно ликвидными средствами лишь 2.3% своих краткосрочных обязательств, что свидетельствует о существенном недостатке абсолютно ликвидных средств.

Сравнение итогов А2 и П2 в сроки до 6 месяцев показывает тенденцию изменения текущей ликвидности в недалёком будущем. Текущая ликвидность свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени.

ТЛ на конец года.=(А1+А2)-(П1+П2)=(28827+856258) - (1232924+0) = -347839тыс. рублей.

То есть на конец года текущая ликвидность предприятия отрицательна. Тем не менее, так как второе неравенство соответствует условию абсолютной ликвидности баланса (А2>П2), то при погашении Александровским РУСом краткосрочной дебиторской задолженности, предприятие сможет погасит свои краткосрочные обязательства и ликвидность будет положительной.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов, который будет проведен чуть позже в п.

2.5. Характеристика имущества предприятияАктив баланса позволяет дать общую оценку имущества, находящегося в распоряжении предприятия. А также выделить в составе имущества оборотные (мобильные) и внеоборотные (иммобилизованные) средства. Имущество это основные фонды, оборотные средства и другие ценности, стоимость которых отражена в балансе. Данные аналитических расчётов приведены в таблице 2.2.

Анализируя в динамике показатели строки 2.1 таблицы 2.2 можно отметить, что общая стоимость имущества предприятия увеличилась за отчетный год на 66592тыс. руб. или на 1%, в то время как за предыдущий год данный показатель увеличился на 759528тыс. руб., или на 12%. Увеличение имущества предприятия в 1997 году можно охарактеризовать как позитивное, т. к. их рост произошел за счет роста собственных средств,. Изменение структуры имущества представлено на рисунке 2.3 (см. Приложение 2).

Рассмотрим изменения в оборотных средствах.

В составе имущества к началу отчетного года оборотные средства составляли 34.9%. За прошедший период они возросли на 436387тыс. рублей, а их удельный вес в стоимости активов предприятия поднялся до 40.9%. Динамика этого показателя за два года имеет положительную тенденцию (в 1997 году доля оборотных активов в составе имущества увеличилась на 7.1%)

Доля наиболее мобильных денежных средств и краткосрочных финансовых вложений уменьшилась на 1.6% (на 27263тыс. рублей) в структуре оборотных средств, их составила лишь 1% на конец отчетного года, при 3.3 % на конец 1997 года. Динамика этого показателя имеет негативную тенденцию, поскольку в 1997 году произошло резкое увеличение этой статьи с 11095 до 79408 тыс. руб (в 7.1раз).

В то же время менее ликвидные средства – дебиторская задолженность составила на начало года 44.7% оборотных средств, а на конец года 30.3%, такое снижение можно охарактеризовать позитивно. Ее абсолютное уменьшение на 211652 тыс. рублей (на 19.8%), способствовало уменьшению оборотных средств на 48.5% (211652/436387* 100%). На исследуемом предприятии данная задолженность является краткосрочной (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), что уменьшает риск не возврата долгов. Но наличие непогашенной дебиторской задолженности на конец года в сумме 856258тыс. рублей свидетельствует об отвлечении части текущих активов на кредитовании потребителей услуг и прочих дебиторов, фактически происходит иммобилизация этой части оборотных средств из производственного процесса. Резкое увеличение внутриведомственных расчетов обусловлило увеличение оборотных средств на 167.7% ( 731956/436387 *100 %).

Материальные оборотные средства уменьшились на 27263тыс. рублей в 1998году или в 1.4 раза, при их уменьшении в 1997 году на 31575тыс. рублей или в 1.3 раза. Доля их в общей стоимости оборотных средств в 1997 году снизилась с 7.2 % до 3.8 %, а 1998 году доля материальных оборотных средств упала с 3.8% до 2.2% (-1.6%). Необходимо отметить что ,несмотря на уменьшение, доля запасов в составе имущества на конец 1997 года составила 40,9%, т. е. имеет значительный вес. Это говорит о том, что у предприятия достаточно много запасов. Причиной такого положения являются затруднения с реализацией предприятием своих услуг, которые обусловлены слабой платежеспособностью основной части населения района. Вообще Александровскому РУСу, как и любому другому предприятию необходимо осуществлять наиболее эффективное управление запасами: рассчитать оптимальный объем запасов необходимый для удовлетворения потребностей рынка и нормального обеспечения производственного процесса.

С финансовой точки зрения структура оборотных средств ухудшилась по сравнению с предыдущим годом, т. к. доля наиболее ликвидных средств уменьшилась в 2.75 раза(денежные средства и краткосрочные финансовые вложения), а доля менее ликвидных активов (дебиторская задолженность) уменьшилась лишь в 1.25 раз. Это снижает их возможную ликвидность.

Эффективность использования оборотных средств характеризуется прежде всего их оборачиваемостью. Продолжительность оборота капитала неодинакова в различных отраслях. В одних отраслях капитал оборачивается быстрее, в других- медленнее. Во многом это зависит от производственного процесса и процесса обращения товаров (услуг). Время производства обусловлено технологическим процессом, техникой, организацией производства. Для его сокращения необходимо совершенствовать технику, технологию и организацию производства, автоматизировать труд. Сокращение времени обращения достигается за счет времени отгрузки и перевозки товаров, документооборота, расчетов и т.д.

Таким образом , перейдем к анализу оборачиваемости всего капитала в целом, всех оборотных средств и их составляющих. Оценка оборачиваемости производится путём сопоставления её показателей в течении нескольких хронологических периодов по анализируемому предприятию. Показателями оборачиваемости являются:

- Коэффициент оборачиваемости, показывающий число оборотов анализируемых средств за отчётный период и равный отношению выручки от реализации без НДС к средней стоимости оборотных средств.

- Время оборота, показывающее среднюю продолжительность одного оборота в днях и определяемое отношением средней стоимости к выручке от реализации и умноженное на число календарных дней в анализируемом периоде.

Рассчитанные показатели оборачиваемости капитала оборотных средств приведены в таблице 2.7.

Таблица 2.7.

Показатели оборачиваемости оборотных средств за 1997-1998 годы

Показатели | Значения показателей по годам | ||

1997 | 1998 | % к 1997 | |

1 | 2 | 3 | 4 |

Средняя стоимость материальных оборотных средств, тыс. руб. | 106147 | 76729 | 72.3 |

Средняя дебиторская задолженность, тыс. руб. | 811137 | 962084 | 119 |

Средняя стоимость оборотных средств, тыс. руб. | 2040842 | 2607530 | 127.8 |

Средняя стоимость общей суммы капитала | 6466503 | 6879553 | 106.4 |

Выручка от реализации без НДС, тыс. руб. | 4246369 | 4778106 | 112.5 |

Продолжение таблицы 2.7 | |||

1 | 2 | 3 | 4 |

Расчетные показатели | |||

Коэффициент оборачиваемости материальных оборотных средств. | 40 | 62.2 | 155 |

Время оборота матер. обор. средств, дни | 8.9 | 5.8 | 65.2 |

Коэффициент оборачиваемости дебиторской задолженности | 5.2 | 4.9 | 94.2 |

Время оборота дебиторской задолженности, дней | 68.7 | 72.5 | 105.5 |

Коэффициент оборачиваемости оборотных средств. | 2.1 | 1.8 | 85.7 |

Время оборота оборотных средств, дней | 173 | 196.5 | 113.5 |

Коэффициент оборачиваемости капитала | 0.66 | 0.69 | 105.2 |

Время оборота капитала, дней | 548.2 | 518.3 | 94.5 |

Из данных таблицы 2.7 видно, что произошло увеличение оборачиваемости материальных оборотных средств. Время их оборачиваемости снизилось с 8.9 дней в 1997 году до 5.8 дней в 1998 году. Оборачиваемость дебиторской задолженности уменьшилась по сравнению с 1996 годом с 5.2 оборотов в год до 4.9 оборотов, то есть по сравнению с предыдущим годом погашение дебиторской задолженности происходило более медленными темпами. Время оборота дебиторской задолженности составляет 68.7 дней в 1997 и 72.5 дней в 1998 году. Это говорит о том, что дебиторская задолженность погашается медленно. Время оборота оборотных средств увеличилось с 173 дней в 1997 году до 196.5 дней в 1998 году, что следует рассматривать как негативный фактор.

Тем не менее, продолжительность оборота всего капитала снизилась с 548.3 дней до 518.2 . Продолжительность оборота капитала во многом зависит от органического строения капитала (соотношения основного капитала и оборотного). Чем выше доля основного капитала в общей его сумме, тем медленнее он оборачивается, и наоборот, при увеличении удельного веса оборотных активов ускоряется общая оборачиваемость капитала. Зависимость общей продолжительности оборота капитала можно выразить следующим образом :

где Поб - средняя продолжительность оборота общей суммы капитала;

Поб.к - продолжительность оборота оборотного капитала;

УДоб.к - удельный вес оборотного капитала в общей сумме.

Для расчета влияния данных факторов используем способ цепной подстановки:

Поб0=Поб.к0/УДоб.к0= 173/0.32=548 дн.

Поб. Усл.=Поб.к0/Удоб.к1=173/0.38=455.3 дн.

Поб.1=Поб.к1/УДоб. К1=196.5/0.38=518 дн.

Из этих данных видно, что оборачиваемость капитала ускорилась на 30 дней, в том числе за счет увеличения доли оборотного капитала на 92.7 дня (455.3-548). В связи с замедлением оборачиваемости текущих активов общая оборачиваемость капитала замедлилась 62.7 дня (518-455.3). Изменение времени оборота по годам представлено на рисунке 2.4.

Общая оборачиваемость оборотного капитала представляет собой сумму частных показателей оборачиваемости отдельных видов текущих активов. Частные показатели оборачиваемости, рассчитанные по выручке, необходимы для определения влияния каждой статьи текущих активов на изменение общей продолжительности оборота оборотного капитала. Действительный же оборот отдельных элементов характеризует не общая сумма выручки от реализации продукции, а сумма оборота по кредиту бухгалтерских счетов, на которых отражаются различные виды текущих активов (для незавершенного производства- выпуск готовых изделий, для производственных запасов- расход на их производство, для остатков готовой продукции- ее отгрузка покупателям, для дебиторской задолженности- кредитовые обороты по счетам дебиторов и т.д.).

Экономический эффект в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота, а также увеличении суммы прибыли.

Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости определяется умножением однодневного оборота по реализации на изменение продолжительности оборота:

+Э= Выручка фактическая/Дни в периоде*ΔПоб =

4778106/360*(518-548)=-398175.5 тыс. руб.

Т.е. в связи с ускорением оборачиваемости капитала на 30 дней , относительно высвобождено из оборота 398175.5 тыс. руб.

Поскольку сумму прибыли можно представить в виде произведения следующих факторов

П=Σ К*ЭР=ΣК*Rpn*Коб , (2.2)

Увеличение суммы прибыли за счет изменения коэффициента оборачиваемости капитала можно рассчитать умножением прироста коэффициента оборачиваемости на фактический коэффициент рентабельности продаж и на фактическую среднегодовую сумму капитала:

ΔПк об= ΔКоб*Rpnф*ΣКф (2.3)

ΔП=(0.69-0.66)*0.044*6879553=+9081 тыс.руб.

Таким образом, ускорение оборачиваемости капитала в отчетном году обеспечило прирост прибыли на сумму 9081 тыс. руб.

Рисунок 2.4. Изменение времени оборота по годам

Оценим изменение внеоборотных активов.

Величина внеоборотных активов выросла в1997 году на 62539 тыс.руб.(на 1%), а в 1998 году снизилась на 398250 тыс. руб., что составило 91% от их стоимости в 1997 году. Тем не менее доля внеоборотных активов в имуществе предприятия в 1997 году снизилась на 7.1%, в то время как в1998 году снижение составило лишь 6.4%. В то же время, как уже отмечалось оборотные средства выросли в 1.18 раза. Таким образом темп прироста оборотных средств был в 1.3 раза выше, чем внеоборотных средств (118.3% / 91%). Такую тенденцию можно было бы охарактеризовать положительно. Данные приведены в таблице 2.2.

Снижение стоимости внеоборотных активов обусловлено сокращением такого элемента, как «Основные средства», которые за год уменьшились на 397354тыс. руб., или на 10% при их удельном весе во внеоборотных активах на конец года 99.87%. Существенное увеличение стоимости основных средств на начало 1998 года связано с их переоценкой, проведенной в первом квартале 1998 года .

В структуре внеоборотных активов наибольшую долю составляют основные средства (почти 100%), наименьшую долю – нематериальные активы.

Рассмотрим изменение реальных активов, характеризующих производственную мощность предприятия. К реальным активам относятся средства предприятия, которые принимают непосредственное участие в производственном процессе:

- основные средства (строка 120);

- сырьё, материалы и другие аналогичные ценности (строка 211);

- МБП (строка 213);

- затраты в незавершённом производстве (издержках обращения) (строка 214). Рассчитаем стоимость реальных активов и долю их в имуществе на начало и на конец анализируемых годов, а затем сравним результаты:

- На начало 1997 года:

Р.А. на начало 1997 года =4387547+45717+19474=4452738 тыс.руб.

Доля Р.А. на начало 1997 года = 4452738 тыс. руб./6086739*100%=73.2%.

2 .На конец 1997 года (начало 1998 года):

Р.А. на конец 1997 (начало1998) года= 4450521+35046+18748= 4504315 тыс. рублей

Доля Р.А. на конец 1997 (начало 1998) года=

4504315 тыс. рублей / 6846267 * 100% = 65.8%

3.На конец 1998 года:

Р.А. на конец года= 4053167+ 37258+11675 = 4102100 тыс. рублей

Доля Р.А. на конец года=4102100 тыс. руб. / 6912859 * 100% = 59.3%

В абсолюте за отчетный год сумма реальных активов уменьшилась с 4504315 тыс. руб. на 402215 тыс. руб. или на 9.8 %, что произошло в основном за счёт уменьшения стоимости ОС. В структуре имущества доля реальных активов также незначительно упала на 6.5%. В целом можно отметить достаточно высокий уровень реальных активов на начало года (более 50%), и высокий уровень на конец года, что говорит о высоких производственных возможностях предприятия. Следует сказать , что в динамике видна тенденция снижения доли реальных активов в стоимости имущества предприятия. Так, на конец 1996 года она составила 73.2%, а на конец 1998 года – 59.3%, т.е. за два года реальные активы уменьшились в 1.2 раза.

В целом по активу можно отметить некоторое улучшение финансового состояния Александровского РУСа, увеличение доли оборотных средств, сокращение доли дебиторской задолженности, и в то же время ухудшение коэффициентов оборачиваемости, отвлекающих денежные средства из оборота. Существенным негативным моментом является возникновение в конце 1998 года статьи в разделе “Убытки” (строка 390 Ф1) в размере 28455 тыс. рублей.

2.6. Характеристика источников средств предприятияПредприятие может приобретать основные, оборотные средства и нематериальные активы за счёт собственных и заёмных (привлечённых) источников (собственного и заёмного капитала). Необходимо отметить, что уменьшение итога баланса сам по ce6e не всегда является показателем негативного положения дел на предприятии. Так, например, при росте активов необходимо анализировать источники в пассиве, послужившие их росту. Если рост активов происходил за счёт собственных источников (нераспределённая прибыль, уставный капитал, резервы и т.д.), то это оптимальный вариант. Если же рост активов произошёл за счёт заёмных средств под высокие проценты годовых и при низкой рентабельности, а также при наличии убытков прошлых лет, то сложившееся положение дел должно настораживать. Наоборот, уменьшение стоимости активов может происходить в частности за счет снижения или полного покрытия убытков прошлых отчетных периодов.

Данные таблицы 2.4 показывают, что общее увеличение источников составило в 1997 году 759528 тыс. руб. или 12.5%, а в 1998 году 66592 тыс. руб. или 1%. Этот рост получен за счёт увеличения собственных и заемных средств предприятия в 1997 году (535249 тыс. руб. и на 224279 тыс руб. соответственно) и роста заемных средств в 1998 году (на 66592 или на 1.8%) , а также в результате роста кредиторской задолженности. В то же время доля собственных средств в составе имущества сократилась на 0.4%, при неизменной ее абсолютной величине (3122423 тыс.руб.). За аналогичный период 1997 года собственные средства предприятия увеличились на 20.7%, а заёмные средства увеличились на 224279тыс. рублей или на 6,4% , что в основном и повлияло на увеличение пассивов в 1997 году на 759528тыс. руб. или на 12.5 % . Соотношение собственных и заемных средств представлено на рис 2.5. Приложения 1.

2.6.1.Анализ собственных средств Александровского РУСУдельный вес собственных средств предприятия в итоге баланса в 1997 году увеличился на 3.1 %, а в 1998 году их удельный вес сократился на 0.4% и составил к концу анализируемого периода 45.2% от средств предприятия, что вызвано (как уже было отмечено) ростом доли заемных средств. Собственные средства рассматриваемого предприятия составляют менее 50%, т.е. у предприятия собственных средств меньше, чем заёмных. Необходимо отметить, что если удельный вес собственных средств составляет более 50%, то можно считать что, продав принадлежащую предприятию часть активов оно сможет полностью погасить свою задолженность разным кредиторам.

Для оценки данных пассива баланса обратимся к аналитической таблице 2.4.

2.6.2. Анализ собственных оборотных средств

Как на начало, так и на конец отчетного периода по данным таблицы 2.4 видно, что у предприятия нет собственных оборотных средств. Это можно объяснить тем, что Александровский РУС является филиалом Ставропольского ОАО “Электросвязь”, которое, в свою очередь является дочерним предприятием компании “Ростелеком”.

Если говорить вообще, то наличие собственных оборотных средств имеет очень большое значение для устойчивости финансового положения. Поэтому, на мой взгляд, целесообразно изучить образующие его факторы. Посмотрим, из чего складываются собственные оборотные средства на примере таблицы 2.8.

Таблица 2.8.

Расчёт собственных оборотных средств. (тыс. руб.)

Показатели | 1997 | 1998 | Отклонения | |||||

На начало года | На конец Года | На начало Года | На конец года | + | % | |||

1997 | 1998 | 1997 | 1998 | |||||

1. Уставный капитал | - | - | - | - | ||||

2. Добавочный капитал. | 2261048 | 2794098 | 2794098 | 2794098 | 533050 | 0 | 123.5 | 100 |

3.Резервный капитал | - | - | - | - | - | - | - | - |

4.Фонды накопления | 308512 | 328325 | 328325 | 328325 | 19813 | 0 | 106.4 | 100 |

6.Нераспределённая прибыль прошлых лет | 11532 | - | - | - | -11532 | - | - | - |

7.Нераспределённая прибыль отч. года | - | - | - | - | - | - | - | - |

Итого собственных средств (раздел 4) | 2587174 | 3122423 | 3122423 | 3122423 | 535249 | 0 | 120.7 | 100 |

Исключается: | ||||||||

1. Нематериальные активы | 6844 | 6409 | 6409 | 5513 | -435 | -896 | 93.6 | 86 |

2.0сновные средства | 4387547 | 4345916 | 4345916 | 4053167 | -41631 | -359392 | 99.1 | 91.7 |

Итого внеоборотных активов (раздел 1) | 4394391 | 4456930 | 4456930 | 4058680 | 62539 | -398250 | 101 | 91 |

3. Убыток отчётного года | ||||||||

Итого исключается: | 4394391 | 4456930 | 4456930 | 4058680 | 62539 | -398250 | 101 | 91 |

Итого собственных оборотных средств | -1807217 | -1334507 | -1334507 | -964712 | - | - | - | - |

Из приведённых данных можно сделать вывод о том, что собственные оборотные средства у предприятия могут появиться лишь из-за резкого уменьшения статей, которые при расчёте исключаются из стоимости собственных средств предприятия. Хотя в идеале рост собственных оборотных средств должен происходить за счёт увеличения собственных средств (раздел 1 пассива баланса), а не за счёт уменьшения основных средств, нематериальных активов и долгосрочных финансовых вложений.

2.6.3. Анализ заёмных средств Александровского РУСПоскольку заемные средства выросли за отчётный год, а доля собственных сократилась, то необходимо более детально рассмотреть влияние каждой статьи на прирост заемных средств.

Долгосрочные и краткосрочные кредиты и займы в отчетном и в предыдущем периодах отсутствуют.

Кредиторская задолженность по сравнению с прошлым годом увеличилась на 18.6%, хотя ее доля в составе заемных средств снизилась на 0.1%. Внутриведомственные расходы , составляющие “львиную” долю краткосрочных пассивов сократились в 1998 году на 13.3%, что можно объяснить сокращением расходов по передаче ОС и капитальных вложений, исчезновением таких статей как “платежи” (строка629/1) и “аренда каналов “ (строка 629/2).

Рассмотрим более детально состав кредиторской задолженности. Анализируя изменения в ее составе и структуре, приведённые в таблице 2.9, можно отметить что произошли существенные изменения в следующих статьях:

- задолженность поставщикам и подрядчикам увеличилась за отчетный период в 1.3 раза или на 15910тыс. руб., при удельном весе во всей кредиторской задолженности в 5.2%. В 1997 году данная статья сократилась на 5775 тыс. руб. (с удельным весом в 4.7% на конец года).

- возросла практически в 2 раза задолженность по авансам полученным в 1998 году с одновременным увеличением ее доли в структуре кредиторской задолженности на 4.2% и увеличение в течении отчетного года в два раза. Причем, в 1997 году по данной статье произошло увеличение на только 55.7% , что говорит о том, что ситуация по своевременной выдаче заработной платы в отчетном году еще больше усугубилась. Произошло увеличение задолженности перед бюджетом на 228616тыс. руб. или на 14.1%. Надо отметить негативную тенденцию ее увеличения. Так , к концу 1997 года задолженность перед бюджетом уменьшилась на 25048 тыс. руб., что повлияло на уменьшение всей суммы кредиторской задолженности на 11 %

(-25048/ 227892х100%).

Таблица 2.9

Анализ состава и структуры кредиторской задолженности.

1 9 9 7 г о д. | ||||||

Расчёты с кредиторами | На начало года | На конец отчётного периода. | Изменение за отчётный период | |||

Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | % | |

1.С поставщиками и подрядчиками | 220959 | 27.2 | 48630 | 4.7 | -172329 | 2.2 |

2.По оплате труда | 126690 | 15.6 | 120915 | 11.6 | -5775 | 95.4 |

3.По социальному страхованию и обеспечению | 105259 | 13.0 | 124086 | 11.9 | 18827 | 117.8 |

4.Прочие кредиторы | - | - | 392071 | 37.7 | 392071 | - |

5. Авансы полученные | 36150 | 4.5 | 56296 | 5.4 | 20146 | 155.7 |

6. Задолженность перед бюджетом | 322565 | 39.7 | 297517 | 28.6 | -25048 | 92.2 |

Итого кредиторская задолженность | 811623 | 100 | 1039515 | 100 | 227892 | 128.1 |

1 9 9 8 г о д. | ||||||

Расчёты с кредиторами | На начало года | На конец отчётного периода. | Изменение за отчётный период | |||

Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | % | |

1.С поставщиками и подрядчиками | 48630 | 4.7 | 64540 | 5.2 | 15910 | 132.7 |

2.По оплате труда | 120915 | 11.6 | 127075 | 10.3 | 6160 | 105.1 |

3.По социальному страхованию и обеспечению | 124086 | 11.9 | 77666 | 6.3 | -46420 | 62.6 |

4. Задолженность перед бюджетом | 297517 | 28.6 | 526133 | 42.7 | 228616 | 176.8 |

5.Авансы полученные | 56296 | 5.4 | 118214 | 9.6 | 61918 | В 2 раза |

6.Прочие кредиторы | 392071 | 37.7 | 319296 | 25.9 | -72775 | 81.4 |

Итого кредиторская задолженность | 1039515 | 100 | 1232924 | 100 | 193409 | 118.6 |

Изменение структуры кредиторской задолженности проиллюстрировано на рисунке 2.6.

По данным таблицы 2.9 видно, что за отчетный период произошли следующие изменения: менее значительными темпами произошло увеличение по остальным статьям: так задолженность по оплате труда выросла к концу отчетного периода на 5.1% (+6160тыс. рублей). Следует также отметить, что в конце 1997 года появилась такая статья как «Прочие кредиторы» в размере 392071тыс. рублей, при их отсутствии на начало 1997 года.