Платежная система на основе смарт-карт

Московский государственный институт радиотехники, электроники и автоматики (ТУ)

КУРСОВОЙ ПРОЕКТ

Тема: “Платежная система на основе смарт-карт”

Студент: Анисимов А.С.

Группа: МФ-2-93

Москва 1998 г.

СОДЕРЖАНИЕ

Стр.

Введение. Пластиковые карты — новый инструмент

организации безналичных расчетов. . . . . . . . . . . . . . . . . . . . . . . . . . 3

История развития пластиковых карт и платежных систем. . . . . 4

Классификация пластиковых карт. . . . . . . . . . . . . . . . . . . . . . . . . . . 6

Смарт-карты. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .12

Заключение. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .28

Введение. Пластиковые карты — новый инструмент организации безналичных расчетов

Пластиковая карта - обобщающий термин, который обозначает все виды карточек, различающихся по назначению, по набору оказываемых с их помощью услуг, по своим техническим возможностям и организациям, их выпускающим. Важнейшая особенность всех пластиковых карт, независимо от степени их совершенства, состоит в том, что на них хранится определенный набор информации, используемый в различных прикладных программах. Карта может служить пропуском в здание, средством доступа к компьютеру, средством оплаты телефонных переговоров, водительским удостоверением и т.д.

В сфере денежного обращения пластиковые карты являются одним из прогрессивных средств организации безналичных расчетов. В системе безналичных расчетов они составляют особый класс орудий платежа, которые могут обладать качествами как дебетовых, так и кредитных инструментов.

История развития пластиковых карт и платежных систем

Первое теоретическое упоминание об использовании карт как платежного средства появилось в Англии и относится к концу прошлого века. Идею кредитных карт выдвинул в своей книге Джеймс Беллами “Глядя назад” (J. Bellami. Looking backwards, 1880 г.).

На практике пионерами в этой области оказались США. Первая кредитная карта была выпущена в ,1914 г. фирмой General Petroleum Corporation of California (ныне Mobil Oil). Карточки использовались для оплаты в процессе торговли нефтепродуктами. В этом качестве они быстро завоевали популярность. Владелец карты получал значительные удобства в обслуживании и скидки при покупке товара. Фирма-эмитент получала постоянных клиентов и стабильные доходы.

С увеличением числа пользователей встал вопрос об учете и регистрации продаж по каждой эмитированной карте, это вызвало к жизни процесс эмбоссирования карт (теснение номера карты, данных клиента, срока действия карты). Практически без изменений эмбоссирование сохранилось до наших дней и широко используется, в том числе и на смарт-картах. Первые карты с эмбоссированием изготавливались из металла, но затем они были вытеснены пластиковыми картами, так как последние оказались более практичными.

Эти карты не были еще платежным средством. Это были так называемые клубные карты, которые подтверждали принадлежность пользователя к той или иной системе учреждений сферы обслуживания. Эти карты имели строго ограниченное распространение как по видам услуг, так и географически. Использование клубных карт широко распространено и в настоящее время. Достаточно много систем с клубными картами работает в России.

Первые карты, являющиеся полноценным платежным средством, были выпущены не банковскими гигантами: Diners Club (I960 г.), American Express и Hilton Credit (1959 г.). В отношении изготовления они мало чем отличались от предыдущих, но по своим функциям это были совершенно новые карты. Фактически эти годы можно считать моментом рождения нового инструмента организации безналичных расчетов.

Первая банковская карта была выпущена в 1951 г. маленьким нью-йоркским банком Long Island, и с тех пор началось бурное развитие этого вида услуг. Первая универсальная карта большого банка Bank of America прошла испытания в Fresco, California, в 1956 г. С 1966 г. Bank of America начал продажу лицензий на использование карточной технологии другим банкам.

В ответ на это несколько крупных банков-конкурентов Bank of America (14 нью-йоркских банков) учредили свою Межбанковскую карточную ассоциацию - МКА (Interbank Card Association), а в 1969 г. эта ассоциация купила права на карты Master Charge (Мастер Чадж), выпускавшиеся карточной ассоциацией банков западных штатов (4 калифорнийских банка), а большинство банков - членов МКА перешли на выпуск Master Charge.

Вначале выпуск карт часто оказывался нерентабельным для банков, и это приводило к многочисленным финансовым потерям. Для того чтобы карточная технология стала рентабельной, банк-эмитент должен был быть признанным широким коммерческим сектором.

Однако для того, чтобы это стало возможным, банк должен был иметь большое число клиентов, принявших новые банковские услуги. Для достижения поставленной цели огромное количество карточек было разослано по почте, хотя на практике это привело к многочисленным злоупотреблениям. Такой массовый запуск нового продукта происходил в США 1960-1965 гг. Причем, некоторые банковские учреждения предлагали карты своим клиентам бесплатно, однако по истечении года или двух иногда без всякого предупреждения накладывали на их счета годовую пошлину.

Классификация пластиковых карт

Пластиковая карта представляет собой документ в виде карточки из негибкого пластика, не подлежащий передаче и помогающий ее держателю оплачивать товары и услуги и получать со счета денежные суммы.

Существует много признаков, по которым можно классификацировать карты.

1. По материалу, из которого они изготовлены:

- бумажные (картонные);

- пластиковые;

- металлические.

В настоящее время практически повсеместное распространение получили пластиковые карты. Однако для идентификации держателя карты часто используются бумажные (картонные) карты, запаянные в прозрачную пленку. Это ламинированные карты. Ламинирование является довольно дешевой и легкодоступной процедурой и поэтому, если карта используется для расчетов, то с целью повышения защищенности от подделок применяют более совершенную и сложную технологию изготовления карт из пластика. В то же время, в отличие от металлических карт, пластик легко поддается термической обработке и давлению (эмбоссированию), что весьма важно для персонализации карты перед выдачей ее клиенту.

2. На основании механизма расчетов:

- двусторонние системы - возникли на базе двусторонних соглашений между участниками расчетов, при которых владельцы карт могут использовать их для покупки товаров в замкнутых сетях, контролируемых эмитентом карт (универмаги, бензоколонки и т. д.);

- многосторонние системы - предоставляют владельцам карт возможность покупать товары в кредит у различных торговцев и организаций сервиса, которые признают эти карты в качестве платежного средства. Многосторонние системы возглавляют национальные ассоциации банковских карт, а также компании, выпускающие карты туризма и развлечений (например, American Express).

3. По виду проводимых расчетов:

- кредитные карты, которые связаны с открытием кредитной линии в банке, что дает возможность владельцу пользоваться кредитом при покупке товаров и при получении кассовых ссуд;

- дебетовые карты предназначены для получения наличных в банковских автоматах или для получения товаров с расчетом через электронные терминалы. Деньги при этом списываются со счета владельца карты в банке. Дебетовые карты не позволяют оплачивать покупки при отсутствии денег на счете. Преимущество дебетовой карты перед кредитной состоит в отсутствии ограничений на размер одного платежа.

Некоторые авторы выделяют в особую категорию платежные карты (charge card) как разновидность кредитных карт. Отличие состоит в том, что общая сумма долга при использовании платежной карты должна погашаться полностью в течение определенного времени после получения выписки без права продления кредита. Однако термин этот является неудачным. Дело в том, что в принятой Советом директоров Банка России 1 апреля 1996 г. “Стратегии развития платежной системы России” термин “платежная карта” используется вместо термина “пластиковая карта”, и есть все основания предполагать, что в будущих документах, посвященных реформе платежной системы России, термин “платежная карта” будет использоваться и впредь.

4. По характеру использования:

- индивидуальная карта, выдаваемая отдельным клиентам банка, может быть “стандартной” или “золотой”; последняя выдается лицам с высокой кредитоспособностью и предусматривает множество льгот для пользователей;

- семейная карта, выдаваемая членам семьи лица, заключившего контракт, который несет ответственность по счету;

- корпоративная карта выдается организации (фирме), которая на основе этой карты может выдать индивидуальные карты избранным лицам (руководителям или ценным сотрудникам). Им открываются персональные счета, “привязанные” к корпоративному карточному счету. Ответственность перед банком по корпоративному счету имеет организация, а не индивидуальные владельцы корпоративных карт.

Выделяют иногда карточки туризма и развлечений (travel and entertainment cards). Они выпускаются компаниями, специализирующимися на обслуживании указанной сферы, например American Express. Карточки принимаются сотнями тысяч торговых и сервисных предприятий во всем мире для оплаты товаров и услуг, а также предоставляют владельцам различные льготы по бронированию авиабилетов, номеров в гостиницах, страхованию жизни, скидки с цены товара и т. д.

Главные отличия этого вида карт от банковских кредитных карт заключаются, во-первых, в отсутствии разового лимита на покупки и, во-вторых, в обязанности владельца карты погасить задолженность в течение месяца без права пролонгировать кредит. В случае просрочки платежа с владельца карты взимается повышенный процент.

Еще выделяют чековые гарантийные карты (cheque guarantee cards). Эти карты выдаются владельцу текущего счета в банке для идентификации чекодателя и гарантии платежа по чеку. Карта базируется на кредитной линии, которая позволяет владельцу счета пользоваться кредитом по овердрафту.

5. По способу записи информации на карту:

- графическая запись;

- эмбоссирование;

- штрих-кодирование;

- кодирование на магнитной полосе;

- чип;

- лазерная запись (оптические карты).

Самой ранней и простой формой записи информации на карту было и остается графическое изображение. Оно до сих пор используется во всех картах, включая самые технологически изощренные. Вначале на карту наносились только фамилия, имя держателя карты и информация о ее эмитенте. Позднее на универсальных банковских картах был предусмотрен образец подписи, а фамилия и имя стали эмбоссироваться (механически выдавливаться). (Рис.1)

Рис.1

Эмбоссировамие (emboss) - нанесение данных на карточке в виде рельефных знаков. Это позволило значительно быстрее оформлять операцию оплаты картой, делая оттиск на ней слипа. Информация, эмбоссированная на карте, моментально переносится через копировальную бумагу на слип. В целях борьбы с мошенничеством могут использоваться слипы и без копировального слоя, но способ переноса эмбоссированной на карте информации, в сущности, остался прежним - механическое давление. Эмбоссирование не вытеснило полностью графическое изображение.

Штрих-кодирование - запись информации на карту с помощью штрих-кодирования применялась до изобретения магнитной полосы и в платежных системах распространения не получила. Однако разрабатывается проект на базе карт со штрих-кодами по созданию системы учета продаж лекарств льготным категориям в Москве. В этом проекте участвует банк МЕНАТЕП.

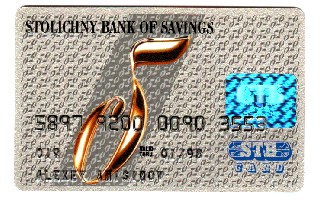

Магнитные карты имеют тот же самый вид, что и обыкновенные пластиковые карты, только на обратной стороне карты имеется магнитная полоса. (Рис.2)

Магнитная полоса может хранить около 100 байт информации, которая считывается специальным считывающим устройством. Информация, содержащаяся на магнитной полосе, совпадает с записями на передней стороне карты: имя, номер счета владельца карты и дата окончания действия карты. Магнитные карты обычно используются как кредитные карты (типа VISA, MasterCard, EuroCard, American Express), как банковские дебетовые карты, карты для банкоматов, а также как телефонные кредитные карты.

Рис.2

Магнитная запись является одним из самых распространенных на сегодняшний день способов нанесения информации на пластиковые карты. Но сейчас уже ясно, что магнитная полоса не обеспечивает необходимого уровня защиты от подделок. А это является критическим моментом в платежных системах, основанных на картах.

Карты памяти выглядят так же, как обычные пластиковые карты, за исключением того, что они имеют встроенную микросхему (Рис.3).

Рис.3

Карты памяти часто называют смарт-картами, но само их название говорит о том, что микросхема карты содержит только запоминающее устройство. Объем памяти обычной карты составляет приблизительно 256 байт, но существуют карты с объемом памяти от 32 байт до 8 Кбайт. Уровень защиты этих карт не очень высок, поэтому они используются в прикладных системах, которые не требуют значительного уровня защиты информации, например для оплаты телефонных разговоров. Наибольшее распространение получили европейские телефонные карты типа используемых во Франции и Германии. Приобретаемая телефонная карта позволяет сделать определенное число звонков, соответствующее числу “единиц”. Одна единица соответствует одному местному телефонному звонку. Карта вставляется в разъем телефонного аппарата, на диске которого показывается число оставшихся единиц. По мере использования карты число оставшихся единиц уменьшается. Когда карта полностью израсходована, ее выбрасывают. Телефонные карты используются для рекламы.

Смарт-карты внешне похожи на карты памяти, однако в микросхему смарт-карты включена “логика” (микропроцессор), что и делает эти карты “интеллектуальными”. Название “смарт-карта” (smart - интеллектуальная, или разумная) связано с возможностью последней выполнять весьма сложные операции по обработке информации. Микросхемы смарт-карты представляют собой полные микроконтроллеры (микрокомпьютеры). В действительности смарткарта представляет собой небольшой компьютер, способный выполнять расчеты подобно персональному компьютеру. Смарт-карты имеют различную емкость. Смарт-карты дороже карт памяти и их стоимость определяется стоимостью микросхемы, которая прямо зависит от размера имеющейся памяти.

Карты оптической памяти были изобретены в 1981 г. Карты оптической памяти имеют большую емкость, чем карты памяти, но данные на них могут быть записаны только один раз. В таких картах используется WORM-технология (однократная запись - многократное чтение). Запись и считывание информации с такой карты производится специальной аппаратурой с использованием лазера (откуда другое название - лазерная карта). Технология, применяемая в картах, подобна той, которая используется в лазерных дисках.

Основное преимущество таких карт - возможность хранения больших объемов информации. Они используются для карманных “историй болезни”, но в банковских технологиях пока распространения не получили вследствие высокой стоимости как самих карт, так и считывающего оборудования.

6. По принадлежности к учреждению-эмитенту:

- банковские карты, эмитент которых - банк или консорциум банков;

- коммерческие карты, выпускаемые нефинансовыми учреждениями: коммерческими фирмами или группой коммерческих фирм;

- карты, выпущенные организациями, чьей деятельностью непосредственно является эмиссия пластиковых карт и создание инфраструктуры по их обслуживанию.

7. По сфере использования:

- универсальные карты - служат для оплаты любых товаров и услуг;

- частные коммерческие карты - служат для оплаты какой-либо определенной услуги (например, карты гостиничных сетей, автозаправочных станций, супермаркетов).

8. По территориальной принадлежности:

- международные, действующие в большинстве стран;

- национальные, действующие в пределах какого-либо государства;

- локальные, используемые на части территории государства;

- карты, действующие в одном конкретном учреждении.

9. По времени использования:

- ограниченные каким-либо временным промежутком (иногда с правом пролонгации);

- неограниченные (бессрочные).

10. Банковские и другие карты, используемые для расчетов:

- автономный “электронный кошелек”;

- “электронный кошелек” с дублированием счета у эмитента;

- “ключ к счету” - средство идентификации владельца счета.

Большинство карт, используемых в настоящее время, являются идентификатором, а не “кошельком”.

Смарт-карты

Смарт-карта - это карта, носителем информации в которой является интегральная микросхема. Когда стандарты и технология производства смарт-карт еще только разрабатывались, их надежности и высокой степени защиты данных на них уделялось самое пристальное внимание. В отношении защиты данных смарткарты обладают целым рядом преимуществ по сравнению с традиционными магнитными картами.

Во-первых, поскольку процесс создания смарт-карт достаточно сложен и под силу только крупной промышленной компании попытки “взломать” микросхему в кустарных условиях неминуемо приведут к ее разрушению.

Во-вторых, при производстве карточек в каждую микросхему заносится уникальный код. Благодаря этому коду кодирование данных невозможно ни для кого, кроме производителя карт. Производитель, отправляя партию смарт-карт в адрес организации, выпускающей их в обращение, посылает коды отдельно, так что даже в случае потери всей партии, карты оказываются непригодными для использования.

В третьих, при выдаче карточки пользователю на нее заносится один или несколько секретных кодов (паролей), так называемых PIN-КОДОВ, известных только владельцу карты. Если карта утеряна или украдена, ее владелец сообщает о случившемся в банк и программа банка вносит эту карту в список недействительных карт, рассылаемый на все терминалы продаж. Любая попытка использовать потерянную или украденную карточку будет немедленно пресечена.

Это дает возможность осуществлять авторизацию в режиме off-line, что позволяет экономить значительные средства и время на организацию процедуры доступа к центрам авторизации. Говоря о значительной дешевизне самих магнитных карт, следует обратить внимание на стоимость всей системы, включая аренду каналов, связное оборудование и т. д. Банку “Столичный” внедрение магнитных карт обошлось в 12 млн долл.

Основное преимущество смарт-карт состоит в том, что они являются средством, которое, в первую очередь позволяет увеличить и разнообразить пакет услуг, предоставляемых клиенту. При этом платежной системе и банкам, входящим в нее, технология на основе смарт-карт обойдется дешевле за счет сокращения потерь от мошенничества и снижения расходов на авторизацию и связь.

Есть все основания предполагать, что работы по усовершенствованию и продвижению проектов смарт-карт в банковские технологии в России будут интенсифицироваться. Наблюдаемое в настоящий момент дальнейшее снижение цен на карты и периферию приводит к снижению себестоимости проектов, основанных на смарткартах, а следовательно, к еще более заметному росту популярности смарт-технологий и дальнейшему расширению сфер их применения.

Основные типы смарт-карт Первый вопрос, который задают исключительно все желающие использовать пластиковую карточку в виде платежного средства: какой тип карты более всего подходит в качестве платежной? К сожалению, однозначного ответа на этот вопрос не существует (можно лишь сказать, какие типы карт не подходят). Эффективность платежной системы зависит не только от правильно выбранных технических средств, но и от тщательно отлаженной технологии, от грамотной финансовой политики эмитента, от многих других факторов, которые могут свести все преимущества того или иного типа карт к нулю.

Смарт-карту можно считать идеальным средством платежа, поскольку она обладает функциями “электронного кошелька”. Последний хранит в своей памяти сумму денежных средств, которыми клиент банка может расплатиться за покупку, и предусматривает технологию off-line. “Электронный кошелек” удобен клиенту, поскольку последний легко контролирует свои активы на карте и при необходимости может их пополнить, кредитуя карту в банке. Память “электронного кошелька” защищена секретным паролем клиента PIN-КОДОМ, который клиент должен набрать на клавиатуре платежного терминала при проведении любой операции по карте. Таким образом, клиент может не опасаться использования смарт-карты без его санкции (если, разумеется, он хранит свой PIN-КОД в тайне от других).

Не всякая смарт-карта может быть “электронным кошельком”.

Рассмотрим типологию смарт-карт. В зависимости от внутреннего устройства и выполняемых функций смарт-карты можно разделить на три типа:

- карты-счетчики;

- карты с памятью;

- микропроцессорные карты.

Практически любую карту любого типа можно использовать в качестве платежной. Однако лишь весьма ограниченное число карт будет удовлетворять всем требованиям, которыми должна обладать массовая платежная смарт-карта: невысокой стоимостью, возможностью проводить любые (а не только специфичные) платежи, хорошей защищенностью и необходимым уровнем “интеллектуальности” для обеспечения технологии off-line.

Карты-счетчики. Данный тип карточек применяется для такого типа расчетов, когда требуется вычитание фиксированной суммы за каждую платежную операцию. Подобные карточки еще называются карточками с предварительно оплаченной суммой.

Примером таких расчетов может быть плата за телефонный разговор. Обычно в телефонах-автоматах единица времени разговора имеет фиксированную цену. Абонент оплачивает время разговора монетками или специальными жетонами, которые подсчитывает соответствующее устройство телефона. При применении карточек минимальной сумме платежа ставится в соответствие один бит памяти карты. В процессе разговора устанавливается связь между телефоном и картой, и за каждую единицу времени “пережигается” некоторое количество бит. Таким образом, карта заменяет монеты или жетоны.

Аналогичным образом карты-счетчики применяются при подписке на платное телевидение, при оплате за проезд, автостоянку и т. п.

Первоначально использовались карты с однократно программируемой памятью. После полного использования карты приходилось выбрасывать. Современные карты такого типа позволяют после полного использования “восстанавливать” содержимое счетчика. Восстановление содержимого может быть выполнено только при знании определенного кода, разрешающего это действие. Помимо этого, карты содержат область, в которую записываются идентификационные данные. Эти данные не могут быть изменены впоследствии. Карты, позволяющие перезаписывать информацию, относятся к типу карт с энергонезависимой перепрограммируемой памятью.

Карты с памятью. Это название весьма условно, так как все смарт-карты имеют память. Этот тип карт выделен как промежуточный при переходе от карт-счетчиков к микропроцессорным картам.

Обычно карты подобного типа используются для хранения информации. Существуют два подтипа подобных карт: с незащищенной и с защищенной памятью. Карты второго подтипа отличаются от карт первого более высоким «интеллектом», направленным на предотвращение несанкционированного доступа к данным на карте. Однако той «интеллектуальности», которая характерна для карт с микропроцессорами, карты с защищенной памятью не имеют.

В картах с незащищенной памятью нет ограничений по чтению или записи данных. Иногда их называют картами с полнодоступной памятью; работа с ними (в смысле логической структуры данных) напоминает работу с бинарным файлом. Можно произвольно структурировать карту на логическом уровне, рассматривая ее память как набор байтов, который можно скопировать в оперативную память или обновить специальными командами.

Карты с незащищенной памятью использовать в качестве платежных крайне опасно. Достаточно легально приобрести такую карту, скопировать ее память на диск, а дальше после каждой покупки восстанавливать ее память копированием начального состояния данных с диска, причем ничуть не интересуясь тем, какая информация хранится на карте (т. е. шифрование данных в памяти карты от мошенничества подобного рода не спасает). Разумеется, такую операцию может проделать лишь квалифицированный программист, но практика показывает, что в России людей, способных на такое занятие, достаточно, порою это делается из чисто крэкерских побуждений (cracker - взломщик системы, компьютерный вандал).

В карточках с защищенной памятью используется специальный механизм для разрешения чтения/записи или стирания информации. Чтобы провести эти операции, надо предъявить карте специальный секретный код (а иногда и не один). Предъявление кода оз начает установление с ней связи и передачу кода “внутрь” карты.

Сравнение кода с ключом защиты чтения/записи (стирания) данных проведет сама карта и “сообщит” об этом устройству чтения/записи смарт-карт. Чтение записанных в память карты ключей защиты или копирование памяти карты невозможно. В то же время, зная секретный код (коды), можно прочитать или записать данные, организованные наиболее приемлемым для платежной системы логическим образом. Таким образом, карты с защищенной памятью годятся для универсальных платежных применений, хорошо защищены, и при этом недороги. Так, цена карты GPM896 составляет не более 4 $ для тиражей выше 5 тыс. экземпляров.

Как правило, карты с защищенной памятью содержат область, в которую записываются идентификационные данные. Эти данные не могут быть изменены впоследствии, что очень важно для обеспечения невозможности подлога карты. С этой целью идентификационные данные на карте “прожигаются”.

Необходимо также, чтобы на платежной карте были по меньшей мере две защищенные области. Уже отмечалось, что в технологии безналичных расчетов по картам участвуют обычно три юридически независимых лица: клиент, банк и магазин. Банк вносит деньги на карту (кредитует ее), магазин снимает деньги с карты (дебетует ее), и все эти операции должны совершаться с санкции клиента. Таким образом, доступ к данным на карте и операции над ними надо разграничивать. Это достигается разбиением памяти карты на две защищенные разными ключами области - дебетовую и кредитную.

Каждый участник операции имеет свой секретный ключ. У клиента это PIN-КОД. Его правильное предъявление открывает доступ к карте (по чтению данных), однако не должно менять информацию, которой распоряжается кредитор карты (банк) или ее дебитор (магазин).

Ключ записи информации в кредитную область карты имеется только у банка; ключ записи информации в дебетную область - у магазина. Только при предъявлении сразу двух ключей (PIN-кода клиента и ключа банка при кредитовании, PIN-кода клиента и ключа магазина при дебетовании) можно провести соответствующую финансовую операцию - внести деньги либо списать сумму покупки с карты.

Если в качестве платежной используются карты с одной защищенной областью памяти, - значит, банк и магазин будут работать с одной и той же областью, применяя одинаковые ключи защиты. Если банк, как эмитент карты, может ее дебетовать (например, в банкоматах), то магазин права кредитовать карту не имеет. Однако такая возможность ему дана - поскольку, в силу необходимости дебетования карты при покупках, он знает ключ стирания защищенной зоны.

То обстоятельство, что и кредитор карты, и ее дебитор (обычно разные лица) пользуются одним ключом, нарушает сразу несколько основных принципов защиты информации (в частности, принципы разделения полномочий и минимальных полномочий). Это рано или поздно приведет к мошенничеству. Не спасают ситуацию и криптографические способы защиты информации.

Из известных карт с защищенной памятью лишь упоминавшаяся уже карта GPM896 обладает двумя защищенными областями памяти и удовлетворяет требованиям по разграничению доступа к информации как со стороны банка, так и со стороны магазина.

Микропроцессорные карты. Эти карты представляют собой последние достижения в области смарт-карт. Их применение весьма обширно.

Микропроцессоры, установленные на этих картах, обладают следующими основными характеристиками:

- тактовой частотой до 5 Мгц;

- емкостью ОЗУ до 256 байт;

- емкостью ПЗУ до 10 Кбайт;

- емкостью перезаписываемой энергонезависимой памяти до 8 Кбайт.

В карту встраивается специализированная операционная система, обеспечивающая большой набор сервисных операций и средств безопасности.

Операционная система карты поддерживает файловую систему, предусматривающую разграничение доступа к информации. Для информации, хранимой в любой записи (файл, группа файлов, каталог), могут быть установлены следующие режимы доступа:

- всегда доступна по чтению/записи. Этот режим разрешает чтение/запись информации без знания специальных секретных кодов;

- доступна по чтению, но требует специальных полномочий для записи. Этот режим разрешает свободное чтение информации, но разрешает запись только после предъявления специального секретного кода;

- специальные полномочия по чтению/записи. Этот режим разрешает доступ по чтению или записи после предъявления специального секретного кода, причем коды для чтения и записи могут быть различными;

- недоступна. Этот режим не разрешает читать или записывать информацию. Информация доступна только внутренним програм мам карточки. Обычно этот режим устанавливается для записей, содержащих криптографические ключи.

Как правило, в такие карточки встроены криптографические средства, обеспечивающие шифрование информации и выработку “цифровой” подписи. Традиционно в карточках для этих целей применяется криптографический алгоритм DES. Кроме того, в карточке имеются средства ведения ключевой системы.

Карты обеспечивают различный спектр сервисных команд. Для банковских целей наиболее интересные из них - средства ведения электронных платежей.

К специальным средствам относятся возможность блокировки работы с карточкой. Различаются два вида блокировки: при предъявлении неправильного транспортного кода и при несанкционированном доступе.

Суть транспортной блокировки состоит в том, что доступ к карточке невозможен без предъявления специального транспортного кода. Этот механизм необходим для защиты от нелегального использования карточек при хищении во время пересылки карточки от производителя к потребителю. Карточка может быть активизирована только при предъявлении правильного «транспортного» кода.

Суть блокировки при несанкционированном доступе состоит в том, что если при доступе к информации несколько раз неправильно был предъявлен код доступа, то карта вообще перестает быть работоспособной. При этом, в зависимости от установленного режима карта может быть впоследствии либо активизирована при предъявлении специального кода, либо нет. В последнем случае карточка становится непригодной для дальнейшего использования.

Смарт-карты производятся многими известными фирмами. Среди них: Bull (Франция), Data Card (США), Schiumberger (Франция) - самый крупный производитель телефонных карт, Toshiba (Япония).

Общепризнанным лидером в области производства и разработки смарт-карт является французская фирма GemPlus. Фирма производит более двух десятков разнообразных карт, как специализированных, так и универсальных. Отделения фирмы расположены во многих странах - Великобритании, Сингапуре, Японии, Испании, США, Италии, Германии.

Фирмой GemPlus Card International разработаны несколько типов смарт-карт, ориентированных на применение в качестве пластиковых денег и ведение счетов. Например, карта с защищенной памятью GPM896 предназначена для проведения платежей с небольшими суммами, а микропроцессорная карта PCOS - для ведения счетов. Карта PCOS обеспечивает высокую степень безопасности данных и поддерживает специализированный набор операций по их обработке.

В России официальным дистрибьютором фирмы GemPlus Card International является АО «СканТек».

Основные производители микросхем для смарт-карт: Arntel (США), Hitachi (Япония), Motorola (США), Oki (Япония), Philips (Нидерланды) и др.

Преимущества использования смарт-карт Главное отличие смарт-карт от других видов пластиковых карт (с магнитной полосой или со штриховым кодом) - интеллектуальность карт с микросхемами.

При платежах по магнитным или штриховым картам применяется режим on-line. Разрешение на платеж дает, по существу, компьютер банка или процессингового,центра при связи с точкой платежа.

Поэтому основная проблема, возникающая здесь, - обеспечение надежной, защищенной и недорогой связи, что в наших условиях крайне трудно.

При платежах по смарт-картам применяется принципиально новый режим off-line - разрешение на платеж дает сама карта (точнее, встроенная в нее микросхема) при общении с торговым терминалом непосредственно в торговой точке. Накладные расходы по обеспечению платежей чрезвычайно малы, проблемы связи не играют той роли, как в технологиях on-line.

Другая важная особенность смарт-карт заключается в их надежности и безопасности. Смарт-карта должна быть достаточно “интеллектуальна”, чтобы самостоятельно принять решение о проведении платежа и при этом обладать развитой системой защиты от ее несанкционированного использования.

Во время производства и инициализации карт электронные предохранители в микросхеме могут быть разрушены, тем самым предотвращая нежелательное вмешательство в хранимую информацию.

Копирование данных, кроме как их производителями, невозможно благодаря уникальному внутреннему коду, записанному на каждой карте. Даже если данные, записанные на карту, кто-либо сможет продублировать, уникальный внутренний код предотвратит использование карты. При отправке карт производителем в адрес организации, выпускающей карты в обращение, коды посылаются отдельно, так что даже в случае потери всей партии карты останутся непригодными для использования. Пока этот код не будет представлен карте, последнюю использовать невозможно. Как только карта проинициализирована и в ней записаны данные (или сумма денег), доступ к ним защищается кодированным паролем (или PIN-КОДОМ), известным только хозяину карты. Данные, записанные на карте, могут быть также зашифрованы. Все это делает смарт-карту одной из наиболее надежных форм хранения данных.

При несанкционированной попытке использования смарт-карта способна самостоятельно на время или навсегда прекратить свою работу. Для восстановления работоспособности карты необходим ее возврат на место выдачи (обычно это банк).

Еще одним преимуществом смарт-карт над другими пластиковыми картами является их многофункциональность. Обладая встроенными возможностями осуществлять многие математические и логические операции и превосходя другие пластиковые карты по объему хранимой на них информации, одни и те же смарт-карты могут использоваться в различных приложениях.

Смарт-карты по сравнению с другими пластиковыми картами обладают высокими эксплуатационными характеристиками. Например, смарт-карты фирмы GemPlus Card International - лидера в области производства карт - обладают следующими основными характеристиками: время хранения информации - 10 лет; минимальное число перезаписей - 10 000 раз; время записи одного байта информации - не более 10 мс; температура хранения - от -20 до +55 С; рабочая температура -от 0 до +50 °С.

Смарт-карты устойчивы к внешним воздействиям.

Платежные системы на основе смарт-карт обладают рядом преимуществ перед системами, использующими карты с магнитной полосой или со штриховым кодом.

Преимущества могут быть как общие, касающиеся всех пользователей системы, так и частные - для отдельных групп пользователей.

Общие преимущества сводятся к следующему:

-Все существующие операции с наличностью могут быть с легкостью заменены на операции со смарт-картами.

-Централизованный контроль за системой и финансовыми транзакциями для всех элементов системы.

-Незначительная стоимость оборудования торгового терминала, отсутствие необходимости затрат на дополнительные средства коммуникации и независимость обслуживания системы от средств коммуникации.

-Отсутствие дополнительных затрат на эксплуатацию системы.

-Надежность использования. После занесения на смарт-карту всех данных владельца связь с базой данных происходит немедленно по предъявлении карты, что очень важно для городов, в которых отсутствуют современные телекоммуникационные средства.

-Портативность и автономность торгового терминала, обеспечивающие его широкое применение, вплоть до мобильных пунктов обслуживания и торговых киосков.

-Возможность принимать оплату с карт в различного типа автоматических устройствах: автоматы по продаже сигарет, прохладительных напитков, телефонные автоматы, автомобильные стоянки и мойки, автосервис и т. д.

-Уменьшение административных расходов на каждом уровне и расходов на поддержание работы системы, осуществление транзакций, сокращение расходов на время обслуживания, линии связи.

-Улучшение и упрощение процедур взаиморасчетов.

-Существенное увеличение скорости всех операций.

-Существенное уменьшение расходов всех пользователей системы: владельцев карт, торгующих организаций, головной фирмы эмитента смарт-карт.

-Система защищена на всех уровнях и исключает целый ряд рисков, присущих другим системам платежей (наличным, талонам, магнитным картам).

-За счет более быстрой оборачиваемости денежных средств уменьшается инфляция и сокращаются расходы на поддержание обращения наличности.

-Снижается уровень криминальности.

-Появляется возможность использования платежных карт в других сферах (государственное страхование, медицинское обслуживание) как чисто идентификационных.

-Защита карты. Смарт-карта может быть произведена только промышленным путем и содержит уникальный код производителя.

Если на вторую карту будут нанесены те же данные, что и на оригинал, различие во внутренних номерах даст возможность системе отличить одну карту от другой.

Перспективы использования смарт-карт Хотя мировые лидеры - фирмы VISA International и Europay International уже заявили о своем неизбежном переходе в ближайшем будущем на технологию смарт-карт, платежные системы на ос нове карт с магнитной полосой будут продолжать использоваться еще достаточно долгое время, так как развитая международная инфраструктура для использования этих карт уже сформирована.

Смарт-карты будут внедряться, но весьма осторожно и постепенно.

Однако ряд проектов на базе смарт-карт достаточно успешно развивается. Это - Mondex, Proton, Visa-Cash.

Mondex - одна из самых известных систем в области чистых электронных денег. Решения, предлагаемые поставщиками системы, и особенно трудности, возникающие на пути ее внедрения, во многом отражают общие проблемы продвижения на рынок платежных систем на базе микропроцессорных карточек.

Идею, заложенную в основу создания системы Mondex, очень точно описывает главный рекламный лозунг ее поставщиков: Mondex - это наличные! Электронные деньги Mondex можно передавать по каналам связи. В этом случае моментальные платежи возможны между субъектами, находящимися в разных точках мира.

Для практической реализации этой идеи была выбрана микропроцессорная технология. Карточка Mondex - это пятикошельковая микропроцессорная карточка.

Для зачисления на карточку средств с банковского счета и для перевода средств с карточки на карточку служат специальные устройства - Mondex-совместимые телефоны (Mondex phones). Таким образом, в качестве каналов для передачи «электронных денег» в системе используются обычные телефонные линии. По идеологии системы Mondex, телефон превращается в своеобразный персональный банкомат, круглосуточно выдающий электронные наличные.

Для хранения средств, снятых с банковского счета, помимо карточки служит еще одно устройство, условно называемое бумажником (Mondex wallet). Это - портативное устройство, позволяющее переводить средства с карточки на карточку, считывать баланс, изменять PIN-КОД и выполнять некоторые другие простые операции. Главная же функция этого устройства, определяемая его названием, состоит в хранении снятых со счета средств. Средства на карточку могут переводиться из бумажника по мере необходимости. Такой подход, по мнению создателей системы, повышает безопасность: часть денег хранится в бумажнике, а часть - на карточке.

Кроме того, в системе предусмотрено использование банкоматов (на случай, если кому-нибудь понадобятся-таки настоящие наличные, а не “электронные”) и торговых терминалов. Последние осуществляют перевод средств с карточки покупателя на карточку продавца, который затем, воспользовавшись Mondex-совместимым телефоном, может перечислить накопленные на его карточке средства на банковский счет предприятия (аналогия с наличными явно прослеживается).

Поскольку бухгалтерский контроль за операциями по карточкам Mondex не предусмотрен, в системе действует жесткий лимит суммы транзакций, проводимых с помощью «электронных денег».

Во главе системы стоит компания Mondex International. О появлении системы Mondex было официально объявлено 3 июля 1995 г.

Этот день стал началом совместного пилотного проекта банков National Westminster Bank (NatWest) и Midland Bank по внедрению системы в английском городке Суиндон. Суиндонскому проекту предшествовал более чем пятилетний подготовительный период. По сведенияц на конец 1996 г. выдано всего около 10 000 карточек (планировалось 40 000). Пока проект не завершен, но уже сегодня можно сделать некоторые выводы.

1. Рынок “электронных кошельков” (как самостоятельного продукта) даже в Великобритании - стране с развитой “карточной культурой” не столь велик, как представляется на первый взгляд.

Мелкие платежи, которые считаются главным сектором этого рынка, все-таки пока осуществляются наличными.

2. Именно дополнительные возможности, даваемые применением микропроцессорной технологии, должны, по мнению организаторов проекта, привлекать клиентов. В связи с чем NatWest скорректировал политику продвижения системы Mondex на рынок. В последующем ставка сделана на многофункциональность карточки Mondex.

В 1996 г. компания Mondex, до недавнего времени бывшая фактически подразделением банка NatWest, стала независимой международной организацией.

В середине ноября 1996 г. компании MasterCard International и Mondex International подписали соглашение о намерении компании MasterCard приобрести контрольный пакет акций компании Mondex. Компания MasterCard будет принимать участие в разработке технологической платформы компании Mondex для других продуктов на базе микропроцессорных карточек. Полностью одобряя эту платформу, компания MasterCard не будет инвестировать средства в другие проекты электронных денег.

Система Mondex принадлежит к системам «электронных» денег, в полной мере обладая всеми их элементами. Однако наряду с очевидными ее преимуществами в идее системы Mondex есть нерешенные задачи.

Карточка, а точнее, записанные на ней средства считаются электронными наличными, т. е. средством платежа. Однако традиционно эмитентом наличных денег может быть только центральный банк страны. В данном же случае эмиссия электронных денег как бы доверяется коммерческому банку.

Еще одна проблема, связанная с безопасностью системы, заключается в возможности мошеннического использования карточки, если удастся все же «пробить» сложную систему защиты информации, обеспечиваемую применением микропроцессорных карточек.

Безусловно, использование механизмов аутентификации и криптозащиты повышает стойкость системы на порядки. Тем не менее многие специалисты считают, что освоение микропроцессорных технологий мошенниками - дело времени.

Таким образом, приравнивание записи на карточке к деньгам ставит общество в слишком жесткую зависимость от обеспечения безопасности платежной системы как на организационном, так и на технологическом уровне.

Электронные деньги Proton - это еще один из самых крупномасштабных на сегодняшний день проектов внедрения “электронных денег”, разработанный бельгийской компанией Banksys.

Компания Banksys стала одним из пионеров освоения этого сектора. 18 февраля 1995 г. она начала пилотный проект по внедрению “электронных кошельков” Proton в двух бельгийских городах.

Идея “электронного кошелька” Proton - это карточки для мелких покупок. Развитие этой идеи Banksys ведет в направлении на разнообразие сфер ее использования. Основные сферы использования “электронных денег”, по мнению авторов, проекта таковы: мелкие покупки в магазинах; покупки в торговых автоматах; парковка автомобилей; проезд в общественном транспорте; телефоны-автоматы.

Proton задумывался как национальный “электронный кошелек” для Бельгии, население которой исторически имеет сильную приверженность к дебетовым карточкам. Наличные в стране в подавляющем большинстве случаев используются для оплаты мелких покупок, именно поэтому для заменителя наличных была изначально очерчена столь четкая рыночная ниша.

Компания Banksys в основу практической реализации идеи “электронных денег” заложила два ключевых положения.

Во-первых, “электронные деньги” должны быть столь же легко доступны клиенту, как и наличные, и приниматься повсеместно там, где клиент привык расплачиваться наличными.

Во-вторых, система должна поддерживать тот же уровень безопасности, что и система обращения наличных денег.

Первое положение должно сделать систему привлекательной для клиента, второе - безопасной для экономики страны.

Удобство системы “электронных денег” определяется двумя факторами:

- удобством загрузки кошелька;

- удобством и развитостью инфраструктуры.

Здесь организационные и технологические аспекты играют равную роль. Записать некоторую сумму на карточку Proton можно с помощью как банкомата (оснащенного специальным устройством), так и специального телефонного аппарата (payphone).

В системе функционируют терминалы для приема карточек Proton; счетчики на стоянках. Значительное внимание было уделено торговым автоматам, что лишний раз иллюстрирует идею четко определенной торговой ниши, заложенной в основу проекта.

Наконец, ни одна система “электронных денег” не обходится без портативных устройств чтения остатка средств на карточке. Banksys предлагает несколько подобных приспособлений (встроенных в футляр для карточки или брелок), позволяющих с помощью одной кнопки просмотреть остаток средств в «кошельке» и суммы нескольких последних транзакций.

Второе положение - безопасность системы - обеспечивается следующим образом. Банк или иное финансовое учреждение - эмитент “электронных денег” дебетует счет клиента в момент загрузки средств в память “электронного кошелька”. Одновременно соответствующая сумма переводится эмитентом в единый для всей страны резервный фонд. Процедура обязательного резервирования гарантирует, с одной стороны, невозможность бесконтрольной эмиссии ничем не обеспеченных “электронных денег” и, с другой стороны, возмещение средств организациям, принимающим их к оплате.

Средства на карточке клиента ничем не защищены: в случае утери или кражи карточки ими может воспользоваться любой, так как «электронный кошелек» анонимен и для его дебетования не требуется вводить PIN-КОД. Все операции дебетования осуществляются в режиме off-line. Данные о транзакциях передаются в процессинговый центр либо самим терминалом, либо, если терминал не подключен к центру, оператором (через компьютер и модем). В последнем случае проводится предварительная инкассация терминала. Средства на счета торговцев переводятся из резервного фонда.

Технически безопасность обращения “электронных денег” обеспечивается защищенностью как отдельных элементов системы (“электронного кошелька”, терминалов и т.д.), так и самого процесса зарядки “кошелька”.

Развивая систему в общенациональном масштабе, компания Banksys особое внимание уделяет работе с закрытыми группами пользователей: студентами, проживающими в институтских городках, постоянными пассажирами автобусных компаний и железных дорог и т.д. По мнению Banksys, работа с закрытыми группами может принести значительное число наиболее постоянных клиентов.

Результаты бельгийского проекта дают достаточно четкое представление о рынке “электронных денег”. Во-первых, он значительно уже, чем рынок мелких платежей в целом: говорить о вытеснении наличных также пока не приходится. Во-вторых, оборот средств по “электронным кошелькам” очень невелик по сравнению, скажем, с традиционными дебетовыми карточками. И, наконец, в-третьих, вырисовывается небольшое подмножество рынка мелких платежей, в которое электронные деньги вписываются наиболее гармонично, покупки в торговых автоматах.

Технология Proton, также как и Mondex, активно продвигается.

Проекты внедряются в Нидерландах, в Австралии, в Швейцарии, в Швеции, в Канаде, в Бразилии.

Кстати, Бразилия имеет ряд характерных особенностей, присущих и России: рынок розничных банковских услуг не развит, культура пользования карточками низка, а инфляция значительна. Все названные факторы заставляют компанию Mitel, продвигающую Proton на бразильский рынок, искать нетрадиционные технологические и маркетинговые решения.

15 ноября 1996 г. компании Banksys и American Express объявили о заключении соглашения, по которому последняя получает глобальную лицензию на использование технологии “электронных денег” Proton. В 1997 г. American Express намерена реализовать сразу несколько пилотных проектов для испытания закупленных решений.

Banksys рассчитывает, что сотрудничество с компанией American Express заставит многих крупных эмитентов пластиковых карточек по-новому взглянуть на Proton.

American Express планирует встраивание микросхемы, запрограммированной по технологии Proton, в свои карточки. “Электронный кошелек” будет использоваться, по мнению представителей компании, исключительно в сфере мелких платежей: для оплаты проезда в общественном транспорте, совершения покупок в торговых автоматах, телефонных звонков и т.п.

“Электронные кошельки” VISA. В марте 1995 г. крупнейшая корпорация на рынке пластиковых денег VISA объявила, что наме рена разработать специально для этого рынка новый микропроцессорный продукт - карточку с хранимой суммой, или “электронный кошелек”.

“Электронные кошельки” VISA Cash предназначены для применения в открытой (термин компании VISA) системе, в состав которой входит множество эмитентов, эквайеров и предприятий торговли и услуг. Для работы открытой системы необходимы клиринговые учреждения. Карточки, выпускаемые в рамках открытой системы, могут использоваться для оплаты товаров и услуг, предлагаемых любыми участниками системы.

Существуют три вида электронных кошельков VISA Cash.

1. Непополняемые карточки с различными первоначальными суммами (номиналами), значение которых будет проставлено на карточке. Такие карточки идеальны в качестве подарков, карманных денег, выдаваемых детям, а также карманных денег в деловых и туристических поездках и в качестве билетов на различные мероприятия.

2. Пополняемые карточки без указания номинала. Клиент сможет заносить на такую карточку денежные суммы через банкомат или специальный терминал. Впоследствии пополнять такие карточки можно будет по телефону и в терминалах для пополнения за наличный расчет (cash-to-card terminals). Этот тип карточек должен привлечь, по мнению компании VISA, студентов и тех, кто привык планировать и отслеживать свои расходы.

3. В виде функции VISA Cash на уже имеющейся у клиента кредитной, дебетовой или банкоматной карточке. Это позволит клиентам, уже имеющим карточки, пользоваться преимуществами “электронного кошелька”, не добавляя в свой бумажник еще одну карточку.

Для выяснения отношения к “электронным кошелькам” клиентов и торговцев VISA International осуществляет в разных частях мира несколько пилотных проектов. В ходе выполнения этих проектов карточки VISA Cash выпускаются для использования в общественном транспорте, для покупок через торговые автоматы, оплаты парковки на автостоянках и платы в предприятиях быстрого питания, где до этого принимали только банкноты и монеты.

В 1997 г. ожидается появление международных карточек VISA Cash.

Одной из причин длительного перехода на массовое использование смарт-карт в международных платежных системах является отсутствие международных стандартов на платежные системы на базе смарт-карт. Хотя окончательный стандарт на смарт-карты появится не скоро, практические работы по внедрению типовой технологии начаты уже сейчас.

Еще одной из причин длительного перехода на массовое использование смарт-карт является отсутствие если не совершенной, то по крайней мере очень надежной системы защиты данных не только непосредственно на самой смарт-карте, но и во всей платежной системе в целом, включая терминалы пункта продаж, центры обработки транзакций и т. п. Поэтому в настоящее время ни один банк не пойдет на отказ от авторизации в режиме on-line при оплате транзакций на крупные суммы. Скорее всего, еще несколько лет такое преимущество смарт-карты как авторизация в режиме off-line, в финансовой сфере будет использоваться только при совершении небольших покупок, оплаты поездок в городском транспорте и телефонных разговоров, а также в корпоративных картах для безналичных расчетов в пределах одного предприятия.

Большинство систем, использующих смарт-карты, являются локальными, ориентированными на достаточно узкий круг от 5 до 50 000 владельцев карт. В настоящее время в России эмитируются и имеют хождение в основном традиционные карты VISA, Europay, American Express и другие с магнитной полосой. Однако платежные системы с использованием этих карт ориентированы на социальные группы потребителей со средним достатком. Являясь международным платежным стандартом, системы с использованием магнитных карт будут развиваться и в России, но они, по-видимому, не получат (по крайней мере в ближайшем будущем) столь широкого распространения, как за рубежом. Зато, по мнению ведущих зарубежных специалистов, рынок России открыт для внедрения платежных систем с применением смарт-карт.

Заключение

Понимая преимущества, предоставляемые смарткартами по сравнению с магнитными картами, многие банки России планируют либо полностью, либо частично заменить магнитные карты на смарт-карты. Так как в России практически отсутствует инфраструктура, поддерживающая магнитные карты, то затраты на разработку такой инфраструктуры безусловно более оправданы для технологии смарт-карт, чем для отживающих свой век технологии магнитных карт.

Таким образом, есть несколько причин, которые могут предопределить успех смарт-карт и в России:

1. Смарт-карты могут устранить проблемы наличного денежного обращения. Из-за высокой инфляции многие города, банки и большие компании имеют проблемы с наличностью. Ежемесячно выплачивается огромное количество наличных денег в виде зарплаты, что вызывает проблемы, особенно в маленьких удаленных от центра городах и поселках. Конечно, высокая инфляция - временное явление, однако всегда остаются вопросы безопасности при транспортировке и обработке такого большого количества наличных денег. При использовании смарт-карт обе эти проблемы могут быть разрешены.

Поскольку зарплата и другие ежемесячные выплаты будут производиться электронным способом со счета компании в банке на счет каждого работника, то исчезнет необходимость в большом количестве наличных денег, а значит, не будет проблемы безопасности при их транспортировке, обработке и распределении.

2. Смарт-карты - единственное безопасное решение при неинтерактивной (off-line) системе платежей. Вследствие того что все данные владельца карты хранятся в самой карте, она идеальна при неинтерактивных транзакциях. Нет никакой необходимости соединяться с центральным компьютером, чтобы проверять каждую транзакцию, потому что вся информация для проверки и защиты содержится на карте. При использовании магнитных карт все терминалы во всех магазинах должны быть подключены к центральной компьютерной системе, чтобы проверять каждую отдельную транзакцию. Вследствие плохой работы телекоммуникационных систем в нашей стране подсоединение бывает затруднено или даже невозможно. Даже при хорошей передаче данных интерактивные системы имеют большие недостатки. Если возникают неисправности в центральном компьютере или на телефонной станции, все транзакции на всех пунктах продаж будут остановлены до устранения проблемы.

Интерактивные системы очень дороги, потому что они требуют установки большого центрального компьютера и очень сложной системы переключения телефонных звонков. Для примера возьмем маленький город с 15 магазинами, имеющими только по 2 кассовых терминала каждый. Если каждый терминал делает только 200 запросов для обработки данных в течение 12-часового рабочего дня, то центральный компьютер и система переключения должна будет обрабатывать одно обращение в среднем каждые 7 с! И это только для одного маленького города, а если объединяются несколько маленьких городов в регионе или, тем более, по всей стране, то проблемы преумножаются. С другой стороны, неинтерактивный POS-терминал при отключении электричества может функционировать на запасных источниках питания.

3. Смарт-карты имеют хорошую систему защиты. Как уже отмечалось, магнитные карты легко украсть, подделать путем копирования информации с магнитной полосы, а также производства фальшивых карт. Украденные, потерянные, поддельные карты могут легко использоваться мошенниками. Во Франции еще несколько лет назад ущерб от недобросовестного использования кредитных карт составлял 100 000 000 $ в год. С начала использования смарткарт это число уменьшилось в прямой зависимости от количества находящихся в обращении смарт-карт.

4. Смарт-карты - средство оплаты будущего. Основной фактор, сдерживающий быстрый переход к смарт-картам в зарубежных странах, - развитая инфраструктура для поддержки магнитных карт. Это особенно характерно для США. Вследствие существования огромной финансовой инфраструктуры, стоимость замены системы пока еще гораздо больше, чем тот 1 млрд долл., который теряется каждый год из-за недобросовестного использования кредитных карт. Россия не имеет такой инфраструктуры. Поэтому проще и дешевле начинать с более перспективной системы, чем с системы, которая в ближайшие несколько лет сама себя изживет (магнитные карты).

В нашей стране первые проекты, использующие смарт-карты, разрабатывались и внедрялись в основном зарубежными фирмами. С их помощью были внедрены банковские смарт-карты “Оптимумкард”, эмитируемые столичным банком “Оптимум”. Однако уже сегодня многие российские компании и банки выходят на рынок с собственными оригинальными проектами, предполагающими использование смарт-карт как в традиционных финансовых приложениях, так и для хранения персональной информации и контроля доступа в здания, помещения и компьютерные сети. Достаточно успешно конкурируют с зарубежными поставщиками готовых решений такие российские фирмы, как “АйТи”, “АСОФТ”, “ИВК”, “Скантек” и ряд других. При этом российские компании, ориентируясь в большинстве своем на западных производителей оборудования для работы с картами, наибольшее внимание уделяют разработке программного обеспечения, организации надежной, многоуровневой системы защиты данных и максимальной адаптации решения к специфическим российским условиям.